2 ндфл отличаются значения налог удержано больше. Перечисленный ндфл и как с этим бороться

Налоговые агенты представляют в ИФНС форму 2-НДФЛ в двух случаях: в общем порядке - не позднее 1 апреля года, следующего за налоговым периодом, и при невозможности удержать налог. Кроме того, справка по форме 2-НДФЛ должна быть представлена налоговым агентом налогоплательщику - физическому лицу по его требованию. В конце прошлого года, вслед за изменениями в законодательстве, налоговая служба обновила формы отчетности по НДФЛ, изменив в том числе и привычную форму 2-НДФЛ. Наши рекомендации помогут налоговым агентам не только проверить, а при необходимости и уточнить уже сданную отчетность, но и корректно оформлять справки в будущем.

Порядок заполнения новой справки прописан достаточно детально. Но жизнь постоянно преподносит бухгалтерам такие «сюрпризы», которые отразить в отчетности оказывается затруднительно.

Заполнение справки: переходные моменты

Начнем с вопросов заполнения справки. Ведь неверные сведения в этом документе грозят организации штрафом в 500 руб. за каждую некорректную справку (ст. 126.1 НК РФ).

Много затруднений вызывают так называемые «переходные» выплаты. Они хотя и возникают только раз в году, но являются причиной постоянной головной боли бухгалтера. Как же правильно заполнять справку по выплатам, начисленным в 2015 г., а фактически выплаченным в 2016-м?

С текущей зарплатой все понятно. О том, что декабрьскую зарплату нужно было включить в справку за 2015 г., даже если фактически она выплачена в январе 2016 г., налоговые органы определились давно (см., например, письма ФНС России от 03.02.2012 № ЕД-4-3/1692@ и № ЕД-4-3/1698@).

Однако и здесь есть нюанс: данное положение не распространяется на заработную плату, выплачиваемую с нарушением сроков, установленных трудовым законодательством (письмо ФНС России от 07.10.2013 № БС-4-11/17931@). И если, например, в январе была выплачена заработная плата не за декабрь 2015 г., а за более ранние периоды, она считается доходом 2016 г. А значит, попадет в справку за 2016 г. Хотя на практике налоговые органы не возражают против включения такой выплаты (в части заработной платы за 2015 г.) в справку за 2015 г., если фактическая выплата произошла до представления соответствующей отчетности.

В отношении же выплат по гражданско-правовым договорам переходные правила вообще не применяются. По общему правилу датой фактического получения дохода в денежной форме признается день его выплаты либо перечисления на счета налогоплательщика в банках (счета третьих лиц по поручению налогоплательщика). Об этом говорится в подп. 1 п. 1 ст. 223 НК РФ. И если, например, арендная плата за декабрь 2015 г. была выплачена в январе или феврале 2016 г., это доход 2016 г. Поэтому в Сведения по форме 2-НДФЛ, предоставляемые за 2015 г., данные о начисленной, но не выплаченной в этом году арендной плате включать было не нужно.

Зарплатные нюансы

Перейдем теперь к стандартным начислениям. Здесь трудности с отражением сведений в справке могут возникать в различных ситуациях. Например, если по итогам года обнаружились излишне удержанные суммы.

Возврат НДФЛ штатным работникам: общий порядок

Проиллюстрируем эту ситуацию на примере.

Предположим, в организации с февраля по май работала сотрудница - мать троих детей. Соответственно, она ежемесячно могла получать вычет в размере 5800 руб. (по 1400 руб. на первого и второго ребенка и 3000 руб. - на третьего). В феврале она получила доход 800 руб., в марте - 12 000 руб., в апреле и мае - по 2000 руб. В результате на дату увольнения сумма вычетов оказалась больше полученного дохода. Но из-за неравномерности распределения дохода по месяцам в марте НДФЛ был удержан. И эта сумма, соответственно, стала излишне удержанной. Посмотрим, как все это должно быть отражено в справке.

Сразу скажем, что порядок отражения зависит от того, когда будет произведен возврат излишне удержанной суммы.

Дело в том, что в соответствии с Порядком заполнения Раздела 5 Справки 2-НДФЛ (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@) в поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога. То есть данное поле заполняется, когда на момент подачи справки показатель в поле «Сумма налога исчисленная» меньше, чем в поле «Сумма налога удержанная».

Из системного толкования указанного Порядка заполнения Раздела 5 Справки 2-НДФЛ следует, что если в течение года проводились корректировки удержанных сумм, в том числе возврат излишне удержанного налога налогоплательщику, в справку, составляемую по итогам данного налогового периода, попадают уже скорректированные суммы. А значит, если излишне удержанная в марте сумма НДФЛ была возвращена налогоплательщику в 2015 г., в справку 2-НДФЛ должны были попасть уже скорректированные данные.

В этом случае справка должна была быть заполнена следующим образом. В Разделе 4 в поле «Сумма вычета» по соответствующим кодам (114, 115, 116) нужно было указать суммы стандартного налогового вычета, предоставленные на первого, второго и третьего ребенка в феврале - мае. Общая сумма вычета в силу п. 3 ст. 210 НК РФ не может превышать суммы дохода, поэтому в справке нужно было указать 16 800. Далее, в Разделе 5 в поле «Общая сумма дохода» нужно было указать общую сумму начисленного и фактически полученного дохода без учета вычетов, указанных в Разделах 3 и 4. То есть в рассматриваемом случае - 16 800.

В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделах 3 и 4. В рассматриваемом случае он равен нулю. В полях «Сумма налога исчисленная», «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» также должен был быть указан ноль.

Аналогичным образом заполняется справка, если возврат излишне удержанного НДФЛ производился в 2016 г., но до того момента, как организация представила в ИФНС справки за 2015 г.

Если же возврат излишне удержанного налога будет проходить в 2016 г. уже после представления справки 2-НДФЛ, то в справку бухгалтер должен будет внести фактические данные, то есть указать излишне удержанный налог. Поэтому Раздел 5 будет заполнен иначе: в поле «Общая сумма дохода» также будет указано 16 800. В поле «Налоговая база» будет стоять ноль. В поле «Сумма налога исчисленная» будет отражена сумма НДФЛ по мартовской зарплате, она же попадет в поля «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом».

И самое главное: после возврата налога нужно будет подать в ИФНС новую (корректирующую) справку 2-НДФЛ, в которой уже не будет излишне удержанного налога, а суммы НДФЛ, исчисленная, удержанная и перечисленная, будут равны нулю (см. Общие требования к порядку заполнения формы справки, утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@, и письмо ФНС России от 13.09.2012 № АС-4-3/15317).

Возвращаем налог работникам на патенте

Излишне удержанные суммы могут возникать не только из-за вычетов, но и из-за того, что в организации работают сотрудники на патенте. Причем, суммы переплат тут могут быть значительными из-за того, что уведомление о возможности зачета было получено из ИФНС с задержкой.

Напомним, НК РФ говорит, что налог, излишне удержанный у физлица, возвращается за счет «общего котла», то есть НДФЛ, удержанного у других сотрудников организации (п. 1 ст. 231 НК РФ). В этой связи возникает вопрос: а как такой возврат отразится в справках тех сотрудников, за счет НДФЛ которых возмещена переплата? Что писать в поле «Сумма налога перечисленная», если НДФЛ в бюджет не ушел, а попал фактически на счет иностранного сотрудника?

На самом деле, действующий Порядок заполнения справки 2-НДФЛ не делает различий между суммами, перечисленными налоговым агентом в бюджет, и суммами, перечисленными в порядке ст. 231 НК РФ на банковский счет, указанный в заявлении о возврате излишне удержанного налога. Обе суммы относятся к перечисленным. При этом ни в самой справке, ни в Порядке ее заполнения нет уточнения, что речь идет именно о перечислении в бюджет.

Таким образом, можно констатировать, что для целей отчетности по НДФЛ возвращенные за счет «общего котла» суммы НДФЛ также признаются перечисленными и отражаются в Разделе 5 справки в общем порядке. Проще говоря, никаких искажений в справках тех сотрудников, чей НДФЛ фактически был перечислен не в бюджет, а на счет другого физлица в счет излишне удержанной суммы налога, не будет.

С работниками, трудящимися на основании патента, связана и еще одна проблема. Для них в справке предусмотрен отдельный статус - 6. Но одновременно многие из них являются и налоговыми резидентами РФ, так как отработали в России более полугода. А для резидентов, как известно, установлен другой статус - 1. Как совместить эти два статуса в справке?

Для ответа обратимся к Порядку заполнения Раздела 2 «Данные о физическом лице - получателе дохода» справки 2-НДФЛ. Там указано, что если в налоговом периоде налогоплательщик является налоговым резидентом Российской Федерации, то указывается цифра 1. А дальше - в скобках - дается примечание: кроме налогоплательщиков, осуществляющих трудовую деятельность по найму в Российской Федерации на основании патента.

Получается, что «патентные» работники являются своеобразным исключением: вне зависимости от наличия у них резидентства в справке они всегда фигурируют под кодом 6. Это правило применимо в том числе и в ситуации, когда работник устроился на работу, уже будучи резидентом, и какое-то время работал без патента (например, по разрешению на работу, выданному ранее), а позднее в течение года получил патент. Ведь статус налогоплательщика определяется по состоянию на конец года, за который налоговый агент подает справку 2-НДФЛ (письмо Минфина России от 15.11.2012 № 03-04-05/6-1305). При увольнении работника до окончания года его статус определяется на дату увольнения.

Дистанционные работники из других стран: какие выплаты облагаются

Наконец, еще одна ситуация, с которой иногда приходится сталкиваться бухгалтерам, - оформление на дистанционную работу сотрудников из других стран.

Заработная плата таких сотрудников НДФЛ не облагается, поскольку вознаграждение за выполнение работ для российской компании с территории другого государства относится к доходам, полученным от источников за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

В то же время, отпускные таким вознаграждением не являются, ведь это не плата за труд, а сохраненный средний заработок. Следовательно, такие выплаты, получаемые от российской организации, относятся к доходам от источников в Российской Федерации и на основании ст. 209 НК РФ подлежат налогообложению в Российской Федерации (письмо Минфина России от 02.04.2015 № 03-04-06/18203).

Соответственно при выплате данной суммы российская организация признается налоговым агентом (п. 1 ст. 226 НК РФ), обязана исчислить, удержать и перечислить в бюджет сумму НДФЛ. И как следствие, обязана вести учет выплаченного дохода и представлять в налоговый орган сведения о нем (п. 1 и. 2 ст. 230 НК РФ).

Получается, что по дистанционным иностранным сотрудникам организация также должна представить в налоговые органы сведения по форме 2-НДФЛ (с признаком 1). При этом в справке указываются только суммы выплаченных отпускных. Суммы заработной платы, как не облагаемые НДФЛ, в форме 2-НДФЛ не указываются, отдельная справка с признаком 2 по ним также не подается.

Отражаем дивиденды

Отдельно стоит сказать о дивидендах.

Начнем с того, что представлять справки 2-НДФЛ на физлиц, которым выплачены дивиденды, должны только общества с ограниченной ответственностью. Акционерные общества отражают НДФЛ с дивидендов, выплаченных физлицам, в декларации по налогу на прибыль (п. 2, 4 ст. 230 НК РФ, письмо ФНС России от 02.02.2015 № БС-4-11/1443@).

ООО сумму выплаченных дивидендов отражают в разделе 3 справки с указанием ставки налога - 13%. Доход в виде выплачиваемого дивиденда всегда отражается в справке 2-НДФЛ за тот год, в котором проводилась фактическая выплата дивидендов. Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов - 1010. При этом если при расчете НДФЛ организация учитывала дивиденды, полученные от других организаций (п. 2 ст. 210, п. 5 ст. 275 НК РФ), в той же строке в Разделе 3 справки, где указана сумма дивидендов, нужно указать сумму вычета с кодом 601. То есть по дивидендам вычеты отражаются также в Разделе 3. Обратите на это внимание!

Есть и еще один проблемный момент, связанный с дивидендами.

В соответствии с п. 1 ст. 224 НК РФ доходы от долевого участия в деятельности организаций, полученные налоговыми резидентами в виде дивидендов, подлежат обложению НДФЛ по ставке 13%. Но при этом согласно п. 3 ст. 226 НК РФ налоговая база по ним считается отдельно и не входит в налоговую базу, определяемую нарастающим итогом по другим доходам, облагаемым по ставке, предусмотренной п. 1 ст. 224 НК РФ.

В результате, если получатель дивидендов одновременно является сотрудником этой организации, то НДФЛ по дивидендам нужно считать отдельно, а по заработной плате - отдельно. Однако Порядок заполнения справки 2-НДФЛ никак не регулирует эту ситуацию: непонятно, нужно ли заполнять по дивидендам отдельные Разделы 3 и 5 или данные доходы указываются в совокупности с иными, облагаемыми по ставке 13%.

Считаем, что в данной ситуации налогоплательщик может самостоятельно решить, как заполнять справку 2-НДФЛ. Можно указать все суммы в одном Разделе 3 и Разделе 5. А можно заполнить два разных Раздела 3 и 5 в отношении доходов в виде зарплаты и в отношении доходов в виде дивидендов, ведь Порядок заполнения формы 2-НДФЛ не содержит прямого запрета на оформление отдельных Разделов 3 и 5 в отношении доходов, облагаемых по одной ставке, но в отношении которых различается порядок расчета налоговой базы (нарастающим итогом или отдельно по каждой сумме).

Заметим, что второй вариант предпочтительнее еще и потому, что он устраняет возможное расхождение в суммах, возникающее при суммировании из-за округлений. Дело в том, что в силу п. 6 ст. 52 НК РФ сумма налога всегда определяется в полных рублях, путем округления, при котором сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля. В результате этого округления сумма НДФЛ, рассчитанная отдельно с дивидендов и с заработной платы, может не сходиться с суммой НДФЛ, рассчитанной с общего дохода.

Пример

Заработная плата сотрудника ООО за год составила 257 942 руб., НДФЛ исчисленный, удержанный и перечисленный - 33 532 руб.

Дивиденды, выплаченные сотруднику, одновременно являющемуся участником ООО, составили 35 593 руб.. НДФЛ исчисленный, удержанный и перечисленный - 4627 руб.

В результате получаем, что в Разделе 5 общая сумма дохода - 293 535 руб., а НДФЛ - 38 159 руб. Но эта сумма очевидно не совпадает с той, которую мы получим, если возьмем 13% от общей суммы дохода, указанной в Разделе 5. Из-за округления в бюджет оказывается «недоплачен» 1 руб.

Однако, на наш взгляд, заложенный в Налоговом кодексе механизм расчета НДФЛ прямо предполагает возможность расхождения на результат округления сумм налога, исчисленного с каждой отдельной суммы, и суммы налога, исчисленной с валового дохода за налоговый период. Поэтому в данном случае у налогового агента отсутствует сумма неудержанного налога, то есть в соответствующем поле «Сумма налога, не удержанная налоговым агентом» Раздела 5 необходимо поставить 0. Тем более что ни НК РФ, ни Порядок заполнения формы 2-НДФЛ не содержат требования о том, чтобы сумма в поле «Сумма налога исчисленная» Раздела 5 соответствовала произведению суммы, указанной в поле «Налоговая база» Раздела 5 и налоговой ставки.

Выбираем инспекцию

Следующий блок сложных ситуаций, которые возникают на практике, связан с тем, в какой именно налоговый орган необходимо представлять сведения по форме 2-НДФЛ. И надо отметить, что здесь часть проблем напрямую связана с некорректной работой законодателя.

Особенности для крупнейших

Так, законодатели, изменяя и конкретизируя Порядок представления сведений, установленный в п. 2 ст. 230 НК РФ, судя по всему, допустили техническую ошибку, в результате которой в норму о порядке сдачи справок крупнейшими налогоплательщиками попала часть текста, вообще не относящаяся к этой категории налоговых агентов. В результате совершенно не ясно, куда данная категория налоговых агентов должна представлять справки.

По нашему мнению, смысл нормы заключается в том, что данная категория налоговых агентов вправе выбирать, куда подавать отчетность в отношении доходов работников обособленных подразделений, а также физических лиц по договорам гражданско-правового характера, заключенным с обособленными подразделениями: по месту учета в качестве крупнейшего налогоплательщика либо по месту нахождения обособленного подразделения.

Приведенный вывод подтверждается письмом ФНС России от 01.02.2016 № БС-4-11/1395@. Однако в нем дается существенная корректировка.

По мнению ФНС, предоставленное налоговому агенту, отнесенному к категории крупнейших налогоплательщиков, право выбора порядка представления справок 2-НДФЛ не предусматривает возможности одновременного представления таких документов в налоговый орган по месту учета в качестве крупнейшего налогоплательщика и в налоговый орган по месту учета организации по соответствующему обособленному подразделению вне зависимости от того, производятся ли указанные выплаты организацией или обособленным подразделением.

То есть «крупнейшие» должны по всем доходам, выплачиваемым работникам как организацией, так и ее обособленным подразделением, представлять справки 2-НДФЛ либо в налоговый орган по месту учета в качестве крупнейшего налогоплательщика, либо в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению.

Правила для ИП на спецрежимах

Еще одна недоработка законодателя - порядок представления отчетности предпринимателями, работающими на специальных режимах налогообложения. Здесь проблема следующая.

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют справку 2-НДФЛ в налоговый орган по месту своего учета. Но далее в п. 2 ст. 230 НК РФ содержатся нормы, фактически конкретизирующие понятие «место учета» для различных категорий налогоплательщиков.

Так, согласно абз. 6 п. 2 ст. 230 НК РФ для налоговых агентов - индивидуальных предпринимателей, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указано, что они представляют сведения в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

В тоже время, какой-либо оговорки, что речь идет только о НДФЛ, удержанном с доходов лиц, занятых в деятельности, переведенной на ЕНВД, в НК РФ нет.

Получается, что предприниматель, совмещающий ЕНВД (или ПСН) с другими режимами налогообложения, должен представлять отчетность в отношении всех наемных работников (занятых как в деятельности, облагаемой в рамках общего режима налогообложения, либо УСН, так и облагаемой в рамках ЕНВД/ПСН) исключительно в налоговый орган по месту учета в качестве плательщика ЕНВД.

Если организация переехала

И в заключение этого блока рассмотрим порядок представления справок 2-НДФЛ организациями, которые в течение года «переезжали» из одной ИФНС в другую. Им нужно обратить внимание на то, как в Порядке заполнения справки 2-НДФЛ зафиксированы правила заполнения полей «Код по ОКТМО», «ИНН» и «КПП» Раздела 1 справки.

Так, в части кода ОКТМО Порядок требует указывать код муниципального образования, на территории которого находится организация или обособленное подразделение организации. А в полях «ИНН» и «КПП» для налоговых агентов - организаций указывается идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе. В случае если форма Справки заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

Из приведенных положений становится очевидно, что при смене «прописки» организации представлять несколько справок (в старую и новую ИФНС) не требуется. Ведь представление двух справок о доходах по одному физическому лицу с разными КПП и кодами ОКТМО возможно только в случае его работы в нескольких обособленных подразделениях организации или в организации и в ее обособленном подразделении в течение налогового периода. Соответственно, при смене места нахождения организации сведения о доходах физических лиц нужно представить в налоговый орган только по месту нового учета. Сведения подаются за весь истекший налоговый период в целом. При этом организация - налоговый агент указывает новые (действующие на момент сдачи справки) КПП в соответствии со Свидетельством о постановке на учет в налоговом органе и ОКТМО (письмо Минфина России от 19.11.2015 № 03-04-06/66956).

Самодостаточен ли признак 2?

Как и прежде, справка 2-НДФЛ предназначена не только для информирования налоговых органов о суммах дохода, исчисленного и удержанного налоговым агентом по НДФЛ. У этого документа есть и вторая ипостась: информирование о невозможности удержания НДФЛ. В этом случае в налоговые органы справка представляется с признаком 2.

В 2015 г. произошли изменения в Налоговом кодексе РФ - законодатели изменили сроки представления таких справок.

Теперь в п. 5 ст. 226 НК РФ сказано, что при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Однако, как это, к сожалению, часто бывает, изменив одну статью, законодатели забыли про аналогичную норму, содержащуюся в другой статье Кодекса.

Так, изменения не затронули подп. 2 п. 3 ст. 24 НК РФ, который содержит норму, обязывающую агента письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах. То есть здесь по-прежнему остался месячный срок на сообщение (который ранее был синхронизирован со ст. 226 НК РФ), однако формулировка нормы - пусть и незначительно, но отличается от той, что содержится в ст. 226 НК РФ. Выходит, что ст. 24 и 226 НК РФ формально устанавливают разные обязанности налогового агента. И теперь налоговый агент должен оценивать ситуацию в каждом конкретном случае, чтобы определить срок представления сообщения о невозможности удержать НДФЛ.

Так, если с лицом, которому выплачен доход, отсутствуют какие-либо договорные отношения, предусматривающие в текущем году выплату денежных средств в его пользу, сообщение подается в срок, указанный в ст. 24 НК РФ, а точнее, в течение месяца со дня выплаты дохода. Если же есть документально подтвержденная вероятность выплаты денежных доходов (например, рамочный договор), срок на уведомление налогового органа отодвигается на март следующего года, как это предусмотрено п. 5 ст. 226 НК РФ.

Но это не единственная ловушка, поджидающая бухгалтера при предоставлении справок с признаком 2.

Так, многие считают, что такие справки самодостаточны и, представив их, повторно подавать сведения по форме 2-НДФЛ в общеустановленные сроки (до 1 апреля) уже не нужно. Однако это не так. Не позднее 1 апреля в налоговый орган по месту учета нужно представить сведения по форме 2-НДФЛ с признаком 1, включающие в том числе и информацию о выплатах, по которым НДФЛ не был удержан вследствие невозможности удержания и по которым ранее были представлены справки с признаком 2 (письма Минфина России от 29.12.2011 № 03-04-06/6-363 и от 27.10.2011 № 03-04-06/8-290).

Работник попросил справку

Помимо отчетности в ИФНС, справка 2-НДФЛ может выдаваться и сотрудникам по их запросу. И тут тоже, как ни странно, могут возникать затруднительные ситуации. Например, сколько справок выдать сотруднику, который в течение года работал в нескольких подразделениях организации (или в организации и обособленном подразделении)?

Здесь нужно исходить из следующего. Обязанность налоговых агентов выдавать физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога предусмотрена п. 3 ст. 230 НК РФ. Справки выдаются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ для этих целей утверждена форма 2-НДФЛ. Соответственно, в случае выдачи справки физическому лицу по его заявлению она все равно должна оформляться в соответствии с Порядком, утвержденным ФНС России, то есть справка должна быть подготовлена в том же порядке, что и при предоставлении в налоговую инспекцию.

В соответствии с разделом III Порядка в поле «Код по ОКТМО» Раздела 1 справки 2-НДФЛ указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации. В случае если форма справки заполняется организацией, имеющей обособленные подразделения, в поле «ИНН и КПП» Раздела 1 справки после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

Таким образом, Порядок заполнения справки предусматривает раздельное указание сведений о доходах, выплаченных разными обособленными подразделениями организации. Возможности «свести» данную информацию в одну справку, выдаваемую от лица головного офиса организации, Порядок не содержит.

Контролирующие органы также указывают, что если в течение года сотрудник работал как в обособленном подразделении, так и в головном офисе организации, сведения о доходах такого работника должны подаваться соответственно по месту учета обособленного подразделения и по месту нахождения головного офиса организации (письма Минфина России от 29.03.2010 № 03-04-06/55 , ФНС России от 14.10.2010 № ШС-37-3/13344). То есть оформляются две отдельные справки. Аналогичный подход, на наш взгляд, применим и в ситуации, когда сотрудник в течение года работал в нескольких обособленных подразделениях.

Так что сотруднику, который в течение года работал в нескольких подразделениях (головной организации и подразделении), нужно оформить и выдать несколько справок.

Как оформить справку в случае реорганизации

Трудности возникают и в организациях, прошедших реорганизацию или переименование, если сотрудники просят справку за период до реорганизации (переименования).

При составлении справки в этом случае нужно учитывать, что документ всегда оформляется тем налоговым агентом, к которому обращается налогоплательщик, и по той форме, которая действует на момент обращения (см. письмо ФНС России от 14.06.2006 № 04-1-04/317). Соответственно, поскольку при реорганизации происходит правопреемство организаций, то организация-правопреемник от своего имени вправе выдать сотруднику справку, в том числе и за период до реорганизации.

Оформление справки при смене наименования компании

Схожим образом решается вопрос и при смене наименования организации. В этом случае ИНН у организации - налогового агента остается прежним. А значит, смены налогового агента в данном случае не происходит. Поэтому в рассматриваемой ситуации при получении заявления физического лица о предоставлении сведений о полученных им доходах и удержанных суммах налога налоговый агент оформляет справку по действующей форме 2-НДФЛ, указывая в Разделе 1 данные о налоговом агенте по состоянию на дату обращения. При этом ИНН и КПП указываются согласно свидетельству о постановке на учет в налоговом органе, сокращенное наименование (в случае отсутствия - полное наименование) организации - согласно ее учредительным документам (см. Порядок заполнения Раздела 1 «Данные о налоговом агенте» формы 2-НДФЛ, утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@).Решение:

Что это за отчет?ФСС РФ приказом от 26.09.16 № 381 утвердила новую форму 4-ФСС (расчет по взносам на травматизм), которая применяется с отчетности за первый квартал 2017 года.

Новый расчет заменит собой часть старой формы 4-ФСС по страховым взносам за сотрудников в ФСС на травматизм, которая использовалась для отчетности по взносам в ФСС до отчета за 4й квартал 2016 г (включительно).

Остальная часть отчета (по взносам на временную нетрудоспособность) переходит в состав отчета РСВ.

Полное наименование новой формы 4-ФСС "Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения".

Когда сдавать?Новый расчет нужно представлять один раз в квартал

На бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом;

В форме электронного документа не позднее 25-го числа месяца, следующего за отчетным периодом.

Организации и предприниматели со среднесписочной численностью более 25 человек должны сдавать новый расчет в электронной форме по ТКС.

Данное правило закреплено в пункте 1 статьи 24 ФЗ 125 (в редакции с 01.01.2017 г.).

Таким образом, в 2017 году срок сдачи нового расчета по ТКС

Куда отправлять отчет?В территориальный орган ФСС, как и раньше сдавалась форма 4-ФСС.

Особенности заполнения отчета.Изменений порядка заполнения отчета (относительно формы 4-ФСС до первого квартала 2017 г.) нет.

В отчете указываются и начисления взносов, и их уплата.

Особенности корректировки отчета.Обязанность подавать корректировочный отчет в случае корректировки прошлых периодов определяется по тому, привела ли ошибка к занижению суммы взносов.

Если привела, то страхователю независимо от его желания нужно сдать уточненный расчет;

Если не привела, то подача уточнений - право, но не обязанность страхователя.

Отчетность за прошлые года (до 1 кв. 2017 г.).За периоды, относящиеся к 2016 и более ранним годам, нужно отчитываться по «прежним» формам и форматам.

В частности,

Взносы на временную нетрудоспособность за декабрь 2016 года не будут отражены в новом расчете 4-ФСС и РСВ, даже если они перечислены в январе 2017 года (они отражены в РСВ-1 за 2016 год).

Взносы на травматизм будут отражены в отчете за 1й квартал 2017 г. (Таблица 2, стр. 1 "Задолженность за страхователем" / стр. 12 "Задолженность за территориальным органом Фонда" на начало расчетного периода).

Мы можем вам предложить два вам бонуса -

- 3 месяца в подарок (для его получения достаточно ввести промокод 1358 при и совершить первую оплату). Данный бонус предоставляется не всегда и зависит от текущих акций.

- 10% от оплаты на телефон (о нём ниже).

В 2017 году также по промокоду 1358 действуют акции

- 15% скидка при покупке 2-годичных тарифов При оплате 2-годичной работы в Контур.Бухгалтерии, скидка на всю сумму покупки составит 15%. Предложение действует при оплате любых .

- Подарок для Новых ООО Организация, зарегистрированные более 3х месяцев назад,получает 3 месяца работы в Контур. Бухгалтерии. Свою первую отчетность организация .

- Легкий переезд Пользователи 1С или других бухгалтерских программ, которые подумывали сменить сервис для ведения бухгалтерии или дополнить его зарплатным модулем, могут получить скидку 50% при оплате любого годового .

- Уверенный старт Все клиенты, которые при регистрации указывают промо-код СЦ 1358, получают в подарок 3 месяца бесплатного обслуживания при первой оплате сервиса.

- 25% за рекомендацию Абонент БК, по рекомендации которого другая организация, получат 25% от суммы оплаченного рекомендуемым счета.

- Куба Бесплатные видеокурсы по направлениям: Моя первая организация на упрощенной системе налогообложения; Бухгалтер по зарплате. По итогам обучения выдается сертификат. Регистрация на портале http://kuba.kontur.ru/.

Бонус 10% на телефон сочетается с любой из акций. Чтобы получить 10% от оплаты на любой телефон при вам нужно указать промокод - 1358 .

Вам необходимо будет на электронный ящик(e-mail) :

- Номер телефона. Оператор связи.

- Наименование ООО.

- Сумму в рублях, которую вы оплатили.

Мы ответим на письмо и переведём вознаграждение в течение суток(в случае подтверждения оплаты).

Просьба обращаться за бонусом только на e-mail: . Другие сервисные центры и поддержка такой скидки не предоставляют.

Описание простой методики избавления от висящих остатков по НДФЛ перечисленному

Для начала небольшой экскурс в методологию (цитата из статьи ИТС "Учет перечисленного в бюджет налога в разрезе физлиц"):

Учет перечисленного в бюджет НДФЛ в разрезе физических лиц в программе необходимо вести с целью автоматического формирования отчета "Регистр налогового учета по НДФЛ" и заполнения документов "Справка 2-НДФЛ" (как для сотрудника, так и для передачи в ИФНС) в части сумм перечисленного налога. Вести такой учет в специальном регистре обязывает статья 230 Налогового Кодекса РФ (далее НК РФ), о необходимости указывать такие суммы в справках 2-НДФЛ сказано в Приказе ФНС от 17 ноября 2010 г. N ММВ-7-3/611@.

Суммы перечисляемого в бюджет налога в общем случае могут не совпадать с суммами налога удержанного. Кроме того п. 1 ст. 230 НК РФ обязывает указывать в регистрах налогового учета реквизиты платежных документов, которыми была произведена уплата налога в бюджет РФ. Такой информации в подсистеме расчета зарплаты не содержится. Поэтому такие суммы регистрируются в программе отдельным документом "Перечисление НДФЛ в бюджет РФ".

Регистрация в учете сумм перечисленного налога осложняется тем, что НК РФ обязывает вести такой учет в отдельности по каждому физическому лицу, однако в бюджет налог перечисляется общей суммой, без указания по какому лицу какая сумма перечисляется. В настоящий момент не существует разъяснений контролирующих органов о том, как следует распределять перечисляемые в бюджет суммы налога между физическими лицами с целью ведения регистра налогового учета в соответствии с п. 1 ст. 230 НК. Поэтому методистами фирмы "1С" был предложен следующий подход к автоматизированному распределению сумм перечисленного налога.

В момент регистрации в учете удержанного НДФЛ (об этом моменте рассказано выше) в учете также регистрируется необходимость (обязанность) перечислить в бюджет удержанную по каждому физическому лицу сумму налога, при этом необходимость эта регистрируется в точности такой же датой, как и дата удержания налога. Т.к. необходимость перечислить налог напрямую связана с фактом удержания налога, а удержанный налог, как и исчисленный, регистрируется в учете в разрезе ставок налогообложения (13%, 30%, 9% и т.д.), месяцев налогового периода (т.е. месяцев, за который зарегистрирован доход и налог) и территориальной принадлежности (коды ОКАТО и КПП), то и суммы, необходимые к перечислению, регистрируются в разрезе этих признаков с целью обеспечения максимальной точности при распределении налога и отражении сведений о перечисленном налоге в регистре налогового учета.

Следующей датой в учете регистрируется факт перечисления налога в бюджет, т.е. вводится документ "Перечисление НДФЛ в бюджет РФ", в котором указывается общая сумма перечисленного налога, дата его перечисления, месяц налогового периода, ставка налогообложения, коды ОКАТО/КПП, а также реквизиты платежного документа. Общая сумма перечисленного налога, вручную указанная в документе, автоматически распределяется по физическим лицам пропорционально суммам, которые ранее (в момент удержания налога) были зарегистрированы как необходимые к перечислению.

Если общая перечисляемая сумма совпадает с общей суммой удержанного налога (т.е. удержанная сумма налога перечисляется полностью), то в результате такого распределения перечисленная сумма по каждому физическому лицу совпадет с суммой удержанной, зарегистрированной как необходимая к перечислению.

Конец цитаты.

В реальной жизни очень часто возникают ситуации, когда сумма перечисленного НДФЛ больше или наоборот меньше суммы НДФЛ удержанного.

В этих случаях программа ведет себя следующим образом:

1. Сумма НДФЛ перечисленного меньше чем НДФЛ удержанного : остаток недоперечисленной суммы НДФЛ "зависает" в регистре накопления "Расчеты налоговых агентов с бюджетом по НДФЛ" и "висит" до тех пор пока не будет введен еще один документ "Перечисление НДФЛ в бюджет". В этом документе необходимо будет указать месяц за который не до конца перечислен НДФЛ и заполнить его физ.лицами, имеющими этот остаток.

2. Сумма НДФЛ перечисленного больше чем НДФЛ удержанного : сумма излишне перечисленного налога записывается с минусом в регистр накопления "Расчеты налоговых агентов с бюджетом по НДФЛ". Такая задолженность на последующие месяцы налогового периода не переносится и не может быть зачтена в других месяцах. По словам методистов 1С, такой подход основывается на положениях НК РФ и подтверждается письмом ФНС от 19 октября 2011 г. N ЕД-3-3/3432@, в котором сказано: "… ежемесячное перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц налога на доходы физических лиц, не является налогом. В таком случае налоговому агенту следует обратиться в налоговый орган с заявлением о возврате на расчетный счет организации суммы, не являющейся налогом на доходы физических лиц и ошибочно перечисленной в бюджетную систему Российской Федерации."

Если учет НДФЛ перечисленного на Вашем предприятии ведется в соответствии с вышеизложенными рекомендациями, Вы не допускаете наличия "положительных" или,не дай бог, отрицательных остатков, тогда дальнейшее чтение статьи для Вас будет бесполезно!

На данный момент существуют 2 известные мне методики избавления от "висящих" остатков по НДФЛ перечисленному:

1. Написание обработки, которая будет анализировать "висящие остатки" и сама создавать документы "Перечисление НДФЛ в бюджет";

2. Изменение документа "Перечисление НДФЛ в бюджет" для закрытия "висящих" остатков одним документом.

Я предлагаю для рассмотрения второй вариант, а именно, добавление в модуль документа "Перечисление НДФЛ в бюджет" одной процедуры и одной функции, которые избавят Вас от "висящих" остатков в регистре накопления "Расчеты налоговых агентов с бюджетом по НДФЛ".

Но, для начала, давайте посмотрим как работает типовой механизм закрытия остатков по перечисленному НДФЛ.

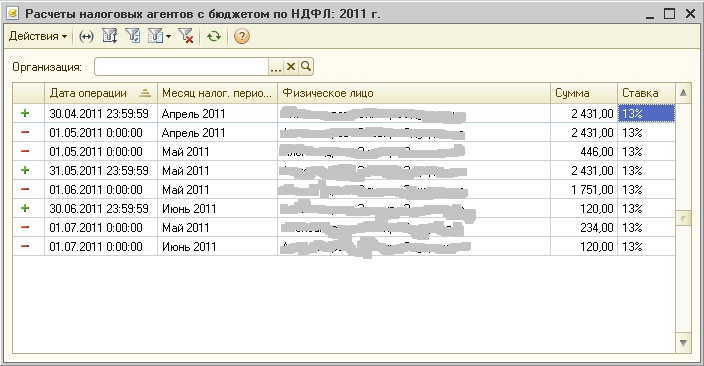

Записи с "+" образовались при проведении двух документов "Начисление зарплаты" (за апрель и май 2011 года).

Записи с "-" движения стандартных документов "Перечисление НДФЛ в бюджет" (за апрель и май 2011 года).

За апрель образовалась переплата = -446 = 2431 - 2877 ;

За май образовалась задолженность = 680 = 2431 - 1751 .

В итоге имеем долг по перечисленному НДФЛ = 234 = 680 - 446 .

Возникает вопрос, как закрыть задолженность и почему переплата за апрель не учлась в мае. Все просто! согласно письмом ФНС от 19 октября 2011 г. N ЕД-3-3/3432@ переплата за апрель не является налогом и автоматически зачитываться в типовой конфигурации не будет. Далее, чтобы зачесть задолженность за май необходимо ввести еще один документ "Перечисление НДФЛ в бюджет", в котором в качестве месяца, за который платят, будет указан май. Причем, именно май, т.к. например при перечислении налога за июнь неперечисленный НДФЛ за май автоматически зачитываться также не будет. При таком раскладе количество человеко часов работы бухгалтерии при хорошо разветвленной структуре фирмы и численности работников превышающей 2000 человек увеличивается до пугающих величин.

Теперь сравним с движениями измененного документа "Перечисление НДФЛ в бюджет".

Записи с "+", образовались при проведении трех документов "Начисление зарплаты" (за апрель, май и июнь 2011 года).

Записи с "-", сформированы изменными документами "Перечисление НДФЛ в бюджет" (за апрель, май и июнь 2011 года).

Рассчитаем отстаток нераспределенной суммы НДФЛ (по месяцам налогового периода):

Апрель: переплата = -446 = 2431 - 2877. Обрабтите внимание, что сумма переплаты, в отличие от типового механизма, записывается отдельно (в май 2011 года).

Май: задолженность = 234 = 2431 - 1751 - 446 . Документ "Перечисление НДФЛ в бюджет" за май 2011 года зачел переплату за апрель в размере 446 рублей, после чего сумму оплаты в размере 1751 рубль посадил целиком в май. Т.к. суммы оплаты нехватает, чтобы полностью погасить задолженность, следовательно возникает долг = 234 рубля.

Июнь: задолженность гасится = 0 = 234 + 120 - 354. Документ "Перечисление НДФЛ в бюджет" за июнь 2011 года гасит долг за май в размере 234 рубля, а также гасит долг за июнь в размере 120 рублей.

Результатом работы измененного документа явилось полное погашение задолженности по НДФЛ без ввода дополнительных документов "Перечисление НДФЛ в бюджет" и корректировок регистра.

Что же необходимо сделать, чтобы этот механизм заработал?

Первое, что необходимо - получить остатки НДФЛ по месяцам налогового периода. За это отвечает функция "ПолучитьТаблицуРаспределенияПоФизлицу":

Функция ПолучитьТаблицуРаспределенияПоФизлицу(Физлицо) Экспорт

Запрос = Новый Запрос; Запрос.Текст = "ВЫБРАТЬ РАЗРЕШЕННЫЕ РАЗЛИЧНЫЕ

| РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки.ФизЛицо КАК ФизЛицо,

| НАЧАЛОПЕРИОДА(РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки.МесяцНалоговогоПериода, МЕСЯЦ) КАК МесяцНалоговогоПериода,

| СУММА(РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки.СуммаОстаток) КАК Долг

|ИЗ

| РегистрНакопления.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.Остатки(

| &Период,

| ФизЛицо = &Физлицо

| И Ставка = &Ставка

| И ОКАТО_КПП = &ОКАТО_КПП) КАК РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки

|ГДЕ

| РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки.СуммаОстаток <> 0

|СГРУППИРОВАТЬ ПО

| РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки.ФизЛицо,

| НАЧАЛОПЕРИОДА(РасчетыНалоговыхАгентовСБюджетомПоНДФЛОстатки.МесяцНалоговогоПериода, МЕСЯЦ)

|УПОРЯДОЧИТЬ ПО

| ФизЛицо,

| МесяцНалоговогоПериода

|АВТОУПОРЯДОЧИВАНИЕ";

Запрос.УстановитьПараметр("Период" , Новый Граница(КонецДня(Дата), ВидГраницы.Включая));

Запрос.УстановитьПараметр("ОКАТО_КПП" , ОКАТО_КПП);

Запрос.УстановитьПараметр("Ставка" , Ставка);

Запрос.УстановитьПараметр("Физлицо" , Физлицо);

Результат = Запрос.Выполнить();

ТаблицаРезультат = Результат.Выгрузить();

Возврат ТаблицаРезультат;

КонецФункции

Теперь процедура формирования движений по регистру накопления "Расчеты налоговых агентов с бюджетом по НДФЛ":

Процедура СформироватьДвиженияПоФизлицу(Физлицо, Знач СуммаПеречислено)

ТаблицаРаспределения = ПолучитьТаблицуРаспределенияПоФизлицу(Физлицо);

ОтрицательныеСуммы = Новый ТаблицаЗначений;

ОтрицательныеСуммы.Колонки.Добавить("МесяцНалоговогоПериода", Новый ОписаниеТипов("Дата" , Новый КвалификаторыДаты(ЧастиДаты.Дата)));

ОтрицательныеСуммы.Колонки.Добавить("Сумма", Новый ОписаниеТипов("Число", Новый КвалификаторыЧисла(15,2)));

ПоложительныеСуммы = Новый ТаблицаЗначений;

ПоложительныеСуммы.Колонки.Добавить("МесяцНалоговогоПериода", Новый ОписаниеТипов("Дата" , Новый КвалификаторыДаты(ЧастиДаты.Дата)));

ПоложительныеСуммы.Колонки.Добавить("Сумма", Новый ОписаниеТипов("Число", Новый КвалификаторыЧисла(15,2)));

Для Каждого СтрокаТаблицаРаспределения из ТаблицаРаспределения Цикл

Если СтрокаТаблицаРаспределения.Долг > 0 Тогда

СтрокаТаблицы = ПоложительныеСуммы.Добавить();

СтрокаТаблицы.Сумма = СтрокаТаблицаРаспределения.Долг;

Иначе

СтрокаТаблицы = ОтрицательныеСуммы.Добавить();

СтрокаТаблицы.МесяцНалоговогоПериода = СтрокаТаблицаРаспределения.МесяцНалоговогоПериода;

СтрокаТаблицы.Сумма = -СтрокаТаблицаРаспределения.Долг;

КонецЕсли;

КонецЦикла;

// Закроем отрицательные суммы

Для Каждого СтрокаОтрицательныеСуммы из ОтрицательныеСуммы Цикл

ОсталосьРаспределить = СтрокаОтрицательныеСуммы.Сумма;

Распределено = 0;

Если СтрокаПоложительныеСуммы.Сумма > ОсталосьРаспределить Тогда

Движение.ФизЛицо = Физлицо;

Движение.Ставка = Ставка;

Движение.Сумма = ОсталосьРаспределить;

СтрокаПоложительныеСуммы.Сумма = СтрокаПоложительныеСуммы.Сумма - Распределено;

Распределено = Распределено + ОсталосьРаспределить;

ОсталосьРаспределить = 0;

Иначе

Движение = Движения.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.Добавить();

Движение.Период = ДатаПлатежа;

Движение.ФизЛицо = Физлицо;

Движение.ВидДвижения = ВидДвиженияНакопления.Расход;

Движение.Организация = Организация;

Движение.МесяцНалоговогоПериода = СтрокаПоложительныеСуммы.МесяцНалоговогоПериода;

Движение.ОКАТО_КПП = ОКАТО_КПП;

Движение.Ставка = Ставка;

Движение.Сумма = СтрокаПоложительныеСуммы.Сумма;

Распределено = Распределено + СтрокаПоложительныеСуммы.Сумма;

ОсталосьРаспределить = ОсталосьРаспределить - СтрокаПоложительныеСуммы.Сумма;

СтрокаПоложительныеСуммы.Сумма = 0;

КонецЕсли;

Если ОсталосьРаспределить = 0 Тогда

Прервать;

КонецЕсли;

КонецЦикла;

Если Распределено > 0 Тогда

Движение = Движения.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.Добавить();

Движение.Период = ДатаПлатежа;

Движение.ФизЛицо = Физлицо;

Движение.ВидДвижения = ВидДвиженияНакопления.Расход;

Движение.Организация = Организация;

Движение.МесяцНалоговогоПериода = СтрокаОтрицательныеСуммы.МесяцНалоговогоПериода;

Движение.ОКАТО_КПП = ОКАТО_КПП;

Движение.Ставка = Ставка;

Движение.Сумма = -Распределено;

СтрокаОтрицательныеСуммы.Сумма = ОсталосьРаспределить - Распределено;

КонецЕсли;

КонецЦикла;

// Сформируем записи на оставшиеся положительные суммы

Для Каждого СтрокаПоложительныеСуммы из ПоложительныеСуммы Цикл

Если СтрокаПоложительныеСуммы.Сумма = 0 Тогда

Продолжить;

КонецЕсли;

Движение = Движения.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.Добавить();

Движение.Период = ДатаПлатежа;

Движение.ФизЛицо = Физлицо;

Движение.ВидДвижения = ВидДвиженияНакопления.Расход;

Движение.Организация = Организация;

Движение.МесяцНалоговогоПериода = СтрокаПоложительныеСуммы.МесяцНалоговогоПериода;

Движение.ОКАТО_КПП = ОКАТО_КПП;

Движение.Ставка = Ставка;

Движение.Сумма = Мин(СтрокаПоложительныеСуммы.Сумма, СуммаПеречислено);

СуммаПеречислено = СуммаПеречислено - Движение.Сумма;

Если СуммаПеречислено = 0 Тогда

Прервать;

КонецЕсли;

КонецЦикла;

// Оставшуюся переплату нужно посадить месяц налого периода из форму документа

Если СуммаПеречислено > 0 Тогда

МесяцНалоговогоПериода = НачалоМесяца(МесяцНалоговогоПериода);

Движение = Движения.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.Добавить();

Движение.Период = ДатаПлатежа;

Движение.ФизЛицо = Физлицо;

Движение.ВидДвижения = ВидДвиженияНакопления.Расход;

Движение.Организация = Организация;

Движение.МесяцНалоговогоПериода = МесяцНалоговогоПериода;

Движение.ОКАТО_КПП = ОКАТО_КПП;

Движение.Ставка = Ставка;

Движение.Сумма = СуммаПеречислено;

КонецЕсли;

КонецПроцедуры

И, наконец, комментируем строки типовой процедуры "ОбработкаПроведения()" и добавляем вызов процедуры "СформироватьДвиженияПоФизлицу()":

Если Не Отказ Тогда

//Движение = Движения.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.ДобавитьРасход();

//ЗаполнитьЗначенияСвойств(Движение, ЭтотОбъект, "Организация, МесяцНалоговогоПериода, Ставка, ОКАТО_КПП");

//Движение.Период = ДатаПлатежа;

//ЗаполнитьЗначенияСвойств(Движение, СтрокаТЧ, "ФизЛицо, Сумма");

СформироватьДвиженияПоФизлицу(СтрокаТЧ.ФизЛицо, СтрокаТЧ.Сумма);

КонецЕсли;

Надеюсь, что данная статья поможет Вам в дальнейшей работе.

Норма, позволяющая применять вычет НДС не только в периоде, в котором возникло право на него, но в последующие периоды, распространяется не на все виды вычетов.

Получение льготы по имущественным налогам упростили

Получение льготы по имущественным налогам упростили

Со следующего года гражданам, имеющим право на льготу по налогу на имущество, транспортному и/или земельному налогу, не придется представлять в ИФНС подтверждающие право на льготу документы.

Заполняем раздел 5 справки 2-НДФЛ

В разделе 5 справки 2-НДФЛ отражаются итоговые суммы выплаченных доходов и суммы начисленного, удержанного и перечисленного в бюджет НДФЛ .

| Поле раздела 5 справки 2-НДФЛ | Что указывается при сдаче справок 2-НДФЛ с признаком 1 |

|---|---|

| Общая сумма дохода | Общая сумма начисленного и фактически выплаченного дохода из раздела 3 без учета вычетов, отраженных в разделе 3 и 4 |

| Налоговая база | Разница между общей суммой дохода и общей суммой вычетов, отраженной в разделе 3 и 4 |

| Сумма налога исчисленная | Сумма, полученная путем умножения налоговой базы на соответствующую ставку НДФЛ |

| Сумма фиксированных авансовых платежей | Сумма фиксированных авансов , на которую уменьшается налог, уплачиваемый с доходов иностранного работника, трудящегося на основе патента |

| Сумма налога удержанная | Общая сумма НДФЛ, удержанная из доходов физлица |

| Сумма налога перечисленная | Общая сумма НДФЛ, фактически перечисленная в бюджет. Кстати, если зарплату за декабрь 2015 г. вы выплатили работникам уже в январе 2016 г., то при подаче справок 2-НДФЛ за 2015 год нужно учесть НДФЛ, удержанный и перечисленный в бюджет в январе 2016 г. Ведь на момент подачи справок свои агентские обязанности по НДФЛ за 2015 год вы полностью исполнили |

| Сумма налога, излишне удержанная налоговым агентом | Сумма, излишне удержанная налоговым агентом и не возвращенная физлицу, а также сумма переплаты по НДФЛ, возникшая из-за изменения в течение года налогового статуса физлица |

| Сумма налога, не удержанная налоговым агентом | Сумма НДФЛ, который по каким-либо причинам налоговый агент не смог удержать из доходов физлица |

| Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи | Реквизиты соответствующего налогового уведомления, а также код ИФНС, выдавшей это уведомление |

Заполнение раздела 5 для справок

- Изумрудный город -=Книги=

- Алексей Земский, генеральный директор телекомпании НТВ

- Что такое талант? (сочинение-рассуждение). Самые талантливые люди в мире Что такое талант в обществознании

- Роль элективных курсов по физической культуре в формировании социальной компетентности и адаптивности студентов вуза Элективный курс по физкультуре

- «Специфика преподавания основ финансовой грамотности в общеобразовательной школе Курсы по финансовой грамотности

- Методический семинар учителя физической культуры

- Егэ и огэ Тестирование егэ онлайн

- Кодирование и шифрование информации

- Исследовательская работа на тему 'Аквариум в вашем доме'

- Расширенная таблица интегралов для студентов

- Нервная ткань включает два типа клеток: собственно нервные клетки – нейроны и вспомогательные клетки – нейроглии Нейроны и вспомогательные клетки

- Три эффективных метода создания декоративных заготовок из апельсиновых долек

- Рис с фаршем на сковороде

- Поминальные дни после похорон (видео)

- Как разделать рыбу на филе

- Как приготовить вкуснейшие макароны с тушенкой

- К чему снится гречка по соннику

- О чем предупреждает сонник, если снится чемодан?

- Сонник: к чему снится роскошь

- Дом дачный Нажиться на чужом дачи во сне