Санкции за неуплату налогов. Какие штрафы грозят ип за неуплату налогов

КАКОВЫ ШТРАФЫ ЗА НЕУПЛАТУ НАЛОГОВ И СТРАХОВЫХ ВЗНОСОВ?

Штраф за неуплату налогов и страховых взносов - 20% от суммы, не уплаченной в результате занижения базы или иного неправильного исчисления. А если неуплата умышленная - 40% от этой суммы п. п. 1 , 3 ст. 122 НК РФ, ст. 26.29 Закона N 125-ФЗ .

Кроме штрафа, при неуплате налога (взносов) будут начислены еще и пени .

Важно! Организацию нельзя оштрафовать:

За несвоевременную уплату правильно исчисленного налога (взносов), отраженного в своевременно представленной декларации (расчете) п. 19 Письма ФНС от 22.08.2014 N СА-4-7/16692, Письмо Минфина от 26.09.2011 N 03-02-07/1-343 ;

За неуплату авансовых платежей по налогу п. 3 ст. 58 НК РФ, п. 17 Письма ФНС от 22.08.2014 N СА-4-7/16692 .

В любом из этих случаев будут начислены только пени.

Пример. Расчет штрафа за неуплату страховых взносов

В ходе проверки расчета 4-ФСС установлено, что организация неправильно исчисляла взносы на страхование от несчастных случаев (взносы начислены по страховому тарифу, который ниже, чем тариф, установленный организации).

По результатам проверки орган ФСС доначислил организации взносы в сумме 21 883 руб., пени и штраф за неуплату взносов по ст. 26.29 Закона N 125-ФЗ.

Сумма штрафа составила 4376,6 руб. (21 883 руб. x 20%).

Пример. Расчет штрафа за неуплату НДС

В ходе камеральной проверки декларации по НДС установлено, что организация неправомерно применила вычеты по НДС.

По результатам проверки ИФНС доначислила организации НДС в сумме 800 000 руб., пени и штраф за неуплату НДС по п. 1 ст. 122 НК РФ.

Сумма штрафа составила 160 000 руб. (800 000 руб. x 20%).

Пример. Расчет штрафа за неуплату налога на прибыль

В ходе налоговой проверки ИФНС выявила ошибку в исчислении базы по налогу на прибыль, из-за которой занижены:

Налог на прибыль за 2016 г. на сумму 114 000 руб.;

Авансовый платеж по налогу на прибыль за I квартал 2017 г. на сумму 76 000 руб.

За неуплату налога за 2016 г. и авансового платежа за I квартал 2017 г. организации будут начислены пени. Штраф по п. 1 ст. 122 НК РФ будет наложен только за неуплату налога на прибыль за 2016 г. и составит 22 800 руб. (114 000 руб. x 20%).

Если организация в качестве налогового агента не удержала или не перечислила (не полностью удержала или перечислила) в срок НДФЛ, НДС или налог на прибыль, то ее оштрафуют на 20% от суммы, подлежащей удержанию или перечислению ст. 123 НК РФ, Письма Минфина от 11.11.2016 N 03-02-08/66026 , от 08.11.2016 N 03-02-08/65310 . Помимо этого с организации могут взыскать пени п. п. 3 , , 7 ст. 75 НК РФ, п. 2 Постановления Пленума ВАС от 30.07.2013 N 57 .

Все, кто находится на территории нашей страны и получает доход, должны платить налоги. Эта обязанность в равной степени относится, как к организациям, так и к гражданам. При этом неважно, гражданином какого государства является человек, значение имеет лишь количество дней его пребывания в России. За неисполнение этой обязанности установлены санкции. Законодательно предусмотрена налоговая, административная и уголовная ответственность за неуплату налогов.

Главный фискальный закон устанавливает штраф за следующие действия:

- полная неуплата налога;

- частичная, вызванная неправильным исчислением налоговой базы, в том числе, ее занижением;

- другие действия или бездействия, в результате которых налог был исчислен и уплачен не полностью.

Размер штрафа зависит от наличия умысла в действиях налогоплательщика: если он осознанно совершал действия, направленные на занижения суммы, подлежащей уплате, то заплатит штраф в размере 40% от неуплаченного налога. Если не было умысла, то – 20%. Однако наличие умысла следует доказать инспекторам, проводившим проверку. Если надлежащих доказательств представлено не будет, то размер штрафа будет стандартным.

Для некоторых видов налогоплательщиков установлены «свои» статьи, это касается консолидированных групп.

Помимо штрафа, налогоплательщик должен будет заплатить пеню. Она начисляется за каждый день просрочки и размер ее равен 1/300 ставки рефинансирования.

Когда штрафовать не могут

Ситуации все различны, они отличаются по совокупности обстоятельств и особенностей. Поэтому перечислить все не представляется возможным. Но есть часто случающиеся казусы, о которых полезно знать.

К примеру, если организация или гражданин исполнил свою обязанность и заплатил налог, но при заполнении платежного поручения допустил ошибку. Из-за этой ошибки деньги не были отнесены к платежу по конкретному налогу, а остались в числе нераспределенных. В такой ситуации штрафовать нельзя, поскольку формально обязанность по уплате исполнена. К такому казусу приведет неверное указание КБК или статуса плательщика. Избавиться от ответственности поможет розыск платежа и его уточнение.

Проводя проверку, налоговые органы могут затребовать у банка выписку по счету в отношении организации или предпринимателя. Увидев движение по счету последнего и не найдя декларации, инспектор может принять решение о привлечении предпринимателя к ответственности, так как налицо явная неуплата налогов. Однако в такой ситуации решение можно отменить, обжаловав его в вышестоящем органе. Основанием для отмены послужат нарушения, с которыми проводилась проверка.

Распространены ситуации, когда уплачивая налог, налогоплательщик забывает о пене, которая продолжает числиться за ним. Мнения по такому казусу неоднозначны, даже в суде. Поэтому, если такое случилось, обязательно нужно пытаться обжаловать решение всеми возможными способами.

Не смогут привлечь к ответственности и в том случае, если налогоплательщик, будучи должен по одному виду фискального платежа, будет иметь переплату по другому. В такой ситуации должен быть произведен зачет.

Давность при уплате фискальных платежей

Как и в любом другом в налоговом праве действуют сроки давности, по истечении которых, привлечь к ответственности и назначить штраф нельзя. Период этот стандартен и равен трем годам. Именно три года есть у инспекции, чтобы потребовать от налогоплательщика уплаты штрафа.

Срок начинает течь после окончания налогового периода, по итогам проверки которого было выявлено совершенное правонарушение, а именно – на следующий день.

Для налоговых агентов этот срок отсчитывается со дня, следующего за тем, в который было совершено правонарушение.

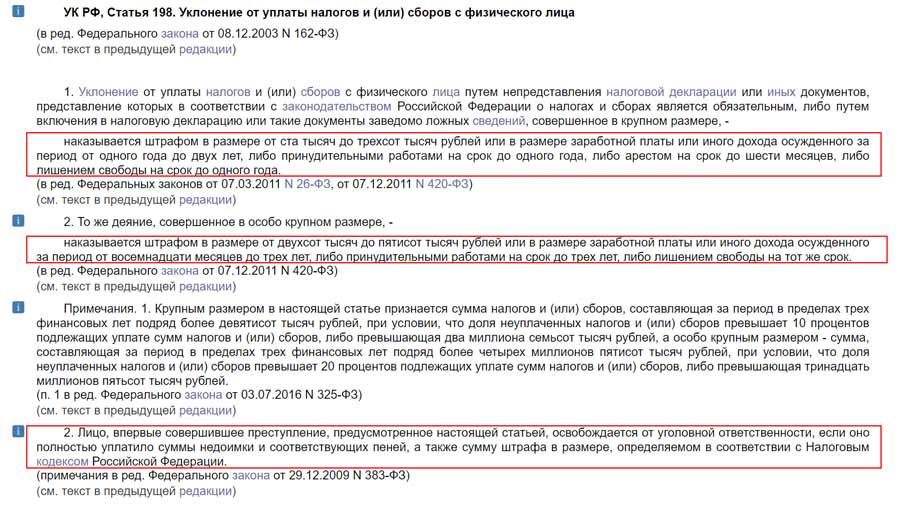

Уголовная ответственность

В некоторых случаях за уклонение от исполнения фискальных обязанностей на налогоплательщика может быть заведено уголовное дело. Отвечать перед законом может только физическое лицо, но не юридическое. В случае с юридическим лицом к ответственности будет привлечен его руководитель или бухгалтер.

Ответственность за неуплату налогов наступит, если размер недоимки составит более 600 тысяч руб. (крупный размер) или 2 миллионов рублей (особо крупный размер).

В качестве наказания может быть назначен штраф, лишение свободы или арест.

Доходы, которые нужно декларировать физическим лицам

Помимо основной работы, многие получают доходы, отчисления с которых должны производить самостоятельно. К примеру, сдача квартиры внаем, продажа автомобиля или недвижимости, получение некоторых других доходов.

Сдача жилья

Квартира или комната может сдаваться на разный срок. Независимо от этого декларация должна подаваться не позднее 30 апреля. В ней следует отражать все денежные поступления за прошедший год. Мало кто выполняет эту обязанность.

Дело в том, что определить, кто именно сдает квартиру, налоговым органам проблематично. Собственник недвижимости может быть привлечен к ответственности только при поступлении «сигнала» в инспекцию. В этом случае владелец квартиры заплатит штраф за то, что не подал декларацию, штраф за неуплату налога и пеню.

Продажа автомобиля или недвижимости

В отличие от рассмотренной выше ситуации, о продаже автомобиля или недвижимости налоговые органы узнают сразу. Дело в том, что между ГИБДД, Росреестром и инспекциями существует обмен данными. Поэтому вся информация сразу поступает «куда положено». Если декларация не поступит, налоговая направит письмо о необходимости подачи декларации и уплате налога.

Не все случаи продажи имущества влекут обязательную уплату налога, но по всем нужно подавать декларацию.

Ответственность в данном случае будет аналогична описанной выше: штраф за неподанный расчет, за неуплату налога + пеня.

Следует помнить и о других видах налогов, которые должны быть уплачены: на имущество, транспортный, земельный и другие. Штраф за неуплату налогов физическим лицом будет равен 20% от суммы неуплаченного налога + пеня.

Ответственность организаций

Организации также должны платить налоги. Их перечень зависит от применяемой системы налогообложения. В отличие от граждан компании по всем налогам должны сдавать расчеты и делать отчисления в бюджет.

К организациям применяются те же санкции, что и к физическим лицам: санкции одинаковы для всех налогоплательщиков. Поэтому компания заплатит те же 20% от суммы недоплаченного налога. Кроме того, ее должностное лицо будет привлечено к административной ответственности.

Определено, что за одно и то же нарушение нельзя штрафовать дважды, однако в данном случае такого не произойдет. К налоговой ответственности будет привлечена компания, а к административной – должностное лицо, а это разные субъекты.

Во избежание недоразумений и целесообразного расходования личного бюджета, все декларации должны подаваться вовремя, а налоги – уплачиваться. Обязанность подать расчет не означает, что по нему должен быть совершен платеж: закон дает возможность воспользоваться вычетом либо иным образом уменьшить налог. Особенно это касается граждан. В результате сумма налога может быть уменьшена до нуля, а при нарушении сроков увеличена в несколько раз.

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Штраф за неуплату налогов ИП

Любой налогоплательщик, не уплативший в срок налоги, может быть привлечен к налоговой ответственности, в том числе индивидуальный предприниматель. Основное наказание за неуплату налогов ИП, как и любым другим налогоплательщиком, – денежное взыскание, т. е. штраф (п. 2 ст. 114 НК РФ).

По общему правилу штраф за неуплату налогов ИП из-за занижения налоговой базы или иного неправильного исчисления налога составляет (п. 1,3 ст. 122 НК РФ):

- 20% от неуплаченной суммы налога, если правонарушение было совершено без умысла;

- 40% от неуплаченной суммы налога при умышленном совершении правонарушения.

Это общая норма НК РФ, применяемая в отношении всех неуплаченных в срок налогов предпринимателя, которые он должен платить как налогоплательщик в соответствии с его режимом налогообложения.

Неуплата налогов ИП – налоговым агентом

Каждый предприниматель, у которого есть работники, должен удерживать и перечислять в бюджет НДФЛ с выплаченных им доходов (а также с доходов выплаченных физическим лицам, не являющимся ИП, с которыми заключены гражданско-правовые договоры). Иначе говоря, выполнять обязанности налогового агента (п. 1 ст. 226 НК РФ).

Естественно, в НК РФ прописаны штрафы налоговой для ИП за неисполнение этих обязанностей. Если предприниматель не удержал НДФЛ с таких доходов и не перечислил его в бюджет, или удержал и не перечислил, то на него будет в размере 20% от суммы, подлежащей удержанию и/или перечислению (ст. 123 НК РФ).

Сведения о дате удержания и перечисления НДФЛ налоговики с недавнего времени регулярно получают из форм 6-НДФЛ. Но вынести решение о привлечении к ответственности и выставить штраф работодателю контролеры могут только по итогам рассмотрения материалов налоговой проверки (Письмо ФНС от 20.01.2017 N БС-4-11/864 ).

Отметим, что в НК РФ установлены и другие правонарушения, совершение которых предпринимателем .

Уголовная ответственность за неуплату налогов ИП

В определенных случаях за неуплату налогов ИП может быть привлечен к уголовной ответственности. Но в уклонении от уплаты налогов в соответствии с УК РФ предприниматель может быть обвинен только при их неуплате

Ведение коммерческой деятельности ИП контролируется ИФНС. Нарушение налогового законодательства влечет наложение штрафных санкций.

Порядок применения к ИП налоговых санкций

Законность ведения деятельности устанавливается при регистрации ИП. Ведение коммерческой деятельности без официального оформления закрещено законодательством.

Признаками ведения предпринимательской деятельности служат:

- Изготовление, использование, реализация имущества, материальных ценностей с целью извлечения прибыли.

- Проведение сделок с оформлением договоров.

- Ведение учета операций по сделкам.

Ведение деятельности без государственной регистрации влечет наказание по Административному Кодексу РФ. Деяния имеют последствия для лица в виде наложения штрафа до 2 тысяч рублей. Минимальная величина санкций – 500 рублей, но практически всегда взимается максимальная сумма.

Нарушение сроков прохождения регистрации (ст. 116 НК РФ) влечет получение штрафа от Инспекции ФНС. Сумма составляет 10 тысяч рублей при отсутствии дохода. Если в неоформленном периоде была получена выручка, сумма санкций возрастает до 10% от ее величины и взимается в размере не менее 40 тысяч рублей.

Ведение деятельности ИП без оформления лицензии по видам, которые требуют лицензирования, также влечет наказание по КоАП. Если по результатам деятельности нанесен ущерб государству или лицам, санкции могут достичь размера в 300 тысяч рублей. По результатам определения ущерба лицо может привлекаться к уголовной ответственности.

Важно! Предотвратить наложение штрафов в ходе ведения коммерческой деятельности ИП возможно при соблюдении законодательства. Для предупреждения получения санкций требуется изучать положения законов и актов или обратиться к специалистам налогового и бухгалтерского учета.

Санкции за нарушение правил учета

В процессе ведения деятельности ИП должен вести учет активов, доходов и расходов. На основании данных учета определяется величина налогов, указанных в декларации и вносимых в бюджет. В НК РФ (ст. 120) предусмотрен штраф за грубое нарушение правил учета за отсутствие:

- Форм первичного учета, подтверждающих произведенные расходы и учетные данные.

- Фиксации операций и наличия регистров учета.

- Регулярное неведение или неверное отражение на счетах учета хозяйственных операций, движения материальных ценностей, денежных средств и иных активов.

Сумма санкции установлена в размере 10 или 30 тысяч рублей при выявлении нарушения в течение нескольких периодов. Минимальный размер предусмотрен для ИП, которые заплатили полную сумму налогов. Если при нарушении выявлено занижение базы при расчете налогов санкции налагаются в виде 20% суммы неуплаты с минимальным размером взыскания 40 тысяч рублей.

Для каждой из систем установлен свой порядок ведения учета и документооборота. Наиболее минимальным учетом обладает ЕНВД, при котором ИП ведет только учет физического показателя. Отсутствие учета дохода, имущества, активов при ЕНВД не влечет наложения штрафа от ИФНС. Требования к учету при ЕНВД проще патента, при покупке которого требуется учитывать доходы для предотвращения превышения.

Несвоевременная подача отчетности

По результатам полученного дохода или при налогообложении с фиксированной суммой платежа ИП должен подавать декларации.

Отчетность представляется:

- В срок, установленный для каждой формы декларации отдельно. Например, для ЕНВД установлен срок 20 числа месяца, следующего после окончания квартала.

- На бланках, принятых для отчетного периода. Если ИП подает декларации неустановленного образца, отчетность не считается представленной.

Узнавать, какие формы актуальны в отчетном периоде, можно на официальном сайте ИФНС или у налоговых консультантов. При сдаче отчетности на неактуальном бланке инспектор имеет право не принять документ. Что делать, если сдача отчетности производится в последний день представления и отсутствует время на переделку? Декларацию необходимо отправить почтой и следом подать правильный документ.

Если ИП не ведет деятельность, необходимо представлять «нулевые» декларации, в которых отсутствуют данные. Отчетность с отсутствием данных ИП представляют при отсутствии движения материальных ценностей, поступления выручки и иных показателей, характеризующих активность. За неподачу в срок деклараций с отсутствием данных налагается штраф в размере 1 тысячи рублей.

В случаях, если возникает ситуация с непредставлением отчетности, по которой начислена сумма к уплате, штраф взимается от начисленного налога. Величина санкций составляет 5% от суммы налогового обязательства, но не более 30%.

Компании, имеющие численность выше определенного лимита, должны представлять декларации в электронном виде. За нарушение порядка подачи отчетности налагается штраф в размере 200 рублей.

Частный случай отчетности ИП

Особое место среди деклараций занимает отчетность по ЕНВД. Система применяется при ведении отдельных направлений деятельности. Если предприниматель перешел на ЕНВД, но не ведет деятельность, нулевая отчетность не представляется. В основе налогообложения лежат данные физического показателя. Налог взимается только в периоде применения ЕНВД и не зависит от выручки.

Отчетность по ЕНВД представляется со дня постановки на учет и по дату подачи уведомления о прекращении его применения. Если налогоплательщик не подает декларацию при фактическом прекращении деятельности, но до подачи уведомления, на ИП будет наложен штраф.

Несвоевременная уплата налога

Сумма, начисленная по декларации, должна быть внесена в бюджет в срок, установленный НК РФ для каждого налога отдельно. Например, для ЕНВД установлен срок платежа – 25-е число месяца после окончания квартала, а для сборов в фонды – 15-е число ежемесячно. Последствия для ИП будут выражены в пени и штрафах. Размер пени начисляется ежедневно по ставке рефинансирования, действующей в периоде.

При неуплате налога в полном объеме сумма санкций взыскивается в размере 20% от занижения. При наложении санкций учитывается непредумышленный характер уменьшения суммы обязательства. Если органами ИФНС будет доказан умысел налогоплательщика, величина возрастает вдвое.

Наложение штрафа производится в случае, если контролирующий орган заметил неуплату. Сумма санкции должна быть выявлена при проверке и отражена в решении. Если плательщик налога, например, ЕНВД, несвоевременно заплатил налог в связи с ошибочным занижением базы, то возникает вопрос, что делать дальше.

В этом случае необходимо:

- Уплатить недостающую сумму и сдать уточненную декларацию.

- Представить уточненные данные или заплатить в бюджет.

Если налогоплательщик заплатил раньше представления декларации, штраф наложен не будет. На момент подачи уточнения необходимая сумма имеется и будет учтена в счет платежа.

Санкции фондов в отношении ИП

Кроме налоговой инспекции, контроль ведения учета осуществляют внебюджетные фонды. Аналогично с ИФНС санкции взимаются за неподачу сведений, отчетности и неуплату взносов.

Инспекторы фондов прибегают к наложению штрафов:

- При нарушении сроков уплаты взносов начисляется пени.

- При отказе в представлении требуемых форм и сведений взимается 200 рублей за каждый неполученный фондом документ.

- Несвоевременная уплата в связи с занижением базы наказывается штрафом в размере 20% неуплаченного вовремя взноса.

- При несвоевременной подаче отчетности с начисленными взносами штраф взимается в размере 5% от неуплаченных сумм за каждый месяц просрочки. Предельная величина санкции состоит в размере 30% от неуплаты.

Преимущественное число нарушений выявляется в процессе проведения проверок. Органы контроля используют программы, автоматически отслеживающие нарушения налогоплательщиков. По выявленным данным инспекторы назначают камеральные и выездные проверки.

Важно! Применить санкции органы контроля могут только в течение 3 лет с периода нарушения. На более ранний распространяется срок исковой давности.

Что делать, если штраф присужден? ИП должен уплатить сумму в бюджет в срок, указанный в решении или требовании органов контроля. Оплата санкций отличается от перечисления налогов. Сумма должна быть внесена с учетом КБК платежа. В платежном поручении необходимо указать документ и его дату, на основании которого вносится штраф.

Остались вопросы?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит индивидуальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму чуть ниже ↓ или воспользуйтесь онлайн-консультантом внизу-справа! →

- Прямоугольный параллелепипед — Гипермаркет знаний

- Рассказ о себе на английском

- Английский язык в сфере туризма Словарный запас для путешествий на английском

- Как сделать мутный бульон прозрачным

- Простые рецепты алкогольных коктейлей в домашних условиях Коктейли с помощью шейкера рецепты

- Алкогольные коктейли — крепкие и легкие: лучшие рецепты

- Национальная кухня венгрии Венгерское мясное блюдо в соусе

- Готовим коктейли алкогольные дома: пошаговые рецепты Какие коктейли можно сделать шейкере

- Владимир Долгих: уходящая номенклатура

- Страдание Святого великомученика Никиты Великомученик никита о чем молятся

- Кому принадлежит земля под сарае

- Основные ошибки заполнения

- Отчет рсв в году сроки сдачи

- Салат из огурцов на зиму «Пикантный Салат из огурцов пикантный на зиму

- Телячья вырезка в духовке

- Кукурузная крупа – что это?

- Ажурные блинчики на молоке — рецепты тонких блинов с дырочками Блины ажурные тонкие дрожжевые

- Отличается насыщенный пар

- Чем звуки отличаются от букв?

- Какой разновидности языков естественных или формальных может