Налоговая декларация для ип упрощенка нулевая. Как заполняется декларация по УСН «доходы минус расходы»

Организации и индивидуальные предприниматели, применяющие УСН, должны представить за 2014 г. налоговую декларацию по новой форме, утвержденной приказом ФНС России от 04.07.2014 № ММВ-7-3/352@ . О том, как правильно ее заполнить, читайте в нашем материале.

Состав декларации

Новая форма декларации увеличилась в объеме. Старая форма (утвержденная приказом Минфина России от 22.06.2009 № 58н) состояла из титульного листа и двух разделов. В новой форме пять разделов. В нее входят:

- титульный лист;

- раздел 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения —доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 2.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы)»;

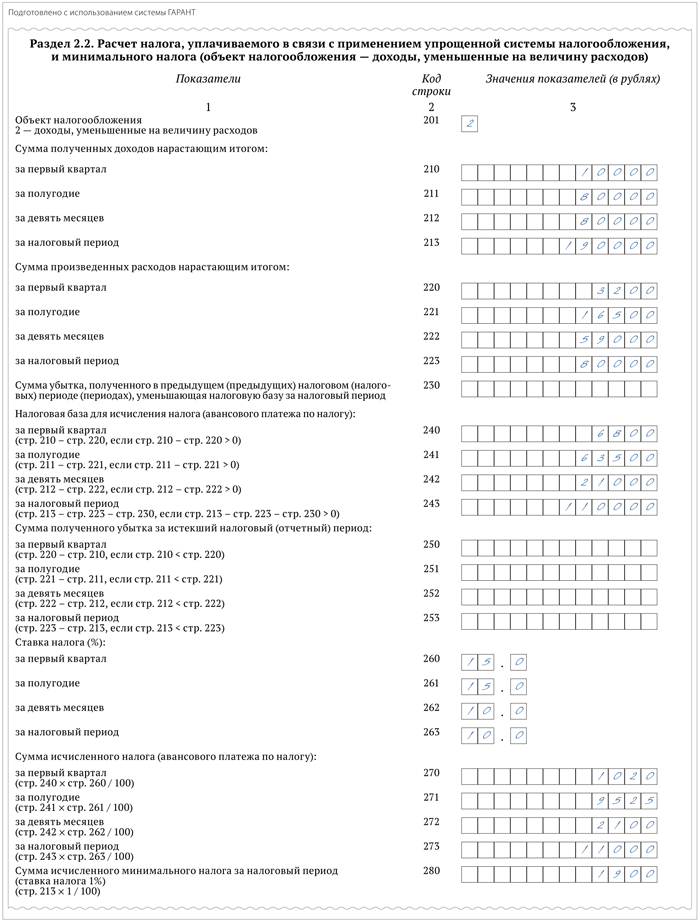

- раздел 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения - доходы, уменьшенные на величину расходов)»;

- раздел 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Увеличение количества разделов не сказалось на объеме представляемой отчетности. Упрощенцы с объектом налогообложения «доходы» заполняют титульный лист, разделы 1.1 и 2.1, а с объектом «доходы минус расходы» - титульный лист, разделы 1.2 и 2.2. Раздел 3 заполняется только при получении средств целевого финансирования, целевых поступлений и других средств, указанных в п. 1 и 2 ст. 251 НК РФ. По составу он полностью повторяет лист 07 декларации по налогу на прибыль, который, по мнению Минфина России, плательщики УСН - получатели целевого финансирования, должны были представлять по окончании налогового периода (письмо от 04.07.2013 № 03-11-06/2/25803).

Рассмотрим порядок заполнения декларации в зависимости от выбранного объекта налогообложения.

Объект «доходы»

Форма титульного листа практически не изменилась. В ней лишь появились новые поля для указания кода формы реорганизации (ликвидации) и ИНН/КПП реорганизованной организации. Перечень кодов приведен в приложении 3 к Порядку заполнения налоговой декларации. Если декларация представляется не в связи с ликвидацией (реорганизацией), данные поля не заполняются (в них ставится прочерк).

Еще одно новшество - добавлено два новых значения кода «налоговый период»:

- 95 - последний налоговый период при переходе на иной режим налогообложения;

- 96 - последний налоговый период при прекращении предпринимательской деятельности.

Отметим, что для поля «Код вида экономической деятельности по классификатору ОКВЭД» титульного листа используется классификатор ОК 029-2001 (ОКВЭД). Приказом Росстандарта от 30.09.2014 № 1261-ст действие данного классификатора продлено до 1 января 2016 г.

Обратите внимание: если осуществляется несколько видов деятельности, код по ОКВЭД проставляется по одному из видов деятельности по усмотрению налогоплательщика (письмо Минфина России от 28.03.2007 № 03-11-05/53). Если УСН совмещается с ЕНВД, код ОКВЭД проставляется по деятельности, которая осуществляется в рамках УСН (письмо Минфина России от 09.06.2012 № 03-11-11/186).

Порядок заполнения разделов 1.1 и 2.1 рассмотрим на конкретном примере.

Пример 1

ООО «Ромашка», расположенное в Таганском районе г. Москвы (код ОКТМО 45381000), применяет УСН с объектом налогообложения «доходы». В мае 2014 г. оно сменило место своего расположения на район Басманный (код ОКТМО 45375000).

Сумма полученных доходов в 2014 г. составила:

За год - 1,8 млн руб.

Сумма уплаченных страховых взносов и пособий по временной нетрудоспособности:

За I квартал - 45 000 руб.;

За полугодие - 90 000 руб.;

За девять месяцев - 135 000 руб.;

За год - 180 000 руб.

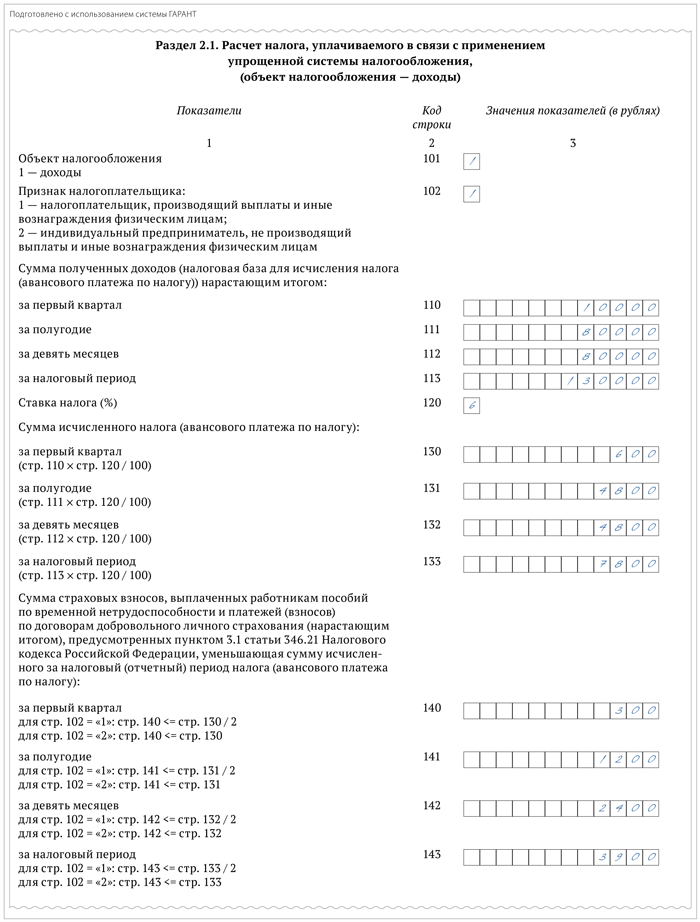

Расчет налога осуществляется в разделе 2.1 декларации. В нем появилась новая строка 102 для указания признака налогоплательщика. Организации и индивидуальные предприниматели, производящие выплаты и иные вознаграждения физическим лицам, проставляют в этой строке цифру «1». А индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, ставят цифру «2».

В рассматриваемом нами примере ООО «Ромашка» в строке 102 поставит признак «1».

Сумма полученных доходов (налоговая база) отражается в нем нарастающим итогом: за I квартал (строка 110), за полугодие (строка 111), за девять месяцев (строка 112) и за налоговый период (строка 113). Таким образом, по строке 110 нужно указать 500 000 руб., по строке 111 - 700 000 руб., по строке 112 - 1,2 млн руб. и по строке 113 - 1,8 млн руб.

Сумма исчисленного налога рассчитывается за I квартал (строка 130), за полугодие (строка 131), за девять месяцев (строка 132) и за налоговый период (строка 133) как произведение налоговой ставки 6% (строка 120) на величину полученного дохода за соответствующий период. В нашем случае значение строки 130 составит 30 000 руб. (500 000 руб. х 6%), строки 131 - 42 000 руб. (700 000 руб. х 6%), строки 132 - 72 000 руб. (1,2 млн руб. х 6%), строки 133 - 108 000 руб. (1,8 млн руб. х 6%).

От признака налогоплательщика, указанного в строке 102, зависит порядок заполнения строк 140, 141, 142 и 143, в которых нарастающим итогом показывается сумма страховых взносов, выплаченных пособий по временной нетрудоспособности и платежей по договорам добровольного личного страхования, уменьшающих сумму налога, указанных в п. 3.1 ст. 346.21 НК РФ.

Если в строке 102 указан признак «1» (производится выплата вознаграждений физическим лицам), суммы страховых взносов, пособий и платежей в строках 140-143 не могут превышать 1/2 суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по строкам 130-133. Ведь у таких налогоплательщиков вышеперечисленные расходы могут уменьшить сумму налога не более чем на 50% (п. 3.1 ст. 346.21 НК РФ).

В нашем примере суммы уплаченных страховых взносов и пособий по временной нетрудоспособности превышают 50% суммы исчисленного налога за соответствующий период:

За I квартал 50% налога - 15 000 руб. (30 000 руб. (строка 130) : 2), взносы - 45 000 руб.;

За полугодие 50% налога - 21 000 руб. (42 000 руб. (строка 131) : 2), взносы - 90 000 руб.;

За девять месяцев 50% налога - 36 000 руб. (72 000 руб. (строка 132) : 2), взносы - 135 000 руб.;

За налоговый период 50% налога - 36 000 руб. (72 000 руб. (строка 132) : 2), взносы - 180 000 руб.

Поэтому строки 140-143 должны быть заполнены следующим образом:

Строка 140 - 15 000 руб.;

Строка 141 - 21 000 руб.;

Строка 142 - 36 000 руб.;

Строка 143 - 54 000 руб.

Пример заполнения раздела 2.1 смотрите .

В разделе 1.1 показывается сумма налога (авансового платежа по налогу), подлежащая уплате (уменьшению) по данным налогоплательщика.

По строке 010 отражается код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту нахождения организации (по месту жительства индивидуального предпринимателя). Код берется из Общероссийского классификатора территорий муниципальных образований ОК 33-2013. Помимо строки 010 в разделе 1.1 для кода ОКТМО также предусмотрены строки 030, 060, 090. Они заполняются только при смене места нахождения организации (места жительства индивидуального предпринимателя) в течение налогового периода. Если местонахождение не меняется, в них проставляются прочерки. В нашем примере место расположения ООО «Ромашка» в течение налогового периода менялось. Поэтому в строке 010 нужно будет записать код ОКТМО Таганского района г. Москвы - 45381000, а по строке 030 - код ОКТМО нового места расположения в Басманном районе с мая 2014 г.- 45375000. Строки 060 и 090 останутся пустыми.

По строке 020 показывается сумма авансового платежа к уплате по сроку не позднее 25 апреля 2014 г. Его величина должна быть равна разности строк 130 и 140 раздела 2.1 декларации. В нашем случае значение по строке 020 будет равно 15 000 руб. (30 000 руб. (строка 130 раздела 2.1) - 15 000 руб. (строка 140 раздела 2.1)).

Строка 040 предусмотрена для отражения в ней суммы авансового платежа к уплате по сроку не позднее 25 июля 2014 г. Его величина рассчитывается по формуле:

строка 131 – строка 141 раздела 2.1 – строка 020.

Если полученное значение положительное, оно показывается в строке 040. Если значение отрицательное, оно отражается по строке 050 как сумма авансового платежа к уменьшению по сроку не позднее 25 июля 2014 г. Знак минус при этом не ставится. В нашем случае строка 040 равна 6000 руб. (42 000 руб. (строка 131 раздела 2.1) – 21 000 руб. (строка 141 раздела 2.1) – 15 000 руб. (строка 020)), а строка 050 остается пустой.

В строке 070 отражается сумма авансового платежа к уплате по сроку не позднее 25 октября 2014 г. Она рассчитывается по формуле:

[(строка 132 – строка 142 раздела 2.1) – (строка 020 + строка 040 – строка 050)].

Положительное значение указывается по строке 070, а отрицательное - по строке 080 (без знака минус). В нашем примере значение по строке 070 будет равно 15 000 руб. (72 000 руб. (строка 132 раздела 2.1) – 36 000 руб. (строка 142 раздела 2.1) – (15 000 руб. (строка 020) + 6 000 руб. (строка 040) – 0 руб. (строка 050)). А строка 080 останется пустой.

Сумма налога, подлежащая доплате за налоговый период, показывается по строке 100. Она рассчитывается по формуле:

[(строка 133 – строка 143 раздела 2.1) – (строка 020 + строка 040 – строка 050 + строка 070 – строка 080)]

Если полученное значение положительно, оно показывается по строке 100. Отрицательное значение представляет собой сумму налога к уменьшению за налоговый период. Оно отражается по строке 110.

В нашем случае значение по строке 100 составит 18 000 руб. (108 000 руб. (строка 133 раздела 2.1) – 54 000 руб. (строка 143 раздела 2.1) – (15 000 руб. (строка 020) + 6 000 руб. (строка 040) + + 15 000 руб. (строка 070)). А строка 110 останется пустой.

Пример заполнения раздела 1.1 смотрите .

К сведению

Если индивидуальный предприниматель не производит выплаты физическим лицам, в строке 102 указывается признак «2». В этом случае сумма налога может быть уменьшена на величину уплаченных предпринимателем страховых взносов в фиксированном размере без 50% ограничения (п. 3.1 ст. 346.21 НК РФ, письма Минфина России от 01.09.2014 № 03-11-09/43646, от 10.02.2014 № 03-11-09/5130, от 23.09.2013 № 03-11-09/39228). При этом сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к данному налоговому периоду, отражаемая по строкам 140-143, не должна быть больше суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по строкам 130-133.

Объект «доходы минус расходы»

При данном объекте налогообложения сумма налога (авансового платежа по налогу) исчисляется с разницы между полученными доходами и произведенными расходами за соответствующий период. При этом по итогам налогового периода сумма исчисленного налога сравнивается с минимальным налогом, который рассчитывается как 1% от суммы полученных за год доходов. Если сумма исчисленного в общем порядке налога за год оказалась меньше суммы исчисленного минимального налога, у налогоплательщиков, применяющих УСН (доходы минус расходы), возникает обязанность по уплате минимального налога (п. 6 ст. 346.18 НК РФ).

Рассмотрим, как заполняется декларация в случаях, когда исчисленный налог за год превышает размер минимального налога и когда возникает обязанность по уплате минимального налога.

Уплата налога, исчисленного в общеустановленном порядке

Декларация будет состоять из титульного листа, раздела 1.2 и раздела 2.2.

Титульный лист заполняется в том же порядке, что и в декларации с объектом «доходы». Заполнение разделов 1.2 и 2.2 рассмотрим на примере.

Пример 2

ООО «Дрим», расположенное в г. Волоколамске Московской области (код ОКТМО 46605101), применяет УСН с объектом налогообложения «доходы минус расходы». Сумма полученных доходов в 2014 г. составила:

За I квартал - 500 000 руб.;

За полугодие - 700 000 руб.;

За девять месяцев - 1,2 млн руб.;

За год - 1,8 млн руб.

Расходы за 2014 г. равны:

За девять месяцев - 1 млн руб.;

За налоговый период - 1, 4 млн руб.

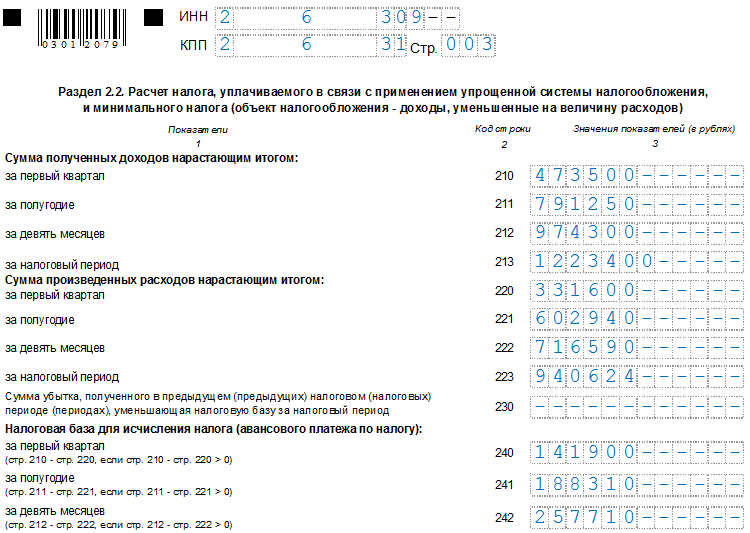

Расчет налога осуществляется в разделе 2.2.

Сумма полученных доходов (строки 210-213) и сумма произведенных расходов (строки 220-223) показываются нарастающим итогом с разбивкой по отчетным периодам.

В нашем примере эти строки будут заполнены следующим образом.

Сумма полученных доходов:

Сумма произведенных расходов:

Строка 222 (за девять месяцев) - 1 000 000 руб.;

Строка 223 (за налоговый период) - 1 400 000 руб.

В строке 230 отражается сумма убытка, полученного в предыдущем налоговом периоде (предыдущих налоговых периодах), которая уменьшает налоговую базу за текущий налоговый период. У ООО «Дрим» в предыдущих налоговых периодах убытков не было, поэтому строка 230 не заполняется.

По строкам 240-243 показывается налоговая база для исчисления налога. Она представляет собой положительную разницу между полученными доходами и произведенными расходами за соответствующий отчетный (налоговый) период. Отрицательная разница между полученными доходами и произведенными расходами показывается по строкам 250-253 в качестве сумма убытка за истекший налоговый (отчетный) период.

В нашем случае эти строки заполняются следующим образом.

Налоговая база:

Строка 241 (за полугодие) - остается пустой, поскольку за полугодие получен убыток. Он отражается по строке 251;

Строка 242 (за девять месяцев) - 200 000 руб. (1,2 млн руб. (строка 212) – 1 млн руб. (строка 222));

Строка 243 (за налоговый период) - 400 000 руб. (1,8 млн руб. (строка 213) – 1,4 млн руб. (строка 223)).

Строка 250 (за I квартал) - пустая;

Строка 252 (за девять месяцев) - пустая;

Строка 253 (за налоговый период) - пустая.

По строкам 260-263 отражается ставка налога, применяемая в соответствующий отчетный (налоговый) период. В нашем случае в этих строках указывается значение 15%.

Сумма исчисленного налога (авансового платежа по налогу) рассчитывается нарастающим итогом по строкам 270-273. Она представляет собой произведение налоговой базы (строки 240-243) и ставки налога (строки 260-263) за соответствующий отчетный (налоговый) период. В нашем случае сумма исчисленного налога составит:

Cтрока 270 (за I квартал) - 15 000 руб. (100 000 руб. (строка 240) х 15 (строка 260)/100);

Строка 271 (за полугодие) - пустая;

Строка 272 (за девять месяцев) - 30 000 руб. (200 000 руб. (строка 242) х 15 (строка 262)/100);

Строка 273 (за налоговый период) - 60 000 руб. (400 000 руб. (строка 243) х 15 (строка 263)/100).

Строка 280 предназначена для отражения в ней суммы исчисленного минимального налога за налоговый период. Эта величина рассчитывается как произведение суммы полученных за налоговый период (строка 213) на налоговую ставку 1%.

В нашем случае по строке 280 нужно показать 18 000 руб. (1,8 млн руб. (строка 213) х 1/100).

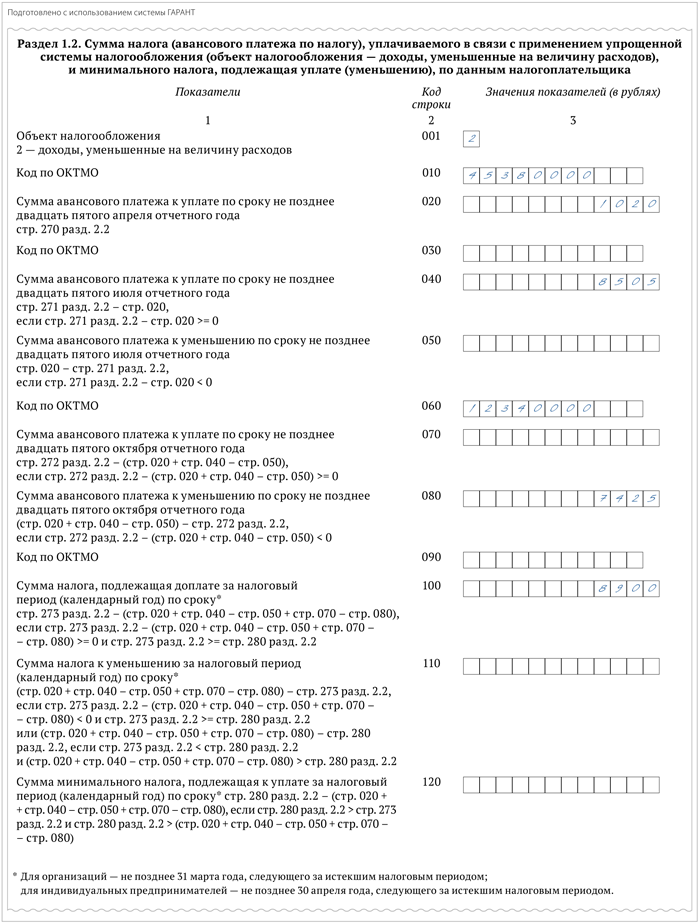

Теперь перейдем к разделу 1.2.

Заполнение строк 010, 030, 060 и 090, в которых показывается код ОКТМО, осуществляется по тем же правилам, что предусмотрены для аналогичных строк раздела 1.1. В нашем примере место расположения компании не менялось, поэтому будет заполнена только строка 010. В ней указывается код ОТКМО 46605101. Строки 030, 060 и 090 останутся пустыми.

По строке 020 показывается сумма авансового платежа к уплате по сроку не позднее 25 апреля. Данное значение берется из строки 270 раздела 2.2 (сумма исчисленного налога за I квартал). В нашем примере оно равно 15 000 руб.

Значение по строке 040 (сумма авансового платежа к уплате по сроку не позднее 25 июля) рассчитывается как разность строки 271 раздела 2.2 (сумма исчисленного налога за полугодие) и строки 020 раздела 1.2. Если полученное значение положительное, оно записывается в строке 040, а если отрицательное - в строке 050 как сумма авансового платежа к уменьшению по сроку не позднее 25 июля (рассчитывается по формуле: строка 020 – строка 271 раздела 2.2).

В нашем случае значение строки 271 раздела 2.2 равно нулю (за полугодие получен убыток), поэтому разность строк 271 и 020 будет отрицательной. Следовательно, строка 040 останется пустой, а значение по строке 050 будет равно 15 000 руб. (15 000 руб. (строка 20) – 0 руб. (строка 271 раздела 2.2)).

В строке 070 записывается сумма авансового платежа к уплате по сроку не позднее 25 октября. Она рассчитывается по формуле:

строка 272 раздела 2.2 – (строка 020 + строка 040 – строка 050).

Если полученное значение положительное, оно отражается по строке 070, а если отрицательное - по строке 080 как сумма авансового платежа к уменьшению по сроку не позднее 25 октября. В нашем примере значение строки 070 положительное и равно 30 000 руб. (30 000 руб. (строка 272 раздела 2.2) – (15 000 руб. (строка 020) + 0 руб. (строка 040) – 15 000 руб. (строка 050)). А строка 080 останется пустой.

Сумма налога, подлежащая доплате за налоговый период, показывается по строке 100. Она рассчитывается путем уменьшения суммы исчисленного налога за налоговый период (строка 273 раздела 2.2) на сумму авансовых платежей по налогу, указанных по строкам 020, 040, 070 раздела 1.2, уменьшенную на суммы авансовых платежей по налогу к уменьшению, отраженные по строкам 050 и 080 раздела 1.2.

Если полученная величина положительная, она показывается по строке 100, а если отрицательная - по строке 110 как сумма налога к уменьшению за налоговый период. Обратите внимание, что строка 100 заполняется, только если значение строки 273 раздела 2.2 больше значения строки 280 раздела 2.2. То есть когда сумма исчисленного налога за налоговый период больше суммы исчисленного минимального налога.

В нашем примере сумма налога, подлежащая доплате за налоговый период, составит 30 000 руб. (60 000 руб. (строка 273 раздела 2.2) – (15 000 руб. (строка 020) + 0 руб. (строка 040) – 15 000 руб. (строка 050) + 30 000 руб. (строка 070) – 0 руб. (строка 080)).

Значение по строке 273 раздела 2.2 больше значения строки 280 раздела 2.2 (60 000 руб. > 18 000 руб.).

Таким образом, по строке 100 нужно записать 30 000 руб., а строка 110 останется пустой.

Строка 120 (сумма минимального налога, подлежащая уплате за налоговый период) заполняется только когда значение строки 280 раздела 2.2 больше значения строки 273 раздела 2.2. В нашем примере это условие не выполняется, поэтому строка 120 остается пустой.

Уплата минимального налога

Пример 3

Несколько изменим условия примера 2. Допустим, что расходы в 2014 г. составили:

За I квартал - 400 000 руб.;

За полугодие - 900 000 руб.;

За девять месяцев - 1,3 млн руб.;

За налоговый период - 1, 7 млн руб.

В предыдущих налоговых периодах убытков не было.

Разделы 2.2 и 1.2 заполняются по тем же правилам, что и в примере 2.

Раздел 2.2:

Сумма полученных доходов:

Строка 210 (за I квартал) - 500 000 руб.;

Строка 211 (за полугодие) - 700 000 руб.;

Строка 212 (за девять месяцев) - 1 200 000 руб.;

Строка 213 (за налоговый период) - 1 800 000 руб.

Сумма произведенных расходов:

Строка 220 (за I квартал) - 400 000 руб.;

Строка 221 (за полугодие) - 900 000 руб.;

Строка 222 (за девять месяцев) - 1 300 000 руб.;

Строка 223 (за налоговый период) - 1 700 000 руб.

Сумма убытка, полученного в предыдущем налоговом периоде:

Строка 230 - пустая (в предыдущих периодах убытков не было).

Налоговая база:

Строка 240 (за I квартал) - 100 000 руб. (500 000 руб. (строка 210) – 400 000 руб. (строка 220));

Строка 241 (за полугодие) - пустая (700 000 руб. (строка 211) – – 900 000 руб. (строка 221)) < 0;

Строка 242 (за девять месяцев) - пустая (1 200 000 руб. (строка 212) – 1 300 000 руб. (строка 222)) < 0;

Строка 243 (за налоговый период) - 100 000 руб. (1,8 млн руб. (строка 213) – 1,7 млн руб. (строка 223)).

Сумма полученного убытка:

Строка 250 (за I квартал) - пустая (строка 210 > строки 220);

Строка 251 (за полугодие) - 200 000 руб. (900 000 руб. (строка 221) – 700 000 руб. (строка 211));

Строка 252 (за девять месяцев) - 100 000 руб. (1,3 млн руб. (строка 222) – 1,2 млн руб. (строка 212))

Строка 253 (за налоговый период) - пустая (строка 213 > строки 223).

Сумма исчисленного налога:

Строка 270 (за I квартал) - 15 000 руб. (100 000 руб. (строка 240) х 15 (строка 260)/100);

Строка 271 (за полугодие) - пустая (0 руб. (строка 241) х 15%);

Строка 272 (за девять месяцев) - пустая (0 руб. (строка 242) х 15%);

Строка 273 (за налоговый период) - 15 000 руб. (100 000 руб. (строка 243) х 15 (строка 263)/100).

Сумма исчисленного минимального налога:

Строка 280 - 18 000 руб. (1,8 млн руб. (строка 213) х 1/100)).

Пример заполнения раздела 2.2 смотрите .

Раздел 1.2 заполняется следующим образом:

Строка 010 (код ОКТМО) - 46605101. Поскольку месторасположение организации не менялось, строки 030, 060 и 090 остаются пустыми;

Строка 020 (сумма авансового платежа к уплате по сроку не позднее 25 апреля) - 15 000 руб. (строка 270 раздела 2.2);

Строка 040 (сумма авансового платежа к уплате по сроку не позднее 25 июля) - пустая (строка 271 раздела 2.2 – строка 020) < 0;

Строка 050 (сумма авансового платежа к уменьшению по сроку не позднее 25 июля) - 15 000 руб. (15 000 руб. (строка 20) – 0 руб. (строка 271 раздела 2.2));

Строка 070 (сумма авансового платежа к уплате по сроку не позднее 25 октября) - пустая (строка 272 раздела 2.2 – (строка 020 + строка 040 – строка 050) < 0;

Строка 080 (сумма авансового платежа к уменьшению по сроку не позднее 25 октября) - пустая (15 000 руб. (строка 020) + + 0 руб. (строка 040) – 15 000 руб. (строка 050) - 0 руб. (строка 272 раздела 2.2);

Строка 100 (сумма налога, подлежащая доплате за налоговый период) - пустая (строка 273 раздела 2.2 < строки 280 раздела 2.2).

Строка 110 (сумма налога к уменьшению за налоговый период) заполняется при условии, что сумма исчисленных авансовых платежей по налогу (строка 020 + строка 040 – строка 050 + строка 070 – строка 080) раздела 1.2 больше суммы исчисленного минимального налога (код строки 280 раздела 2.2).

В нашем примере это условие не выполняется (15 000 руб. + 0 руб. – 15 000 руб. + 0 руб. – 0 руб.) < 18 000 руб. Поэтому строка 110 будет пустой.

Значение по строке 120 (сумма минимального налога, подлежащая доплате за налоговый период) рассчитывается по формуле:

строка 280 раздела 2.2 – (строка 020 + строка 040 – строка 050 + + строка 070 – строка 080).

В нашем примере оно будет равно 18 000 руб. (18 000 руб. (строка 280 раздела 2.2) – (15 000 руб. (строка 020) + 0 руб. (строка 040) – 15 000 руб. (строка 050) + 0 руб. (строка 070) – 0 руб. (строка 080)).

Пример заполнения раздела 1.2 смотрите .

Особенности заполнения декларации в различных ситуациях

Реорганизация

При представлении в налоговый орган по месту учета организацией-правопреемником декларации за последний налоговый период и уточненных деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) титульный лист заполняется следующим образом:

В поле «Место учета» ставится код «215»;

В верхней части титульного листа показываются ИНН и КПП организации-правопреемника;

В поле «Налогоплательщик» указывается наименование реорганизованной организации;

В поле «ИНН/КПП реорганизованной организации» записываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

В поле «Налоговый период» отражается код «50».

Напомним, что последним налоговым периодом для реорганизованной организации является период от начала этого года до дня завершения реорганизации (п. 3 ст. 55 НК РФ).

В разделах 1.1 и 1.2 декларации указывается код по ОКТМО того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация.

Утрата права на применение УСН

В титульном листе по полю «Налоговый период» указывается код «95» (последний налоговый период при переходе на иной режим налогообложения).

Если применялась УСН с объектом «доходы», в разделе 2.1:

Значение полученного дохода за последний отчетный период (строки 110, 111, 112) повторяется по строке 113;

Значение суммы исчисленного налога за последний отчетный период (строки 130, 131, 132) повторяется по строке 133;

Значение суммы страховых взносов, пособий и платежей, уменьшающих сумму налога за последний отчетный период (строки 140, 141, 142), повторяется по строке 143.

Если применялась УСН с объектом «доходы минус расходы», в разделе 2.2:

По строке 213 (сумма полученных доходов за налоговый период) дублируется значение показателя доходов за последний отчетный период (строки 210, 211, 212);

По строке 223 (сумма произведенных расходов за налоговый период) показывается значение показателя расходов за последний отчетный период (строки 220, 221, 222);

По строке 243 (налоговая база за налоговый период) отражается значение налоговой базы за последний отчетный период (строки 240, 241, 242);

По строке 253 (сумма убытка за налоговый период) показывается значение полученного убытка за последний отчетный период (строки 250, 251, 252);

По строке 263 (ставка налога) дублируется значение ставки налога за последний отчетный период (строки 260, 261, 262);

По строке 273 (сумма налога за налоговый период) дублируется значение суммы авансового платежа по налогу за последний отчетный период (строки 270, 271, 272).

Прекращение деятельности

Напомним, что в случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась УСН, он обязан уведомить об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности (подп. 8 ст. 346.13 НК РФ).

Декларация в этом случае представляется не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению была прекращена предпринимательская деятельность (п. 2 ст. 346.23 НК РФ).

Разделы 2.1 и 2.2 при этом заполняются в том же порядке, что и при утрате права на применение УСН.

А в титульном листе по полю «Налоговый период» указывается код «96» (последний налоговый период при прекращении предпринимательской деятельности).

Декларация по УСН - доходы минус расходы сдается упрощенцами по итогам года либо при завершении предпринимательской деятельности. Как заполнить декларацию УСН - доходы минус расходы при отсутствии деятельности, прибыли или убытке , читайте в материале ниже.

Декларацию по итогам года упрощенцы сдают весной года, следующего за отчетным: у юрлиц крайний срок сдачи — 31 марта, ИП могут отчитаться не позднее 30 апреля.

Порядок заполнения декларации УСН - доходы минус расходы регламентирует приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@.

Сам бланк декларации УСН «доходы, уменьшенные на расходы» вы можете скачать здесь.

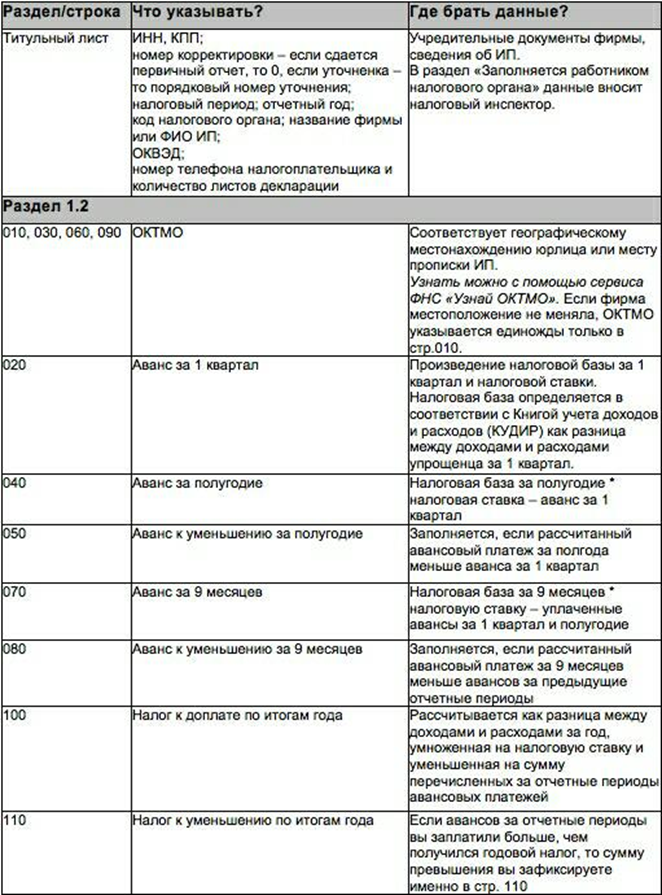

У фирм и ИП, платящих налог с разницы между поступлениями и затратами, декларация УСН - доходы минус расходы - 2017 состоит из титульного листа и разделов 1.2 и 2.2. В редких случаях бухгалтер упрощенца заполняет раздел 3 — он нужен для отчета по целевому поступлению денег в пользу налогоплательщика. Подробности заполнения смотрите в таблице:

ОБРАТИТЕ ВНИМАНИЕ ! П од наименованием строк декларации есть подсказки — контрольные соотношения для бухгалтера. Они помогают разобраться, как показатель каждой строки должен быть связан с цифровыми значениями в других строках декларации.

Упрощенная декларация формируется на основании данных о поступлениях и расходованиях ресурсов налогоплательщика, фиксируемых в КУДиР УСН .

Данные из КУДиР при переносе в годовой отчет округляются до целых чисел.

Строка 120 декларации УСН «доходы минус расходы»

Строку 120 вы найдете в разделе 1.2 годового отчета упрощенца на системе «поступления минус издержки». Она необходима для фиксации в декларации суммы минимального налога по УСН к уплате за год. Для налогоплательщика на УСН «доходы минус расходы» действует правило: за год нужно заплатить налог в размере большей из двух сумм:

- собственно упрощенный налог — произведение налоговой ставки на налоговую базу;

- минимальный налог — 1% от доходов упрощенца.

Допустим, доходы налогоплательщика за 2016 год составили 12 млн руб. Расходы — 11,5 млн руб. Тогда упрощенный налог при условии применения стандартной налоговой ставки 15% составит :

(12 млн - 11,5 млн ) × 15% = 75 тыс. руб.

А минимальный налог равен 12 млн × 1% = 120 тыс. руб.

Минимальный налог больше, чем упрощенный налог, следовательно, фирма заплатит в 2016 году 120 тыс. руб.

Если по итогам года получается минимальный налог к уплате, то в счет его уплаты можно зачесть упрощенные авансовые платежи, перечисленные за 1 квартал, полугодие и 9 месяцев отчетного года. И в строке 120 декларации налогоплательщик покажет сумму минимального налога за минусом уплаченных авансов (п. 5.10 приказа № ММВ-7-3/99@).

Подробнее о порядке расчета минимального налога вы можете прочесть в материале.

Калькулятор декларации УСН «доходы минус расходы»

На нашем сайте вы можете найти для расчета упрощенного налога при системе «доходы минус расходы»

Пользоваться им легко — для начала выбираете период, за который нужно рассчитать сумму налога:

1. Если за квартал — впишите в соответствующие поля суммы доходов, расходов и проверьте налоговую ставку. По умолчанию она равна 15%, но льготники (например, упрощенцы, занятые в производственной сфере) укажут здесь свое значение. Сумма налога к уплате и будет интересующей вас величиной.

2. Годовой расчет заполняется аналогично, плюс вам потребуется указать уже уплаченные авансы (их можно сравнить с рассчитанными автоматически) и размер убытка за предыдущие периоды упрощенной деятельности.

При наведении курсора на вопросительные знаки рядом с названиями полей калькулятора вы увидите подсказки: какие суммы доходов и расходов можно учесть, где узнать о праве на льготную ставку и др. Результаты расчетов можно сохранить на сайте, распечатать или отправить на электронную почту. Полученный расчет вы можете оформить как бухсправку, добавив обязательные реквизиты из п. 4 ст. 10 закона «О бухучете» от 06.12.2011 № 402-ФЗ.

Разобраться в порядке заполнения упрощенной декларации поможет пример.

ООО «Кворум» ведет деятельность на упрощенке — помогает предпринимателям и небольшим фирмам готовить исковые заявления, вести бухгалтерский и налоговый учет, сдавать отчетность и рассчитываться с бюджетом. Поступления и затраты юрлица за 2016 год

|

Отчетный период |

Доходы, руб. |

Расходы, руб. |

Налогооблагаемая база (доходы минус расходы), руб. |

Налог к уплате (15% от налогооблагаемой базы), руб. |

Аванс и год овой налог к уплате, руб. |

|

1 квартал |

|||||

|

полугодие |

|||||

|

9 месяцев |

|||||

|

1 223 400 |

|||||

|

Минимальный налог за год , руб. |

|||||

Бухгалтер ООО «Кворум» в декларации за 2016 год заполнит титульник, разделы 1.2 и 2.2, раздел 3 заполнять не станет за неимением фактов получения целевого финансирования — подробнее смотрите в образце заполнения.

Нулевая декларация УСН «доходы минус расходы»

Если упрощенец в налоговом периоде деятельность не вел, то обязанность сдать декларацию все равно остается за ним (подп. 4 п. 1 ст. 23, п. 1 ст. 80 НК РФ). В этом случае бухгалтер заполняет:

- титульный лист в обычном порядке;

- в разделе 1.2 указывает только ОКТМО, в остальных строках — прочерки;

- в разделе 2.2 зафиксирует только налоговую ставку, в остальных строках — прочерки.

Бухгалтеры называют такую декларацию «нулевой».

ОБРАТИТЕ ВНИМАНИЕ ! Е сли вы забудете сдать «нулевку», штраф составит 1 тыс. руб. по ст. 119 НК РФ.

О разнице между единой упрощен н ой декларацией и «нулевкой» упрощен ц а читайте в материале «Единая упрощенная налоговая декларация — образец 2017 года» .

Декларация УСН «доходы минус расходы»: убыток

Предпринимательская деятельность не всегда приносит прибыль. Если в отчетном периоде у налогоплательщика-упрощенца был убыток, его размер предстоит задокументировать в декларации УСН. Отрицательная налоговая база фиксируется в строке 250-253 раздела 2.2, а авансы к уменьшению — в строке 050 и 080. Для годового убытка предназначена строка 110. Рассмотрим подробнее порядок заполнения декларации упрощенца с убытком на примере.

Допустим, предпринимательская деятельность ООО «Кворум» в 2016 год у проходила с переменным успехом — по итогам полугодия и налогового периода у компании убыток. Поступления и издержки ООО «Кворум» за 2016 год , а также данные для расчета упрощенного налога приведены в таблице ниже:

|

Отчетный период |

Доходы, руб. |

Расходы, руб. |

Налогооблагаемая база (доходы минус расходы), руб. |

Налог к уплате (15% от налогооблагаемой базы), руб. |

Аванс и год овой налог к уплате, руб. |

|

1 квартал |

|||||

|

полугодие |

Убыток 11 690 |

к уменьшению 21 855 |

|||

|

9 месяцев |

|||||

|

1 123 400 |

1 140 624 |

Убыток 17 224 |

|||

|

Минимальный налог за год , руб. |

|||||

ОБРАТИТЕ ВНИМАНИЕ ! П о итогам год а бухгалтер ООО «Кворум» заплатит в бюджет 2 577 руб. Это значение рассчитывается как разница между рассчитанным минимальным налогом и уплаченными (а также уменьшенными) авансами:

11 234 - (21 285 - 21 285 * + 8 657) = 2 577 руб.

* аванс к уменьшению за полугодие , образовался из-за убытка по результатам первых 6 месяцев работы в 2016 год у.

При получении убытка в один из отчетных периодов год а в соответствующей стр оке 270 - 273 ставится прочерк — подробнее смотрите в образце заполнения декларации УСН « д оходы за вычетом расходов» ООО «Кворум».

Итоги

Декларацию по разнице между доходами и расходами упрощенец заполняет на основании КУДиР, справок-расчетов авансовых платежей и данных о суммах убытка за прошлые годы (при их наличии). Если деятельность упрощенец не вел, сдать он должен нулевую декларацию, а если получил по итогам года убыток, то заплатить в бюджет ему предстоит минимальный налог, равный 1% от доходов за год.

Подробнее о реквизитах для уплаты авансов, год ового платежа и минимального налога на УСН « доходы минус расходы » читайте .

Основное новшество заключается в том, что разделов для расчета налога и отражения сумм к уплате стало в два раза больше. Для разных объектов налогообложения эти показатели рассчитываются и отражаются теперь отдельно: для компаний и предпринимателей с объектом "доходы" - в разделах 1.1 (сумма налога к уплате) и 2.1 (расчет налога), "доходы минус расходы" - в разделах 1.2 и 2.2 соответственно.

Также появился раздел 3 "Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования", который заполняют и представляют налогоплательщики, получившие такие поступления (пп. 1 , 2 ст. 251 НК РФ).

Титульный лист декларации по УСН

К старым кодам налогового периода "34" (календарный год) и "50" (последний налоговый период при реорганизации, ликвидации) добавилось два новых: "95" - последний налоговый период при переходе на иной режим налогообложения и "96" - последний налоговый период при прекращении предпринимательской деятельности.

При реорганизации (ликвидации) компании путем проставления одного из кодов уточняется ее форма: "1" - преобразование, "2" - слияние, "3" - разделение, "5" - присоединение, "6" - разделение с одновременным присоединением, "0" - ликвидация.

Появился еще один код места представления декларации: "215" - по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком (ранее использовались коды "120" (по месту жительства индивидуального предпринимателя) и "210" (по месту нахождения российской организации)).

При реорганизации в форме присоединения, слияния, разделения или преобразования декларацию, в том числе уточненную, за реорганизованную компанию может подать правопреемник. В этом случае и указывается новый код по месту учета "215", заполняется строка "ИНН/КПП реорганизованной организации", а в разделе 1.1 или 1.2 указывается код муниципального образования, на территории которого состояла на учете реорганизованная организация.

Объект "доходы" в декларации по УСН

"Упрощенцы", объектом налогообложения у которых являются доходы, заполняют разделы 1.1 и 2.1.

В новой форме вместо кодов ОКАТО указываются коды муниципальных образований ОКТМО (приказ Росстандарта от 14.06.2013 № 159-ст), причем строка 010 раздела 1.1 заполняется в обязательном порядке, а строки 030, 060, 090 - только при смене места нахождения компании (места жительства индивидуального предпринимателя). Если место постановки на учет в налоговом органе не менялось, по кодам строк 030, 060, 090 проставляется прочерк.

Следующее существенное отличие новой формы декларации - подробный алгоритм расчета платежей и отдельные строки для записи исчисленных сумм по признаку "к уплате" или "к уменьшению". В разделе 2.1 налоговая база (полученный доход), исчисленный налог и суммы пособий и взносов, его уменьшающих, указываются нарастающим итогом за первый квартал, полугодие, девять месяцев и налоговый период. А в разделе 1.1, куда из раздела 2.1 переносятся рассчитанные данные, суммы авансовых платежей к уплате (либо к уменьшению) приводятся в разрезе срока уплаты платежей.

Предприниматели без наемных сотрудников могут уменьшать исчисленный налог на всю сумму страховых взносов, включая и фиксированные платежи и взносы, уплаченные в связи с превышением годового дохода (ч. 1.1 ст. 14 Федерального закона от 24.07.2009 № 212-ФЗ; письмо Минфина России от 22.12.2014 № 03-11-11/66119), если же производятся выплаты физлицам, то уменьшить налог возможно не более чем наполовину (п. 3.1 ст. 346.21 НК РФ). Этот признак налогоплательщика теперь указывается в строке 102 раздела 2.1.

ПРИМЕР 1

Компания "Альфа" применяет УСН по "доходам" и, имея сотрудников, регулярно перечисляет страховые взносы. В III квартале у компании не было выручки. Пример заполнения декларации для компании "Альфа" приведен ниже (цифры примера условные).

Рис. 2. Заполнение раздела 2.1 декларации по УСН

Объект "доходы минус расходы" в декларации по УСН

Отличия разделов 1.2 и 2.2 для "упрощенцев" с объектом налогообложения "доходы минус расходы":

- нарастающим итогом указываются суммы произведенных расходов, необходимые для исчисления налоговый базы (суммы полученного убытка);

- приводится сумма убытка, полученного в предыдущих налоговых периодах, уменьшающая налоговую базу;

- рассчитывается сумма минимального налога за налоговый период (по ставке 1%);

- для каждого периода (первый квартал, полугодие, девять месяцев, налоговый период) отведена отдельная графа ставки налога (п. 2 ст. 346.20 НК РФ).

ПРИМЕР 2

Компания "Дельта" применяет УСН с объектом налогообложения "доходы минус расходы". В III квартале компания переехала в регион с пониженной ставкой налога. Пример заполнения декларации для компании "Дельта" приведен ниже (цифры примера условные).

Рис. 3. Заполнение раздела 1.2 декларации по УСН

Рис. 4. Заполнение раздела 2.2 декларации по УСН

Представляются все разделы декларации

Налогового кодекса не предусматривает права налогоплательщика представлять в налоговый орган налоговую декларацию без отдельных разделов в связи с тем, что они не подлежат заполнению в соответствии с установленным порядком заполнения декларации.

Порядок представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (утв. приказом ФНС России от 04.07.2014 № ММВ-7-3/352@), также не предусматривает возможности исключения отдельных разделов в связи с тем, что они не заполняются налогоплательщиками, применяющими упрощенную систему налогообложения с объектом налогообложения в виде доходов или с объектом налогообложения в виде доходов, уменьшенных на величину расходов.

При этом страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов (п. 2.2 Порядка заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения).

Александр Косолапов , начальник отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина России

Мы рассмотрим порядок заполнения новой формы декларации по УСН и последние изменения в ней.

В прошедшем году изменения не обошли стороной форму декларации для компаний на УСНО. В июле 2014 года налоговики разработали новую форму декларации (приказ ФНС России от 04.07.2014 № ММВ-7-3/352) для «упрощенцев». Напомним, что новую форму декларации за 2014 г. нужно представить фирмам в налоговую инспекцию не позднее 31 марта 2015 г., а коммерсантам - не позднее 30 апреля. Форму декларации по УСН совершенствовали и систематизировали. Насколько данные изменения упростят подачу отчетности для «упрощенцев» покажет время.

Способы сдачи декларации не изменились. Как и ранее, вы можете сдать декларацию любым удобным способом: лично, отправить по почте или по ТКС.

Заполнение декларации

Нововведения в декларации начинаются с титульного листа.

Для правопреемников, которые сдают отчетность за реорганизованную организацию, предусмотрены новые ячейки. Теперь в графе «По месту учета» проставляется код 215 в случае подачи декларации правопреемником по месту своего учета за фирму, которая была реорганизована в форме преобразования и слияния. В верхней части «титульника» ИНН и КПП указываются новой компании, однако в графе «Налогоплательщик» заполняем наименование реорганизованной компании.

В последующих разделах отразим ОКТМО муниципалитета, где стояла на учете реорганизованная фирма. Остальные графы «титульника» заполняются по-старому.

Общие разделы вызывали неразбериху в заполнении строк. Поэтому в новой декларации для компаний, применяющих соответствующие объекты обложения, предусмотрены отдельные разделы:

- для упрощенцев с объектом «доходы»;

- с «доходы минус расходы».

Другими словами, компания - «упрощенец» с объектом «доходы» сдает заполненные титульный лист, раздел 1.1, 2.1 и 3 (в случаях, упомянутых ранее). Плательщики с объектом доходы за вычетом расходов заполняют раздел 1.2, 2.1 и 3.

Дополнительно появился раздел 3 для тех, кто получал целевое финансирование, деньги в качестве благотворительности и другое. Если вы не заполняете данный раздел, пустые страницы не сдаются.

Доходы, авансовые платежи, страховые взносы и другие суммы, уменьшающие налог, отражаются нарастающим итогом с начала года в разделе 2.1 по итогам 2014 года.

Для предпринимателей

Поскольку существуют различные правила уменьшения сумм авансовых платежей и налога на страховые взносы в зависимости от наличия работников у предпринимателя, теперь в разделе 2.1 данные различия учтены указанием признака налогоплательщика:

1 – для фирм и предпринимателей с работниками, в том числе по гражданско-правовым договорам;

2 – для коммерсантов, не имеющих наемных работников.

Получается, что в строках со 140 до 143 необходимо показать суммы уже уплаченных страховых взносов в необходимых пределах половины или полной суммы авансового платежа (налога).

После заполнения раздела 2.1 начнем заполнять раздел 1.1. В этом разделе размер авансового платежа за 1 квартал вычислим как сумму налога, исчисленного за минусом уплаченных страховых взносов этого же периода. Плату за шесть месяцев рассчитаем аналогично, однако вычитаем уже авансовый платеж за предыдущий период. И так далее в течение года.

В разделе 2.2 для налогоплательщиков с объектом «доходы минус расходы» нужно отражать показатели доходов, расходов, налоговой базы, убытка за истекший период, исчисленного авансового платежа (налога) и даже размер налоговой ставки, так же по итогам отчетного периода и года.

Отражение ставки налога обусловлено тем, что на региональном уровне могут устанавливаться разные ставки - от 5% до 15%. Если плательщик сменит регион, возникает вероятность, что изменится и ставка. В большинстве случаев ставка не меняется, то её и нужно будет указывать за каждый отчетный период в строках 260-263.

Нововведения не коснулись отражения налоговой базы. Здесь все как и раньше:

- налоговую базу за каждый период отразим лишь при ее расчетном значении больше 0;

- ставим прочерк при возникновении убытка по итогам периода.

В разделе 2.1 так же есть незначительные перемены. Перед расчетом сумм к уменьшению необходимо сопоставить сумму налога за год и минимальный налог, то есть:

Новый раздел 3

Раньше «упрощенцы», получившие деньги, например, в качестве благотворительности, сдавали в дополнение к отчетности лист 07 декларации по налогу на прибыль. Эти неудобства были учтены налоговиками и теперь, как уже было отмечено ранее, в совершенно новом третьем разделе появилась информация о средствах, полученных в качестве благотворительности, о целевых поступлениях и о целевом финансировании.

Новый раздел заполняют фирмы, получившие такие средства за исключением автономных учреждений, которые имели доходы в виде субсидий. Введение данного раздела обусловлено повышением налогового контроля доходов «упрощенцев».

В зависимости от вида поступивших денежных средств плательщик указывает в графе 1 данного раздела соответствующие коды, которые можно найти в Приложении 5 к Порядку заполнения декларации.

Более подробно о заполнении введенного раздела можно узнать в п. 8.1 Порядка заполнения декларации.

- Серия - Русская фантастика

- Игорь прокопенко - тайны апокалипсиса

- Книга сентября: мемуары Карины Добротворской

- Любовь до смерти и после: «100 писем к Сереже» Карины Добротворской

- Магические способности по дате рождения — особенности расчета

- PR в мифологии Древнего Китая

- Как приготовить мидии Сколько времени занимает варка

- Рулетики из бекона с черносливом и грецким орехом

- Рецепт вареная колбаса с языком Колбасный язык

- Отстранение работника, не прошедшего в установленном порядке обязательный медицинский осмотр Отказаться от медкомиссии на работе

- Табель учета рабочего времени: расшифровка сокращений Как в табеле обозначается учебный оплачиваемый отпуск

- Талисман денежная мельница

- Магия заклинания на латыни с транскрипцией и с переводом

- Гадание на тени от бумаги: правила ворожбы, толкование символов, варианты обрядов

- Характеристика княгини Трубецкой из поэмы Николая Алексеевича Некрасова «Русские женщины

- Все книги про: «жизнь необыкновенные… Краткое содержание жизнь необыкновенных и удивительных

- Что известно о Викторе Золотове и его коррупционных связях

- Россиянам напомнили, как ненасытный "вор и лжец" золотов обкрадывает жителей страны

- Продукты на страже онкологии: полезное и вредное Е вызывающие раковые заболевания

- Крепость орешек Зело жесток сей орех был