Расчет выходного пособия по соглашению сторон пример. Расчет при увольнении по соглашению сторон

Что такое увольнение по соглашению сторон с компенсацией? Как вообще происходит этот процесс, что необходимо делать работодателю, как должен поступить работник? Постараемся ответить на все эти вопросы максимально подробно и обстоятельно.

Трудовой кодекс

Необходимо начать с того, что в 78 статье Трудового кодекса Российской Федерации четко написано, что в любой момент любая сторона может расторгнуть трудовой договор, если вторая сторона не возражает. Под сторонами подразумевается служащий и его работодатель – чаще всего от лица последнего выступает непосредственный начальник, который наделен достаточными полномочиями, чтобы обсуждать некоторые детали от лица собственника.

Процедура увольнения

В общих случаях прекращения трудовых отношений порядок действий следующий:

- сотрудник пишет заявление, в котором просит уволить его с определенного числа;

- на основании заявления по организации издают приказ об увольнении;

- в последний рабочий день производится окончательный расчет.

Отличие увольнения по соглашению сторон от общего порядка в том, что на определенном этапе служащий и его работодатель договариваются об условиях, которые будут выполнены сверх стандартных шагов. Например, в общем случае с момента написания заявления до дня увольнения должно пройти как минимум две недели – по закону это обязательный срок отработки, – но при достижении договоренностей этот срок может быть сильно сокращен. Предметом договора может быть также компенсация при увольнении по соглашению сторон или любой другой нюанс.

Для чего необходимо соглашение?

Соглашение сторон – это такая возможность сделать процедуру расторжения трудового договора относительно удобной и безболезненной и для работодателя, и для работника. Как правило, если на предприятии хороший трудовой климат, нет противостояния и непонимания между руководством и рабочими, соглашение просто служит способом урегулировать в частном порядке то, что прямо не прописано в Трудовом кодексе или может быть изменено лишь дополнительными условиями, – которыми как раз и выступит соглашение. Если же в организации неблагоприятный климат, руководство или сотрудники постоянно нарушают свои обещания, то соглашение, заключенное в письменном виде, может стать средством контроля, гарантией благополучного завершения процедуры увольнения. При условии, конечно, что сторонам удастся договориться.

Чем соглашение выгодно работнику? Он может, к примеру, сократить срок обязательной отработки, договориться о компенсации при увольнении по соглашению сторон.

Чем соглашение выгодно работодателю? Можно не согласовывать процедуру с профсоюзным органом. К тому же сотрудник, согласившись на оговоренные условия, в одностороннем порядке уже не сможет их изменить.

Как заключается соглашение?

В трудовом законодательстве не оговаривается, как именно и в каком виде должно быть заключено соглашение. Зачастую это происходит следующим образом: работник в кабинете начальника договаривается с ним о том, на каких именно условиях будет расторгнут трудовой договор. Все обсуждается устно и впоследствии так же и остается.

Поскольку не существует официальной формы для соглашения и не слишком понятно, как именно его оформлять, это часто служит аргументом для того, чтобы договоренности так и оставались в устном виде. Но с точки зрения оправданных рисков, это совершенно неправильно. Ведь любую устную договоренность можно в любой момент нарушить – и обиженная сторона ничего не сможет с этим поделать. Другое дело, если соглашение было написано на бумаге и подписано и работником, и его начальником: в таком случае при нарушении можно будет обратиться в трудовую комиссию, а в самом крайнем случае даже в суд.

Как должно выглядеть соглашение?

Итак, как уже сказано выше, соглашение лучше фиксировать на бумаге. При этом любые договоренности, будто то хоть денежная компенсация при увольнении по соглашению сторон, хоть условие о передаче дел, – что сотрудник, в сущности, и так обязан выполнить при увольнении, – должны быть отражены в документе.

Поскольку зафиксированной формы соглашения не существует, его можно писать в произвольной форме. Главные условия, которые необходимо соблюдать:

- указать имя, отчество, фамилию и должность сотрудника;

- перечислить все достигнутые договоренности;

- включить пункт о том, что стороны не имеют претензий друг к другу;

- составить документ в двух экземплярах;

- скрепить оба экземпляра подписями работника и работодателя и печатью предприятия.

Разумеется, совет внимательно прочесть текст документа, перед тем как его подписывать, будет лишним: поскольку никогда не стоит ничего подписывать, если вы на сто процентов не уверены, что понимаете, о чем идет речь в тексте и к чему он вас обязывает. Расписываясь, нужно будет рядом с росписью написать ее расшифровку, чтобы в дальнейшем не возникло сомнений в ее подлинности.

Разумеется, совет внимательно прочесть текст документа, перед тем как его подписывать, будет лишним: поскольку никогда не стоит ничего подписывать, если вы на сто процентов не уверены, что понимаете, о чем идет речь в тексте и к чему он вас обязывает. Расписываясь, нужно будет рядом с росписью написать ее расшифровку, чтобы в дальнейшем не возникло сомнений в ее подлинности.

При составлении документа лучше придерживаться фактов и делового стиля письма. Оба экземпляра соглашения должны быть абсолютно одинаковыми. В сущности, мошенничать со своим экземпляром договоренностей нет смысла – ведь у другой стороны на руках остается его полный выверенный текст.

Выходное пособие при увольнении по соглашению сторон по законодательству РФ

Согласно закону в последний рабочий день служащий, по какой бы причине не происходило расторжение трудового договора, должен получить все необходимые документы и все причитающиеся ему средства.

p>К документам относятся:

- трудовая книжка;

- справка о средней заработной плате.

В трудовой книжке обязательно должна быть сделана запись со ссылкой на соответствующую статью Трудового кодекса. Работник должен заверить запись в книжке и в личной карточке своей росписью.

Справка о средней заработной плате должна содержать сведения о среднемесячном заработке из расчета заработанного за последний трудовой календарный год.

Также сотрудник может попросить выдать ему справку, например, о прохождении курсов повышения квалификации или характеристику. Если это не противоречит пунктам о сохранении коммерческой, финансовой или иной тайны предприятия, руководитель обязан по письменному запросу работника выдать запрашиваемые документы.

К средствам, которые служащий должен получить на руки, относятся:

- заработная плата, которая насчитана по последний рабочий день включительно;

- премия и иные поощрительные выплаты, учтенные в системе оплаты труда на предприятии;

- надбавки и коэффициенты за вредные и тяжелые условия труда, выслугу лет, квалификацию и так далее;

- компенсация за неиспользованные дни календарного отпуска;

- иные средства, учтенные в системе оплаты труда.

По закону компенсация при увольнении по соглашению сторон, как, например, при ликвидации предприятия, не выплачивается.

Но если во внутренних документах организации указано, что при расторжении трудового договора, скажем, по инициативе служащего ему полагается выходное пособие в размере оклада, то он его получит. Если только, разумеется, сам не откажется от этой выплаты, что должно быть зафиксировано в соглашении.

Выходное пособие

Как известно, выходное пособие полагается при ликвидации организации и при сокращении штатов. Максимальный его размер, на который может рассчитывать сотрудник: три среднемесячных оклада, причем официальных. То есть если служащий получал тысячу рублей официальной заработной платы по документам и десять тысяч в конверте, то на руки он получит компенсацию исходя из этой официальной тысячи.

Как уже было упомянуто, выплата выходного пособия при увольнении по соглашению сторон не предусмотрена. Но для этого и существует соглашение – обо всем можно договориться. Например, руководитель просит сотрудника освободить рабочее место и уволиться с предприятия. Сотрудник может согласиться, но выставить условие: получить в последний рабочий день при расчете пять среднемесячных окладов. Если руководитель не будет возражать, они подпишут об этом договоренность и расстанутся взаимно довольные друг другом.

Практически каждый работник сталкивается с переменой места работы. При увольнении положены выплаты, установленные трудовым законодательством. Так как прекращение трудовых отношений по соглашению сторон осуществляется на договорной основе, помимо выплат, установленных законодательно, стороны договариваются о дополнительной компенсации. Расчет при увольнении по соглашению сторон включает в себя:

- заработную плату,

- отпускные,

- компенсационную выплату, определяемую сторонами по договоренности.

Выплаты при увольнении по соглашению сторон по закону

Рассмотрим, если происходит увольнение по соглашению сторон, какие выплаты положены при этом работникам и каким образом рассчитывается компенсация.

Трудовым кодексом установлено, что при увольнении работнику выдается заработная плата за отработанное время и компенсация за неиспользованный отпуск. Обязанность работодателя выплатить все причитающиеся суммы при увольнении установлена ст. 140 ТК РФ.

Остаток заработной платы исчисляется по общепринятым правилам. Сумма расчета отпускных зависит от размера среднего дневного заработка и количества дней отпуска, который работник не использовал.

- годовое количество дней отпуска / 12 Х отработанные месяцы

Если сотрудник уже использовал часть отпуска, эти дни отнимаются из общей суммы. В случае, если работник не использовал отпуск более года, к рассчитанной сумме прибавляется количество дней отпуска, положенных за год.

Средний заработок исчисляется по общему правилу, как и при расчете отпускных . В расчет включаются все выплаты, полученные работником за период 12 месяцев, сумма делится на 12 месяцев и на 29,3. При наличии неполных отработанных месяцев, сумма заработка за год делится на произведение 29,3 и отработанных полных месяцев в периоде + календарные дни за неполный рабочий месяц. Календарные дни, которые необходимо принимать к учету, рассчитывают так: 29,3 Х кол-во дней в месяце / фактически отработанные дни.

Таким образом, если работнику не установлена дополнительная компенсация, то выплаты при увольнении по соглашению сторон будут состоять из суммы недополученной работником зарплаты и отпускных.

Дополнительные выплаты по соглашению сторон

Дополнительная компенсация не является обязательной для работодателя. Поэтому, сумма, выплачиваемая при расторжении договора, определяется коллективным договором либо трудовым договором или доп. соглашением к трудовому договору. Также стороны трудовых правоотношений могут установить сумму непосредственно в момент увольнения при составлении соглашения.

Оплата по соглашению сторон при увольнении устанавливается в твердой сумме. Зачастую для удобства расчетов сумму привязывают к должностному окладу, то есть выплаты могут составить и один, и два, и более окладов. Может быть установлена сумма, исходя из размеров среднего месячного заработка работника. При этом, расчет среднего заработка осуществляется в соответствии с общими правилами. Сумма, полученных за отработанный период денежных средств делится на количество дней за этот же период, отработанных в действительности.

Налогообложение и выплаты по соглашению сторон

Сумма выплат при расторжении трудового договора учитывается в расходах при исчислении налога на прибыль организации . Компенсация по соглашению, также с 01.01.2015 г включена в эти расходы, так как в НК РФ ст. 255 были внесены соответствующие изменения.

НДФЛ удерживается с суммы заработной платы и с отпускных. Перечисляются положенные взносы в ФСС и Пенсионный фонд РФ. Компенсационные начисления не подлежат налогообложению, если это:

- компенсационная выплата среднемесячного заработка,

- трехкратный объем среднемесячной заработной платы для директора компании, его заместителей и главного бухгалтера.

- Компенсация в размере до шести средних месячных заработков, начисленная работникам, трудившимся на Крайнем Севере и приравненных местностях.

Увольнение по соглашению сторон без выплаты компенсации возможно, если стороны не установили размер дополнительных выплат. В этом случае работник получает расчет за неиспользованный отпуск и остатки заработной платы.

В трудовом законодательстве определен перечень ситуаций, в которых работодатель обязан выплатить выходное пособие при расторжении трудового договора. Например, выходное пособие при ликвидации компании, сокращении численности или штата работников и т. п. Вместе с тем Трудовой кодекс позволяет предусмотреть и другие случаи выплаты выходных пособий в трудовом или коллективном договоре 1 .

Иногда фирма соглашается выплатить работнику дополнительную единовременную компенсацию при увольнении и устанавливает такую выплату в соглашении о расторжении трудового договора. При этом данная компенсация не предусмотрена ни в перечне обязательных выплат по трудовому законодательству, ни в трудовом, ни в коллективном договоре. По мнению судов, соглашение о расторжении трудового договора не является его частью. Оно не регулирует отношения, связанные с выполнением работником трудовой функции. В данном случае базу по налогу на прибыль нельзя уменьшить на расходы по выплате компенсации (отступных) сотруднику при увольнении 2 . Однако компания может заключить с работником дополнительное соглашение к трудовому договору, которое будет предусматривать выплату выходного пособия при его расторжении по соглашению сторон.

Минфин России и налоговики в своих недавних письмах разъяснили, что затраты в виде выплаты выходных пособий могут быть учтены в составе расходов, уменьшающих базу по налогу на прибыль. Для этого необходимо 3 , чтобы такая выплата была предусмотрена трудовым договором, дополнительным соглашением (являющимся его неотъемлемой частью) или коллективным договором. Причем в тексте допсоглашения обязательно должно быть указано, что оно является неотъемлемой частью трудового договора. Иначе учет расходов по выплате компенсации может быть оспорен налоговиками.

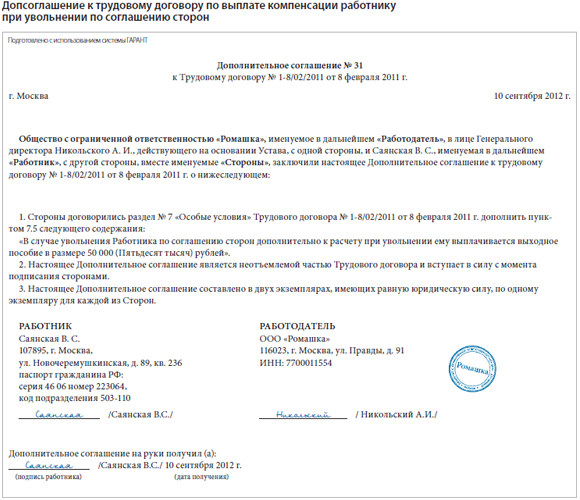

Ниже мы приводим образец дополнительного соглашения к трудовому договору.

В более ранних письмах Минфин России выступал против отражения при расчете базы по налогу на прибыль затрат на компенсационные выплаты по дополнительному соглашению увольняющимся работникам 4 . Чиновники считали, что эти компенсации прямо не предусмотрены в российском законодательстве, они не отвечают критериям налогового законодательства и не могут быть отражены в составе расходов на оплату труда 5 .

Генеральный директор и главный бухгалтер компании заключили соглашение о расторжении трудового договора 24.09.2012. Согласно этому документу главбух должен уволиться из компании по взаимному соглашению сторон. Соглашением о расторжении трудового договора предусмотрено, что помимо причитающейся зарплаты и компенсации за неиспользованный отпуск фирма обязуется выплатить работнику дополнительную денежную компенсацию в размере пяти среднемесячных окладов. Должностной оклад главбуха - 80 000 руб. Трудовым договором, заключенным с сотрудником при приеме на работу, выплата дополнительной компенсации в случае увольнения по соглашению сторон не предусмотрена. Поэтому фирма-работодатель составила дополнительное соглашение к трудовому договору, отразив в нем порядок выплаты компенсации и ее размер (5 должностных окладов). Дата составления этого соглашения - 14.09.2012. Ранее сотруднику был выплачен аванс в размере 32 000 руб. Соглашением о расторжении трудового договора предусмотрено, что последний рабочий день главбуха - 28.09.2012. В этот день фирма обязана выплатить ему:

- зарплату (за минусом выплаченного ранее аванса) за сентябрь в размере:

80 000 – 32 000 = 48 000 руб.; - компенсацию за неиспользованный отпуск в размере 94 770 руб.;

- дополнительную компенсацию:

80 000 руб. ? 5 = 400 000 руб.

– 142 770 руб. (48 000 + 94 770) - отражена задолженность фирмы по выплате главбуху зарплаты и компенсации за неиспользуемый отпуск; ДЕБЕТ 26 КРЕДИТ 70

– 400 000 руб. - отражена задолженность фирмы по выплате выходного пособия согласно допсоглашению к трудовому договору.

Кроме того, трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий.

Согласно ст. 57 ТК РФ, если при заключении трудового договора в него не были включены какие-либо условия, эти условия могут быть определены отдельным приложением к трудовому договору, либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

Таким образом, расходы в виде выплаты выходных пособий, предусмотренных дополнительным соглашением к трудовому договору, могут быть учтены в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций.

В тексте дополнительного соглашения обязательно должно быть указано, что оно является неотъемлемой частью трудового договора, заключенного с сотрудником. В соглашении нужно указать реквизиты трудового договора

Если выплата компенсации не прописана в трудовом договоре

Если при заключении трудового договора в нем не были указаны какие-либо условия, их можно определить отдельным приложением к договору или отдельным соглашением сторон, заключенным в письменной форме. Такие документы являются неотъемлемой частью договора. В них могут быть предусмотрены и случаи выплаты выходных пособий, отличные от обязательных в силу требований трудового законодательства, а также устанавливающие повышенные размеры выходных пособий (ст. 57, 178 ТК РФ). Расходы по таким выплатам учитывают при определении базы по налогу на прибыль в полной сумме, вне зависимости от их величины (ст. 255, п. 1 ст. 252 НК РФ). Данную позицию разделяют финансовое и налоговое ведомства (письма Минфина России от 03.05.2012 № 03-03-06/2/47, от 31.03.2011 № 03-03-06/1/188, УФНС России по г. Москве от 27.04.2009 № 16-15/041186). Однако независимо от их мнения при определении (установлении, согласовании) размера выплат при расторжении трудового договора все-таки нужно оценивать их обоснованность, принимать во внимание текущее финансовое состояние компании и то влияние, которое могут оказать на его устойчивость такие компенсации.

Отметим, что выплаты, связанные с увольнением работников, производимые с 1 января 2012 года, освобождены от НДФЛ (п. 3 ст.217 НК РФ) в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер для работников, уволенных из организаций в районах Крайнего Севера) (письмо Минфина России от 04.07.2012 № 03-04-06/1-198).

Сноски:

1 ст. 178 ТК РФ

2 пост. ФАС МО от 23.03.2012 № А40-51601/11-129-222, Девятого ААС от 26.01.2012 № 09АП-35925/2011-АК

3 письма Минфина России от 24.01.2012 № 03-03-06/1/29, от 07.04.2011 № 03-03-06/1/224, от 14.03.2011 № 03-03-06/2/40, УФНС России по г. Москве от 01.11.2011 № 16-15/105705@; ч. 4 ст. 178 ТК РФ; ст. 255 НК РФ

4 письмо Минфина России от 21.02.2007 № 03-03-06/2/38

5 ст. 255 НК РФ

- Евгений сатановский — последние видео Сатановский последние публикации

- Священник Игорь Затолокин

- Человек — существо духовное

- Основные ошибки заполнения

- Отчет рсв в году сроки сдачи

- Салат из огурцов на зиму «Пикантный Салат из огурцов пикантный на зиму

- Телячья вырезка в духовке

- Кукурузная крупа – что это?

- Ажурные блинчики на молоке — рецепты тонких блинов с дырочками Блины ажурные тонкие дрожжевые

- Отличается насыщенный пар

- Чем звуки отличаются от букв?

- Магические способности по дате рождения — особенности расчета

- PR в мифологии Древнего Китая

- Как приготовить мидии Сколько времени занимает варка

- Рулетики из бекона с черносливом и грецким орехом

- Рецепт вареная колбаса с языком Колбасный язык

- Отстранение работника, не прошедшего в установленном порядке обязательный медицинский осмотр Отказаться от медкомиссии на работе

- Табель учета рабочего времени: расшифровка сокращений Как в табеле обозначается учебный оплачиваемый отпуск

- Какая норма продолжительности рабочего времени в неделю устанавливается данным работникам?

- Сергей михеев — железная логика (видео) последний выпуск Политолог михеев