Заполнение декларации 3 ндфл услуги. Помощь и консультация в заполнении декларации от юридических фирм

Самостоятельное заполнение 3-НДФЛ в программе «Декларация» не такая сложная задача, особенно, когда есть пошаговая инструкция. Здесь мы разберем все тонкости занесения данных о предприятии на вкладку «Доходы, полученные в Российской Федерации».

В предыдущих статьях мы научились заполнять в этой программе: «Задание условий» и «Сведения о декларанте».

Что тут заполняется

В этом видео представлена пошаговая инструкция, как заполнять доходы по предприятию из справки 2-НДФЛ.

Ну а для тех, кто любит самостоятельно читать материал, продолжаем. Переходим на вкладку «Доходы».

В этом разделе нам необходимо будет указать все доходы, которые нами были получены за отчетный период. В первую очередь, они берутся, конечно, из справки 2-НДФЛ.

Также здесь заносятся и другие источники доходов. Например, если вы продаёте какое-либо имущество: квартиру, гараж, машину. Поэтому когда вы отчитываетесь в налоговую инспекцию, здесь нужно указать все ваши источники доходов в прошедшем календарном году.

Обращаю внимание, что вверху есть 4 подвкладки с разноцветными цифрами.

По-умолчанию, активна первая: 13%. Это как раз все данные, которые предоставляет бухгалтерия вашего предприятия. Можно выбрать вкладку 9%, если у вас есть источники доходов, которые облагаются по этой ставке, а также по ставке 35%.

Если вы получаете дивиденды, то они заносятся в 4-ой вкладке, несмотря на то, что процент подоходного налога на них сейчас установлен такой, как и на обычные доходы: 13%. Но это исключительный случай. А мы рассмотрим самый распространённый вариант.

Указываем все источники дохода

И первым делом мы заносим источники выплат. То есть, название того предприятия, где мы получаем наш доход. Для этого мы нажимаем на плюс и вносим название источника выплаты. Указываем ИНН, КПП и код ОКТМО.

Эти данные мы можем взять из справки 2-НДФЛ, которую нам дают на нашем предприятии. Вся информация находится в самом верху, в разделе «Данные о налоговом агенте». Именно отсюда мы берём данные для этой вкладки: код по ОКТМО, ИНН и КПП.

Если у вас начисляются стандартные вычеты, то есть вычеты на детей, то в этом случае здесь нужно будет поставить галочку.

Это будет означать, что расчёт стандартных вычетов нужно вести по этому источнику. Подробнее о заполнении детских вычетах мы поговорим в отдельной статье.

В том случае, если вы работали на нескольких предприятиях, у вас, например, есть две справки 2 НДФЛ, тогда мы можем добавить данные ещё по одной. Если вы продавали какое-либо имущество, в этом случае эта информация заносится здесь же. Для этого достаточно указать наименование источника выплаты.

К примеру, если была продажа квартиры. Если же вы продали несколько квартир, то здесь нужно указать адреса этих объектов недвижимости. Иногда рекомендуется в наименовании источника выплаты указывать фамилию физического лица, купившего у вас жилье. Но не всегда понятно, чью фамилию нужно писать, если в договоре купли-продажи фигурирует несколько покупателей.

В случае получения доходов из подобных источников, другие реквизиты (ИНН, КПП, ОКТМО) здесь не указываются. При нажатии «Да» программа выдаёт сообщение о том, что не введены данные ОКТМО.

Но здесь также идёт приписка о том, что при продаже физическому лицу, он не нужен. Нажимаем кнопку Пропустить. Вот у нас в списке появляется Другой источник дохода.

Если необходимо удалить какой-нибудь источник дохода, нажимаем на минус. Для того, чтобы его исправить, например, какие-то данные, можно нажать на кнопку Редактировать.

Добавляем ежемесячные доходы

В нижнем разделе заносятся данные из справки 2 НДФЛ.

Рассмотрим несколько вариантов таких справок:

- самые простые: с одинаковым доходом каждый месяц, без каких-либо вычетов;

- разные суммы дохода каждый месяц и вычетов нет;

- есть дополнительные льготы в виде, к примеру, материальной помощи, либо же стандартные вычеты на детей.

Зарплата каждый месяц одинаковая

Начнём с самого простого варианта. Вот перед нами справка 2-НДФЛ. В течение всего года зарплата не меняется и остаётся фиксированной суммой. Это заносится проще всего.

Нажимаем на плюсик. Добавляем код дохода из справки. У нас указан 2000, это заработная плата и другие выплаты во исполнение трудового договора. И берём сумму дохода в первом месяце из справки 2-НДФЛ и указываем в соответствующей строке месяц дохода.

В нашем примере зарплата каждый месяц составляет 27 000 рублей. В том случае, если у нас доход ежемесячно дублируется, в программе Декларация есть очень удобная кнопка: «Повторить доход».

Нажимаем её столько раз, сколько месяцев мы получали этот доход. При этом программа автоматически добавляет новый месяц, а сумму дохода она оставляет прежней.

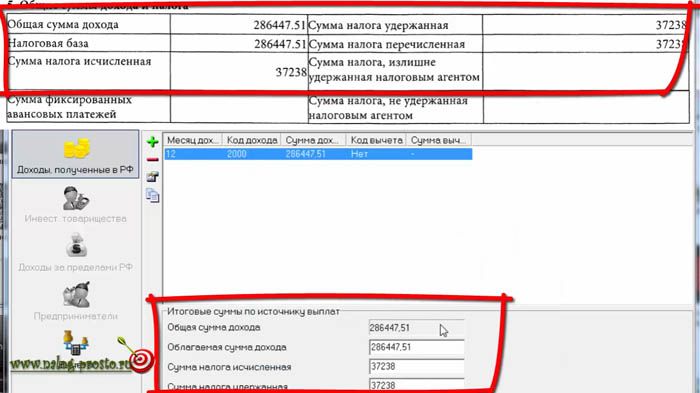

В нижнем разделе «Итоговые суммы по источнику выплат» автоматически подсчитывается общая сумма дохода. Мы можем её сверить с той, что указана в справке с работы: все ли данные мы занесли верно. А вот облагаемую сумму дохода заносим вручную. Ее мы также берем из справки 2-НДФЛ. В данном случае обе цифры дохода у нас равны.

И также вручную заносим сумму налога исчисленную и сумму налога удержанную.

Не забываем сохранять занесённые данные.

Дополнительные вычеты в отсутствуют

Переходим к более сложному варианту справки 2-НДФЛ. Такое часто бывает, когда каждый месяц цифры доходов разные. В этом случае, принцип заполнения остаётся тем же, но только придется каждый месяц заносить свою цифру.

Повторяем алгоритм занесения данных. Набираем код дохода 2000 и заносим из справки сумму нашего дохода, указываем месяц его получения. После этого добавляем следующий месяц и так далее.

Обращайте внимание на коды дохода, которые отображаются в справке 2-НДФЛ. Они не всегда равны 2000. К примеру, встречается код 2012 — сумма отпускных выплат.

В этом случае выбираем именно этот код, заносим эту сумму и указываем соответствующий месяц. В некоторых месяцах может быть доход из разных источников, то есть с разными кодами. Это нормально. Таких строк может быть и 2, и 3 и еще больше.

Продолжаем заполнять остальные цифры. В разделе Общая сумма дохода у нас подсчитывается итоговая сумма по справке.

Порядок занесения доходов не имеет значения, так что если вы пропустили какую-либо строку, вы можете без проблем её добавить в конец. Программа рассчитает все правильно, даже если в начале будет указан декабрь, а ниже март и февраль. 🙂

Заносим из справки облагаемую сумму дохода, сумму налога исчисленную и удержанную.

Быстрое заполнение 3-НДФЛ

Можно ли как-нибудь упростить заполнение этих данных? У меня для вас есть два приятных ответа.

Во-первых, вы можете обратиться к нам за услугой . Кроме правильно заполненного бланка, вы получите подробную инструкцию о том, с какими документами необходимо отправляться в налоговую инспекцию. А также ответы на все ваши вопросы, касающиеся налоговых вычетов.

И вторая хитрость, как вы самостоятельно сможете упростить заполнение. Если в вашей справке 2-НДФЛ нет дополнительных вычетов, о которых мы поговорим чуть позже. То есть, поля справки не содержат никаких данных,

и при этом общая сумма дохода и облагаемая сумма равны, то заполнить справку можно очень просто.

Добавляем в первую строку код дохода 2000. И в поле «Сумма дохода» указываем не ежемесячную сумму, а сразу сумму дохода за год.

Месяц получения дохода в этом случае не имеет значения. Например, поставим декабрь. И теперь мы заносим облагаемую сумму дохода и сумму начисленных и удержанных налогов.

Согласитесь, что такой вариант занимает гораздо меньше времени, чем помесячное заполнение данных. 😛

Но ещё раз повторюсь, что этот вариант возможен только в том случае, если у вас нет никаких дополнительных кодов вычетов в справке 2-НДФЛ.

Как заполнять, если есть коды вычетов

Теперь рассмотрим, как заполняются данные, если у вас именно такой вариант. Как видите, в этом примере в разделе «Доходы, облагаемые по ставке 13%», в марте была выплачена материальная помощь. Код этого дохода 2760, и при ее получении по закону положен налоговый вычет в размере 4000 рублей (код 503).

Соответственно, при заполнении декларации 3 НДФЛ мы этот вычет также должны отобразить, чтобы у нас был правильный расчёт. Две результирующие цифры внизу справки 2-НДФЛ не совпадают.

Разница в них — это как раз налоговый вычет в 4000 рублей. В этом случае, необходимо заполнить полностью вкладку с нашими доходами, то есть поочередно данные за каждый месяц.

Занесём данные за январь. Добавим данные за февраль, за март. И теперь добавим нашу материальную помощь. Обращаю внимание, что здесь код дохода выбираем именно тот, который указан в справке 2-НДФЛ, то есть 2760: «Сумма материальной помощи от работодателей». Сумма дохода у нас по этому коду 5600 руб, которую мы получили в третьем месяце.

В этом окне обязательно мы должны выбрать код вычета (расхода). Соответственно, выбираем код 503, и нам автоматически программа подставит 4000 руб.

Аналогичным образом заполняем все остальные поля.

В результате, программа нам сама подсчитывает общую годовую сумму дохода. Сравниваем её с нашей итоговой, которая есть в справке. А облагаемую сумму дохода заносим сюда из справки уже вручную.

Также указываем сумму налога исчисленную и сумму налога удержанную.

Для того, чтобы посмотреть, что у нас получается в итоге, нажимаем кнопку «Просмотр». При наличии вычетов в разделе доходов наша декларация становится больше на один лист. Появляется Лист Г, в котором рассчитывается сумма доходов, не подлежащих налогообложению. Наша материальная помощь с вычетом отображается именно здесь, на отдельном листе.

Надеюсь, теперь вы без труда и правильно сможете занести свои данные из справки 2-НДФЛ в программе «Декларация» на вкладку Доходы, полученные в Российской Федерации.

А в следующей статье мы рассмотрим важные дополнения о том, как заполнять данные о доходах и вычетах, если у вас есть дети, или предприятием предоставляется стандартный вычет на них. Он отображается в справке 2 НДФЛ в специальном разделе.

Помощь в заполнении

Если у вас остались какие-либо вопросы, напишите их в комментариях под этим видео, а лучше задавайте в нашей рубрике .

Если вам нужна личная консультация или помощь в оформлении декларации 3-НДФЛ, то смело на нашем сайте «Налог-просто!». Мы работаем быстро и с удовольствием!

Удачного вам декларирования! Мы любим возвращать налоги.

Если вы хотите оформить возврат подоходного налога, среди прочих документов, необходимо представить в налоговые органы декларацию 3-НДФЛ. Например, если вы купили квартиру в 2015 году, то подавать декларацию, которая будет содержать данные за 2015 год, нужно в течение 2016 года. Если же повод для оформления налогового вычета произошел в 2013 году, но вы еще не подавали документы для возврата подоходного налога, то в декларацию 3-НДФЛ, придется вносить данные за 3 года, т.е. 2013, 2014 и 2015, а сдавать ее нужно также в течение 2016 года.

Данные, необходимые для заполнения декларации

Декларация должна содержать данные из следующих документов:

- паспорт гражданина РФ;

- идентификационный номер налогоплательщика;

- справка формы 2-НДФЛ за 2015 год с места работы (или из нескольких организаций, если вы за отчетный год (период) работали не в одной компании);

- все договоры, в соответствии с которыми вы получили доход;

- все документы, которые подтверждают получение вами дохода;

- документы, которые дают вам право получить налоговый вычет:

- договор купли-продажи – при покупке квартиры;

- договор об оказании платных образовательных услуг на получение высшего образования – при затратах на обучение;

- договор с мед. учреждением на оказание платных услуг – при затратах на лечение;

- договор по ипотеке;

- и иные подтверждения.

Стоит отметить, что если вы получили денежные средства при продаже имущества (например, продажа машины), то вы должны представить документы, подтверждающие, что вы купили данное имущество.

Варианты заполнения документа

Документ можно заполнить самостоятельно, а можно использовать коммерческую помощь организаций, оказывающих подобные услуги. Оба варианты допустимы с точки зрения закона. Первый пригодится тем, кто хочет сэкономить деньги, второй придется по нраву тем, кому дорого время.

Если же вы хотите заполнить декларацию самостоятельно, то у вас есть два пути:

- Распечатать бланк документа и заполнить его от руки. В этом случае придется собственноручно заполнять каждую строку.

- Скачать с сайта Федеральной Налоговой Службы особую программу. Выбрав этот вариант, вы внесете в графы основные данные, взятые в точности из ваших документов, а программа сама сформирует документ, который вам нужно будет только вывести на печать. Этот вариант наиболее удобен, по крайней мере, он минимизирует возможность допущения вами ошибки.

- Заполнить форму с помощью онлайн сервисов, которые вам могут предложить специализированные сайты. Этот вариант не бесплатен, но при этом вы всегда сможете обратиться за помощью к онлайн консультанту, что также сведет к минимуму возможность ошибки.

Обратите внимание, что заполнение декларации 3-НДФЛ – мероприятие ответственное, ошибки и исправления в документе не допускаются! Если инспектор заметит несоответствия в декларации и представленных копиях ваших документов, то форму придется заполнять заново, что приведет к отсрочке получения вами налогового вычета!

Многим гражданам РФ требуется подача декларации 3-НДФЛ, помощь в заполнении оказывается. Заполнение должно выполняться по правилам, установленным законодательством. Декларация в трех частях и состоит из 26 страниц. Необходимо проводить заполнение только тех разделов и страниц, к которым имеет отношение деятельность гражданина. Декларация подразделяется на 3 части:

- Титульная часть.

- Разделы.

- Листы.

Как заполнить декларацию?

Помощь в заполнении налоговой декларации может понадобиться всем тем, кто ни разу не сталкивался с этим делом. Специалисты рекомендуют заполнять НД следующим образом:

- Начать заполнение надо с листов, где имеются буквенные обозначения. Туда следует внести информацию о реализованном имуществе и о праве на имущественный вычет.

- Перед тем как вносить информацию в графы по расходам, надо подумать, что будет выгоднее для ИП, внести сумму по факту либо с 20-процентным профессиональным вычетом. Индивидуальный предприниматель может применять только один вид вычета.

- Вычет-стандарт предоставляется лишь по одному источнику дохода. Выбор осуществляет сам предприниматель.

- В бланк декларации по доходам от источников, облагаемых 13% налогом, надо вписать информацию о любой финансовой прибыли помимо той, которая приходит от предпринимательской деятельности, обязательно облагаемой НДФЛ.

- Если имеет место покупка недвижимого имущества, то в соответствующую строку внесите информацию о приобретении.

- Если информация внесена правильно, то никаких вопросов о том, как рассчитать сумму возврата, возникнуть не должно.

- Титульный лист, а точнее, его 1 часть, заполняется инспектором налоговой службы.

- Если налоговая декларация заполняется первый раз за год, то в строку “Номер корректировки” надо вписать цифру 0.

- Отчетным налоговым периодом является тот год, когда подается налоговая декларация.

- Первые 4 цифры ИНН предпринимателя являются кодом налоговой инспекции по месту жительства. Если место жительство менялось, то первые 2 цифры – это регион, а последние 2 цифры ИНН – номер инспекции, куда будет подаваться НД.

- В строку, где требуется указать код категории плательщика, надо вписать цифру 720.

- В месте, где требуется указать контактный телефонный номер, надо указать номер с кодом города и страны. Вписывать информацию надо без пробелов и прочерков.

- В графу “Статус налогоплательщика” надо вписать информацию о том, является ли плательщик резидентом или нет, а именно надо поставить цифру 1, если предприниматель – резидент, или цифру 2, если он не является таковым. Резидент – это плательщик налогов, находящийся на территории Российской Федерации не менее 183 суток.

- При заполнении декларации надо не забывать проставлять на каждом бланке свои ИНН и фамилию с инициалами.

- Для того чтобы помощь в заполнении 3-НДФЛ декларации в будущем не потребовалась, надо заполнить ее один раз по всем правилам, лучше при поддержке специалиста, и тогда проблемы возникать не будут. Кроме того, надо запастись копиями нужной документации, а для получения вычетов заполнять дополнительное заявление в свободной форме.

НДФЛ от реализации автомобиля

Налоговый кодекс РФ определяет все виды налогов, которыми облагаются физические лица. Процентная ставка тоже строго прописана и равняется она 13%. В ряде случаев ставка может быть 9, 15, 30, 35%. Объекты, которые облагаются налогом, прописаны в кодексе, к ним же относится и транспорт.

Налоговый кодекс РФ определяет все виды налогов, которыми облагаются физические лица. Процентная ставка тоже строго прописана и равняется она 13%. В ряде случаев ставка может быть 9, 15, 30, 35%. Объекты, которые облагаются налогом, прописаны в кодексе, к ним же относится и транспорт.

Продажи авто – это не редкость, поэтому стоит подробнее остановиться на вопросе заполнения декларации 3-НДФЛ от реализации автотранспорта.

Руководство по заполнению НД выглядит следующим образом:

- Итак, декларация НДФЛ – это отчетная форма для физических лиц. НДФЛ фиксирует ИНН, Ф. И. О., паспортные данные, регистрацию, код ОКАТО, КБК, данные о доходах, сумму реализации.

- Декларация 3-НДФЛ подается до 30.04 за прошедший год. Налог не уплачивают лица, у которых авто находится в собственности более 3 лет и заключена сделка купли-продажи.

- При реализации авто, которое было в собственности плательщика налогов не меньше 3 лет, НД должна обязательно подаваться вне зависимости от того, возник налог или нет. Какой будет сумма налога, зависит от того, был ли по факту доход, каков его размер. Любая информация должна быть подтверждена документально.

- До 1.01.10 при продаже авто предоставляется ИНВ размером в 125 тысяч рублей. То есть если авто продано до 2009 года за 100 тысяч, то налоговая база отсутствует. Если – за 150 тысяч, к примеру, то налог взимается. Если налогоплательщик предоставит документ, о том, что купил авто за 400 тысяч, то платить налог он не будет. Кроме того, можно понизить сумму доходов, полученных от реализации, на сумму по покупке.

- С 2010 г. порог был повышен до 250 тысяч руб. Налог выплачивается в целом, а не на каждое транспортное средство, проданное налогоплательщиком.

- Если сумма была получена в валюте другого государства, то она пересчитывается по курсу Центробанка РФ.

- Заполнять декларацию можно от руки, при помощи компьютерной программы или на сайте ФНС.

Заполнение декларации по налогам на покупку недвижимости

Заполняем декларацию или от руки, или на компьютере по специальной программе. Для этого понадобятся следующие документы:

- Документация, которая подтверждает право на собственность.

- Договор о покупке квартиры.

- Акт приема-передачи.

- Платежная документация, которая подтверждает факт покупки.

- Документ по форме 2-НДФЛ.

- Удостоверение личности.

- Свод законов по налогам РФ.

Инструкция по заполнению декларации 3-НДФЛ в компьютерной программе следующая:

- Первое, что надо сделать, – это с официального сайта налоговой службы скачать специальную программу. Во вкладку задания надо вписать номер налоговой службы, в которую будет сдаваться НД. В признаке плательщика налогов надо указать иное ФЛ. Обязательно надо оставить личное подтверждение достоверности сведений. Надо отметить пункт о сведениях о доходах.

- Далее надо внести данные из паспорта, код подразделения, дату рождения, адрес, где прописано ФЛ. Также надо внести контактный телефонный номер и индекс.

- В специальном разделе надо записать данные о месте работы. Надо взять сведения о доходах, внести суммы зарплаты за 6 месяцев отчетного года.

- Там, где расположена вкладка о вычетах, надо поставить галочку. Там же вписать информацию о типе объекта, о том, как он был приобретен. Надо написать точный адрес приобретенной квартиры, вписать дату регистрации права собственности, дату передачи жилья от продавца. Если собственность в доле, то обязательно пишется заявление о предоставлении вычета заявителю.

- Далее надо кликнуть на кнопку “Перейти к вводу сумм”. Здесь надо вписать цену, за которую была приобретена квартира, и приложить все необходимые документы. Пакет предоставляется в налоговую инспекцию по месту проживания.

НДФЛ при реализации недвижимости

Реализация имущества не всегда подразумевает уплату налога. Если имущество в собственности уже больше 3 лет, то декларация не подается и не заполняется. Если имущество в собственности менее 3 лет, то заполнять декларацию обязательно. Это несложно. Заполняя декларацию, надо указывать не только полученную прибыль от реализации, но и все остальные доходы за год, которые облагаются налогом. Для заполнения понадобится:

Реализация имущества не всегда подразумевает уплату налога. Если имущество в собственности уже больше 3 лет, то декларация не подается и не заполняется. Если имущество в собственности менее 3 лет, то заполнять декларацию обязательно. Это несложно. Заполняя декларацию, надо указывать не только полученную прибыль от реализации, но и все остальные доходы за год, которые облагаются налогом. Для заполнения понадобится:

- Персональный компьютер и принтер.

- Ручка.

- Калькулятор.

- Документация, подтверждающая доходы.

- Бланк НД или специальная компьютерная программа.

Бланки можно скачать или взять в налоговой инспекции. Заполнять можно и на ПК, и на печатной машинке. Заполнение от руки должно проводиться только автоматической ручкой.

Наиболее простой вариант – это заполнение посредством специальной компьютерной программы, которую можно скачать на официальном сайте налоговой службы РФ. Заполнение проходит так же, как и во всех остальных случаях, вносятся персональные данные, суммы доходов, их источники и т. д. Ставки по каждому отдельному случаю разные, уточнить их можно в Налоговом кодексе РФ, актуальном на 2016 г.

Заканчивается отчетный период за 2016 год для физических лиц и в срок до 2 мая 2017 года должны отчитаться:

Физические лица по вознаграждениям , полученным от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров и договоров гражданско-правового характера , включая доходы по договорам найма или договорам аренды любого имущества (например: няни, репетиторы, сдача в аренду автомобиля, квартиры и т.п.);

Физические лица, получившие доход от продажи своего имущества : недвижимости, ценных бумаг, доли в уставном капитале, автомобиля и пр.;

Физические лица - являющиеся налоговыми резидентами РФ, которые получают доходы от источников , находящихся за пределами РФ;

Физические лица, получающие другие доходы , при получении которых не был удержан налог налоговыми агентами;

Физические лица, которые получили выигрыши от организаторов лотерей и азартных игр, за исключением тех выигрышей, которые были получены в букмекерской конторе и тотализаторе;

Физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

Физические лица, получающие от физических лиц, не являющихся индивидуальными предпринимателями, доходы в денежной и натуральной формах в порядке дарения свыше 4000 руб. в год;

В случае, если Вы предоставите 3-НДФЛ после 02.05.2017 года , на Вас будет наложен штраф в размере не менее 1000 руб. А если данная декларация будет предоставлена после 15.05.2017 , то сумма Вашего штрафа составит 5 % от не уплаченной суммы налога, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы. (согласно п.1 ст.119 НК РФ)

Если Вы хотите воспользоваться только

налоговыми вычетами (социальными, инвестиционными, имущественными при покупке жилья)

, тотакие декларации можно представить в течение всего 2017 года.

Для Вашего удобства Вы можете воспользоваться специальной программой, которая позволяет быстро и автоматизировано заполнить налоговую декларацию 3-НДФЛ за 2016 год. Данный программный продукт находится в открытом доступе и его без труда можно скачать с сайта налоговой службы .

КАК САМОМУ ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ 3-НДФЛ:

На реальном примере мы хотим показать Вас все этапы заполнения Декларации 3 -НДФЛ за 2016 год с помощью программы с сайта налоговой службы, когда налогоплательщик продал автомобиль с владением менее 3 лет .

Чтобы начать работу открываем программу «Декларация» и начинаем заполнение ее разделов:

1. Р

аздел «Задание условий». Выбираем и заполняем следующие параметры:

Тип декларации 3-НДФЛ;

Номер инспекции (Узнать номер своей налоговой инспекции Вы можете используя свой паспорт или ИНН. Для того, чтобы узнать номер Вашей инспекции по ИНН, необходимо просто взять первые 4 цифры своего ИНН. Например ИНН 7723, где 77 означает г. Москва, а 23 - номер налоговой инспекции. Чтобы узнать номер своей налоговой по паспорту, Вам необходимо зайти на сайта налоговой и посмотреть к какой инспекции относится Ваша регистрация в паспорте);

Номер корректировки 0 (если сдаем впервые за 2016 год) ;

Признак налогоплательщика - иное физическое лицо;

Имеются доходы - учитываемые справками о доходах физического лица, доходы по договорам гр.-правового характера..;

Достоверность подтверждается - лично (в нашем варианте или по почте), а так возможна сдача через представителя,но должна быть нотариальная доверенность.

Образец заполнения первого раздела «Задание условий» программы Декларация:

Здесь необходимо заполнить свои данные: ФИО, номер ИНН, дату и место рождения, паспортные данные.

В случае, если у Вас нет ИНН, данный шаг пропускаем.

Затем заполняем вторую вкладку этого раздела с изображением дома - Адрес в Российской Федерации. При этом ОКТМО узнаем на сайте налоговой .

3. раздел «Доходы, полученные в РФ».

В нашем примере такие условия:

Мы декларируем продажу автомобиля с владением менее 3 лет;

Налоги с зарплаты удержал и оплатил работодатель (поэтому информацию об этом в Декларацию не ставим) ;

Социальные вычеты не заявляем (оплата медицинских расходов, благотворительности, обучения,…);

Имущественные вычеты на приобретение недвижимости не заявляем.

В разделе «Доходы, полученные в РФ» мы выбираем первые слева 13 % (желтые) и заполняем:

1) окно « Источник выплаты » через зеленый «+» ФИО «Покупателя» вашего авто (ИНН пропускаем) в нашем примере Степанов Андрей Николаевич;

2) следующее окно «Сведения о полученном доходе

» выбираем:

Код операции 1520 «Доходы от реализации иного имущества…» ;

Указываем сумму продажи в окне «Сумма дохода» в нашем примере 250 000 руб. ;

Далее указываем код вычета, в нашем случае так как сумма покупки авто была 240 000 руб. выбираем 906 «Продажа имущества, находящегося в собственности менее 3 лет (в пределах 250 000 руб.) и ставим сумму вычета 250 000 руб.(эта сумма определена Налоговым Кодексом).

Если вы приобретали машину дороже суммы продажи, то выбирайте код вычета 903 «В сумме документально подтвержденных доходов» .

3) раздел «Вычеты» - заходим в этот раздел и снимаем отметку «Предоставить стандартные вычеты» . Этот раздел станет не активным и не войдет в Декларацию.

Все! Декларация 3-НДФЛ за 2016 год готова!

Сохраняем ее на рабочий стол, затем «Просмотр» и у Вас выходит Декларация на 5 листах. Проверяем суммы в целях избежания ошибок,особенно обращаем внимание на стр.2 раздел 1 « Сведения о суммах налога, подлежащих уплате в бюджет», так как именно по этим данным налоговая инспекция производит начисление налога.

Распечатываем Декларацию в 2-х экземплярах, один для сдачи в налоговую с приложением копии документов на продажу - покупку автомобиля, один для себя.

Прилагаемые документы заверяем каждый лист «Копия верна» и ставим своею подпись с расшифровкой.

Количество листов указываем на стр.1 Декларации, есть специальный раздел под номером контактного телефона.

В нашем случае на документы по покупке автомобиля мы не сдаем, т.к. продали автомобиль за 250 т.р. и воспользовались вычетом по Налоговому Кодексу в сумме 250 т.р. Это было в нашем случае выгодно, т.к. купили данный авто за 240 т.р.

Сдаем Декларацию 3-НДФЛ за 2016 г. до 02.05.17 г . в налоговый орган по месту своего учета (месту жительства), сделать этом можно несколькими способами:

лично

- 1 экземпляр для налоговой и на 2 экземпляр, на котором налоговая ставит отметку о сдаче для Вас;

по почте

с описью вложения 1 экземпляр, 2-ой оставляем у себя и прикладываем документы об отправке;

через доверенное лицо по нотариальной доверенности

.

Свой экземпляр с отметками о сдаче в налоговую инспекцию храним минимум 3 года .

| Режим работы налоговых инспекций в г. Москве | |

| Понедельник | с 9.00 до 20.00 |

| Вторник | с 9.00 до 20.00 |

| Среда | с 9.00 до 20.00 |

| Четверг | с 9.00 до 20.00 |

| Пятница | с 9.00 до 20.00 |

| Суббота

(кроме дня открытых дверей) |

с 10.00 до 15.00 |

Если в декларации указана сумма налога, подлежащего к уплате, срок уплаты начисленного налога - не позднее середины июля того года, в котором была подана декларация.

Также специалисты компании «БухгалтерГрупп» выполняют отчеты бухгалтерского баланса и готовят различные учредительные и отчетные документы для ИП и ООО.

Хотите получить готовую заполненную декларацию по электронной почте, не приезжая в офис?

Для этого вам необходимо:

1. Позвонить, проконсультироваться по вашей ситуации по телефонам:

- 8 910 4895106,

- 8 495 0033154.

2

. Прислать необходимые документы на почту [email protected]

3

. Оплатить через Сбербанк он-лайн, либо в офисе компании

4 . Получить готовую декларацию:

- на Вашу электронную почту в формате pdf или

- забрать распечатанную декларацию в нашем офисе

Какие документы нужны для заполнения деклараций?

Чтобы получить возврат подоходного налога, необходимо подать декларацию и следующие документы:

- Паспорт страница с фотографией и пропиской.

- ИНН налогоплательщика (обычно указывается в справке о доходах 2-ндфл).

- Справка о доходах 2 НДФЛ, с места работы (со всех мест работы).

Приобретение дома, квартиры .

- Договор купли продажи. Акт приёма-передачи.

- Документы, подтверждающие оплату (расписки продавца, платежки)

- Для ипотечных кредитов - справка из банка о сумме уплаченных процентов, в рублях !

- Заявление о возврате налога с указанием вашего расчетного счета. Когда придете к нам в офис, имейте при себе реквизиты или сберкнижку.

Продажа автомобиля, квартиры, акций.

При продаже имущества, находящегося в собственности более 3-х лет, декларацию

подавать не требуется.

- Договор купли продажи.

- Если автомобиль был в собственности менее 3-х лет и был продан за сумму, превышающую - 250 тыс. руб., то постарайтесь найти договор на покупку этого авто + платежные документы, чтобы уменьшить или вообще не платить налог. Справка о доходах с работы 2-ндфл не требуется.

Сдача в аренду квартиры.

Нужен только паспорт, номер ИНН (желательно) и сумма, полученная от аренды. Справка

о доходах с работы 2-ндфл не требуется.

Своя учеба.

- Договор с учебным заведением (с указанием лицензии).

- Квитанции об оплате.

Обучение детей .

- Договор с учебным заведением (с указанием лицензии), подлинник и копия.

- Справка с места учёбы.

- Квитанции об оплате подлинники и копии.

- Свидетельство о рождении ребёнка.

При лечении.

- Договор с лечащим учреждением (с указанием номера лицензии).

- Справка об оплате медицинских услуг для предоставления в налоговые органы по форме №289/БГ-3-04/256 приказ МНС РФ от 25.07.2001.

- Квитанции и чеки на оплату, рецепты врача, заверенные подписью главного врача и печатью медучреждения.

- Если оплачивалось лечение супруга, ребенка, родителей — свидетельство о браке, свидетельство о рождении.

При приобретении медикаментов.

Все приобретённые медикаменты должны соответствовать перечню.

- Квитанции, чеки.

При продаже недвижимости.

При продаже квартиры, находящейся в собственности более трех лет, декларацию подавать не требуется. Во всех остальных случаях предоставляете:

- Договор купли продажи недвижимого имущества (на сделку покупки и сделку продажи данного объекта).

Строительство

- Договор купли продажи. Акт ввода в эксплуатацию.

- Свидетельство о государственной регистрации.

- Чеки, квитанции на оплату стройматериалов

- Пошаговый рецепт с фото и видео Рецепт пряников медовых для рисования

- Мороженое шоколадное: рецепт и фото

- Постный чечевичный суп с грибами

- Диетические блюда из творога с указанием калорий

- Спагетти с чесноком и острым перцем

- К чему снится Снежная Лавина?

- Толкование сна мозоли в сонниках

- Гадание Таро: беременность - онлайн

- Коктейль «Куба Либре» — лучшие рецепты приготовления

- Вина из слив в домашних условиях

- Толкования Густава Миллера

- Как проходит ограничение родительских прав

- Социальные стипендии студентам Стипендия детям инвалидам в вузе

- Особенности вычета на лечение родителей

- Льготы пенсионерам по земельному налогу

- Рецепт: Песочное печенье с джемом - домашнее со сладкой начинкой

- Заправка для борща на зиму, очень вкусные рецепты из свеклы Заготовка для зеленого борща на зиму рецепт

- Ром с соком – беспроигрышный вариант Ром с апельсиновым соком название

- Как приготовить рыбу кижуч

- Слоеный салат «Печенкин Салат печенкин с куриной