Какой налог с 10 тысяч зарплаты. Сколько налогов вычитают из зарплаты

У бухгалтера при расчете заработной платы, исчисления налогов с зарплаты, начисление страховых взносов и отчисления в бюджет налогов с заработной платы, часто возникает достаточно много вопросов. Каким же образом правильно произвести расчет налогов в заработной платы, безошибочно и своевременно произвести отчисления налогов с зарплаты, рассмотрим в настоящей статье.

Согласно законодательству РФ, доходы физических лиц облагаются налогами и страховыми взносами.

Немаловажным является правильный расчет заработной платы и налогов, расчет НДФЛ с зарплаты и расчет страховых взносов, гарантирующих работнику социальные выплаты, в том числе оплата больничных листов, пособий и пенсии.

Как произвести расчет НДФЛ с заработной платы?

Согласно положениям НК РФ, а именно статьям 208 и 210: доходы работников, получаемые от источников в РФ, подлежат обложению НДФЛ. Причем рассчитывается подоходный налог с зарплаты независимо от ее размера (см., например, Письмо УФНС России по г. Москве от 24.09.2009 N 20-14/3/099660@).Для того чтобы рассчитать, удержать и перечислить в бюджет подоходный налог с заработной платы, бухгалтеру необходимо выполнить ряд действий, а именно:

1. Определить сумму облагаемого дохода и налоговую базу;

2. Определить ставку налога, применимую к данному работнику и к данному доходу;

3. Рассчитать сумму НДФЛ;

4. Удержать сумму налога с зарплаты;

5. Рассчитать страховые взносы, в том числе взносы в пенсионный фонд РФ;

6. Перечислить налог и страховые взносы в бюджет.

Но прежде чем начать исчислять НДФЛ с заработной платы работника, необходимо определиться с его налоговым статусом. Это связано с тем, что для лиц, не являющихся налоговыми резидентами РФ, порядок исчисления налога будет другим (п. 3 ст. 210, п. 3 ст. 224, п. 3 ст. 226 НК РФ).

Доход работника для расчета НДФЛ с заработной платы необходимо суммировать нарастающим итогом с начала года (п. 3 ст. 226 НК РФ). В сумму дохода, включается оплата труда, начисленная за рассчитываемый период (пп. 6 п. 1 ст. 208, п. п. 2, 3 ст. 226 НК РФ).

Важно учитывать, что выплаты в виде материальной помощи, а также премии и поощрения включаются в доход того месяца, в котором они фактически выплачены (п. 1 ст. 223 НК РФ) (см. Письмо Минфина России от 12.11.2007 N 03-04-06-01/383).

При расчете суммы облагаемого дохода, необходимо исключить все виды установленных действующим законодательством компенсационные выплаты (в пределах сумм, установленных законодательством), связанных с исполнением работником трудовых обязанностей, которые не подлежат обложению НДФЛ (п. 3 ст. 217 НК РФ). Например: компенсация за использование личного автотранспорта в служебных целях, компенсация за работу с особыми условиями труда, компенсация за разъездной характер работы и другие. Так же чтобы рассчитать налог с зарплаты, при определении облагаемого дохода, исключаются суммы вычетов, предоставляемых работнику (стандартные, социальные, имущественные, профессиональные).

Ставка НДФЛ установлена Налоговым кодексом РФ и действует на всей территории России. Статьей 224 НК РФ налоговые ставки НДФЛ установлены в размере 9%, 13%, 30% и 35% в зависимости от вида дохода и налогового статуса работника.

Как рассчитать налоги с заработной платы - пример:

В компании ООО «Ромашка» работает Семенов Иван Петрович, 1983 года рождения, который является налоговым резидентом, оклад его составляет 10 000 руб. в месяц, имеет одного ребенка 5 лет, в отпуске и на больничном в 2014 году не был. Также Семенов И.П. владеет 1% долей уставного капитала в ООО «Ромашка» и в январе за 2013 год получил дивиденды в размере 15 000 руб.Из приведенной таблицы видно, что Семенов И.П. за январь 2014 года получил доход в размере 22 532 руб., и компания ООО «Ромашка» с соблюдением требований законодательства РФ рассчитала и удержала налог с заработной платы работника 2 468 руб.

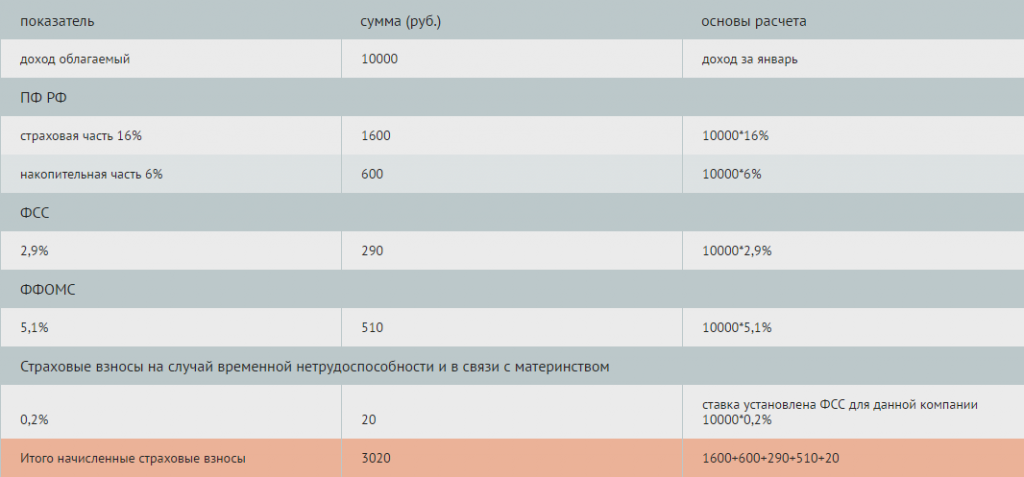

Как рассчитать страховые взносы с дохода - пример:

Теперь произведем расчет страховых взносов с дохода Семенова И.П.Согласно ст. 8 ФЗ №212-ФЗ от 24.07.2009 г.: база для начисления страховых взносов для плательщиков страховых взносов, определяется как сумма выплат и иных вознаграждений, предусмотренных частью 1 статьи 7 ФЗ №212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в статье 9 ФЗ №212-ФЗ.

Отчисления с заработной платы в виде страховых взносов предусмотрены законодательством РФ. Также для определения размера, страховых взносов необходимо определить вид дохода сотрудника, его статус, знать дату его рождения.

Рассчитаем страховые взносы в пенсионный фонд, фонд социально страхования, фонд обязательного медицинского страхования, страховые взносы на случай временной нетрудоспособности и в связи с материнством.

Сумма НДФЛ исчисленного и удержанного ООО «Ромашка» перечислила в бюджет РФ.

Отчисление налогов с заработной платы в бюджет (НДФЛ) необходимо произвести непосредственно при выплате доходов сотруднику, т.е. в тоже день.

Отчисление страховых взносов с зарплаты осуществляется плательщиками страховых взносов, отдельно в каждый государственный внебюджетный фонд.

В течение расчетного периода компания уплачивает страховые взносы в виде ежемесячных обязательных платежей. Ежемесячный обязательный платеж подлежит уплате в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж.

Компания Интеркомп специализируется на и налогов с нее. Высококвалифицированные специалисты дадут консультацию и окажут помощь в исчислении и уплате подоходного налога с заработной платы, расчете страховых взносов, а также своевременно напомнят о необходимости уплаты налогов и сдачи отчетности по заработной плате, налогам и страховым взносам

Как начисляются налоги на зарплату и в каком размере - об этом стоит знать каждому. Как и то, в каких случаях можно получить «налоговый вычет», т.е. уменьшить их сумму. Не каждый работодатель или бухгалтер готов подсказать вам, что нужно сделать, чтобы получать такой вычет…

Итак, налог с зарплаты по действующему российскому законодательству обязан платить каждый работающий гражданин в размере 13%. И чем выше зарплата, тем выше сумма налога. Такая норма установлена для пополнения государственного бюджета, именно такой порядок установлен во всех цивилизованных и развитых странах мира.

Как снизить налог: законные методы

Но существует ряд обстоятельств, при которых гражданин может рассчитывать на снижение взимаемой с него суммы. Все они прописаны в законе и называются Для сотрудников, оформленных по договорам гражданско-правовым, - «профессиональный» вычет. Остальные виды вычетов (имущественный) имеют косвенное отношение к право на данный вычет имеют только работающие граждане.

Обычные вычеты могут предоставляться в размере 400, 500, 600 и 3000 руб. На первый вычет могут претендовать все сотрудники до тех пор, пока доход с начала года в совокупности не превысит 20 тыс. руб. (например, в первые 2 месяца календарного года). На второй только Герои СССР или РФ и другие (ст. 218). На 600 рублей вычета имеют право сотрудники с детьми (на 2-их детей - 1200 руб., на 3-их 1800 руб. и т.д.) и только до того момента, когда их доход с начала года не превысит 40 тыс. руб. И самый большой вычет предоставляется инвалидам войны, а также пострадавшим от чернобыльской катастрофы.

Налоги на зарплату начисляются каждый месяц, и если работник имеет право на обычные вычеты, то НДФЛ каждый раз начисляется в меньшей сумме. Сначала рассчитывается зарплата, например, 6 тыс. руб. Затем с суммы зарплаты отнимается налоговый вычет, например обычный в 400 руб. И только тогда с полученной суммы (5600 руб.) рассчитывается 13-типроцентный налог. Он составит 728 руб. Каждый месяц такая сумма будет вычитаться из зарплаты до тех пор, пока сумма зарплат с начала года не превысят 20 тысяч. После этого сумма налога без вычетов составит 780 руб.

Чтобы получать вычет, сотрудник сам должен написать заявление о предоставлении ему С заявлением надо предоставить необходимые документы (на вычет в 600 рублей - свидетельство о рождении ребёнка). При оформлении трудового договора в середине отчётного календарного года следует предоставить в бухгалтерию справку с места предыдущей работы (если доход уже превысил 20 тыс. руб, вычет не полагается).

Заявление можно написать только на один из положенных вычетов и лучше выбрать максимальный из них. Например, если вам положено 400 руб. вычета, но вы являетесь ветераном войны, пишите заявление на 3000 руб. и предоставьте соответствующий документ. Если вы родитель (опекун, отчим или мачеха) и содержите ребёнка (детей), вы имеете право и на 400 руб. вычета и на 600 руб. за каждого ребёнка не старше 18 (или не старше 24 лет, если он учиться на очном отделении). Если ребёнок признан инвалидом или в случае смерти супруга, а также одиноким родителям, опекунам и усыновившим ребёнка сумма вычета предоставляется в двойном размере, но только тому родителю, на чьём иждивении находится ребёнок.

Работник не может претендовать на вычет на другой работе, «по совместительству», если на основной работе уже предоставляется вычет. И наоборот. Другими словами, налоговый вычет может предоставлять только один работодатель. Если имеет место быть в той же организации, где и основная работа, на доход от дополнительной ставки вычет распространяется.

Как снизить налог: незаконные методы

Имеет место быть не законный, но по-прежнему распространенный способ снижения налогов, не смотря на ужесточение законодательных норм, - это «серая» (трудоустройство за низкую зарплату, которая дополняется крупными ежемесячными выплатами наличных, нигде не фиксируемых) и «чёрная» зарплаты (без официального трудоустройства).

С каких выплат налог не взимается

Налоги на зарплату начисляются в соответствии с 23-ей главой Налогового кодекса России. Содержание главы устанавливает разницу между трудовым договором и гражданско-правовым. В последнем случае налог на доходы физического лица не взимается.

Существуют также начисления на зарплату, с которых налоги высчитывать нельзя (ст. 217): с вознаграждений и единовременных выплат (денежные суммы, начисленные с зарплатой, например, на похороны сотрудника или приобретение лекарств), в том числе компенсации путёвок в санаторий для работника и членов его семьи. Например, если зарплата состоит из оклада и процентных выплат, например, за высокие продажи - сумма налога окажется ниже, чем, если бы зарплата составлялась иначе (с более высоким окладом и небольшими премиями). Такова практика в крупных фирмах. Поскольку такой подход выгоден и руководителю и подчиненным.

Однако с надбавок, премий и прочих доплат 13% высчитываются.

Все виды служебных компенсаций, подарков на сумму более 4 т. руб. налогом облагаются. Причём 13% берутся от суммы свыше 4-х тысяч руб. Например, если стоимость подарка составляет 10 тысяч, то налог составит 13% от 6 тыс. руб.

Наказание работодателю

Все налоги на зарплату отображаются в отчётности бухгалтера. Каждый работник имеет право ознакомиться с ними, затребовав справку 2-НДФЛ.

За нарушение норм Налогового кодекса в России предусмотрены (Уголовным кодексом) и административная, и даже уголовная ответственность (статьи 198 и 199 УК). Например, в соответствии с 123 статьёй НК, если налоги на зарплату не перечислены в бюджет, с работодателя взыскивается штраф (20% от суммы, которую следовало перечислить).

Самым важным аспектом в деятельности бухгалтеров фирм и предприятий является начисление жалования сотрудников. Всем работникам надлежит точно в срок получать правильно насчитанную заработную плату. Ведь от этого зависит и отношение коллеги к своему делу, и добротность выполненной работы. Вряд ли кому-то понравится, если бухгалтер вычтет из зарплаты большую сумму налога, чем положено из-за невнимательности. Как же проверить, правильно ли удержан НДФЛ или нет?

Налог — это % от зарплаты, который взимают с дохода физлица и перечисляют в местный бюджет города. В основном эта ставка равна 13%. Рассчитать налог довольно таки просто. К примеру, з/п сотрудника 8000 рублей. Чтобы узнать, сумму вычета, надо 8000 разделить на 100 и умножить на 13, либо сразу — умножить на 0,13. Получится 1040 рублей — это и есть удержание (налог) из заработной платы.

После приведенных расчётов вы и сами без труда сможете узнать свой налог на зарплату. Все считается быстро и просто, особенно если под рукой есть калькулятор.

Для поддержания успешной финансовой деятельности государства граждане данного государства уплачивают в его пользу различные взносы. Львиную долю этих взносов составляют разнообразные налоги.

В связи с недавними изменениями в налоговом законодательстве многих работников стал волновать вопрос, какой налог с зарплаты они платят.

Итак, какие налоги платят с зарплаты?

Основным является подоходный налог или налог на доходы физических лиц (НДФЛ). Это 13% вашего совокупного дохода за вычетом документально подтвержденных расходов.

Существуют виды доходов, где налоговая ставка НДФЛ повышается, например, в случае выигрыша в лотерею более 4000 руб. он будет 35% (выиграли 5000 руб. - получили 3250), или уменьшается, например, в случае получения доходов по дивидентам он будет составлять 9%.

Этот налог уплачивает работник из начисленной заработной платы. Однако, это далеко не все.

Какими еще налогами облагается зарплата?

Также, из расчета суммы заработной платы работника уже работодатель выплачивает в бюджет следующие взносы:

- в Пенсионный фонд (так называемое обязательное страхование). Взнос составляет 26% от з/п.

- в Фонд Социального страхования составляет 2,9% от з/п.

- В зависимости от вида деятельности в Фонд Социального страхования также идет взнос на страхование от несчастных случаев на производстве и профзаболеваний. Здесь все зависит от так называемого класса профессионального риска. Определить, к какой категории относится плательщик, поможет Классификация классов профессионального риска, утвежденная приказом Минздравсоцразвития России № 857 (см. Классификации видов экономической деятельности по классам профессионального риска). Взнос может быть от 0,2% з/п и выше.

- в Федеральный Фонд медицинского страхования, взнос в размере 3,1%.

- в Территориальный Фонд медицинского страхования, составляет 2%.

Таким образом, ни много, ни мало, работадатель из расчета нашей зарплаты платит (ну, или, по крайне мере, должны) около 34% + 13% подоходного налога.

Считается, что данные суммы идут в бюджет государства для поддержания его нормального существования - содержания государственных структур, больниц, школ, поддержания безопасности и пр.

Какая зарплата не облагается налогом?

Вопрос не совсем корректный. В данном случае мы говорим скорее о доходах. Список доходов, которые не облагаются подоходным налогов, достаточно велик. Это, например:

- Государственные пособия (напр., по беременности и родам, по безработице);

- Пенсии;

- Алименты;

- Стипендии;

- Вознаграждения за донорскую кровь;

- Доходы от сбора и сдачи ягод, грибов, растений;

- Доходы охотников-любителей и пр., и пр.

- Спагетти с чесноком и острым перцем

- К чему снится Снежная Лавина?

- Толкование сна мозоли в сонниках

- Гадание Таро: беременность - онлайн

- Коктейль «Куба Либре» — лучшие рецепты приготовления

- Вина из слив в домашних условиях

- Толкования Густава Миллера

- По эротическому соннику Даниловой

- Простое варенье из абрикосов без косточек на зиму — густое и очень вкусное

- Увидеть во сне рыжие волосы у себя

- Рецепты приготовления кабачков со вкусом груздей на зиму

- Рецепт: Песочное печенье с джемом - домашнее со сладкой начинкой

- Заправка для борща на зиму, очень вкусные рецепты из свеклы Заготовка для зеленого борща на зиму рецепт

- Ром с соком – беспроигрышный вариант Ром с апельсиновым соком название

- Как приготовить рыбу кижуч

- Слоеный салат «Печенкин Салат печенкин с куриной

- Пошаговый рецепт с фото и видео Рецепт пряников медовых для рисования

- Мороженое шоколадное: рецепт и фото

- Постный чечевичный суп с грибами

- Диетические блюда из творога с указанием калорий