Заполнение формы 2 отчет о прибылях и убытках при усн. Как составить отчет по упрощенной форме. Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Справочно: Отчет о прибылях и убытках именуется Отчетом о финансовых результатах…

Отчет о прибылях и убытках именуется Отчетом о финансовых результатах согласно ч. 1 ст. 14 Закона N 402-ФЗ (по данному вопросу см. также Информацию Минфина России N ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»). В связи с этим в данном материале используются наименования — Отчет о финансовых результатах и Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах.

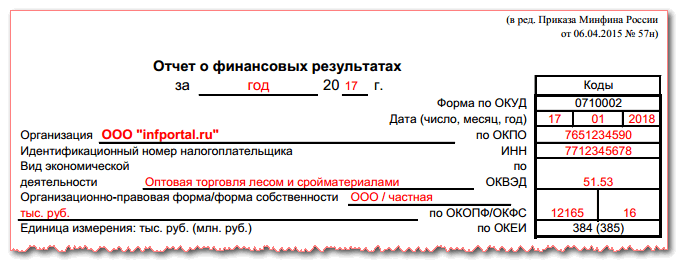

Форма Отчета о финансовых результатах, которая может применяться организациями — субъектами малого предпринимательства, утверждена п. 6.1 Приказа Минфина России от 02.07.2010 N 66н и приведена в Приложении N 5 к этому Приказу. Выглядит данная форма следующим образом (с учетом кодов строк, приведенных в Приложении N 4 к Приказу N 66н <*>).

| Наименование показателя | Код | За 20__ г. | За 20__ г. |

| Выручка | 2110 | ||

| Расходы по обычной деятельности | <*> | () | () |

| Проценты к уплате | 2330 | () | () |

| Прочие доходы | <*> | ||

| Прочие расходы | 2350 | () | () |

| Налоги на прибыль (доходы) | <*> | () | () |

| Чистая прибыль (убыток) | 2400 |

———————————

<*> Код строки указывается по показателю, имеющему наибольший удельный вес в составе укрупненного показателя (абз. 2 п. 5 Приказа Минфина России N 66н).

По каждой из строк Отчета о финансовых результатах приводятся показатели за отчетный период и аналогичный период предыдущего года (п. 10 ПБУ 4/99, примечания 1, 2 в Приложении N 5 к Приказу N 66н).

3.6.2.1. Строка 2110 «Выручка»

По данной строке Отчета о финансовых результатах организации — субъекты малого предпринимательства отражают информацию о выручке (доходах по обычным видам деятельности), полученной организацией (п. 18 ПБУ 9/99, п. 27 ПБУ 2/2008).

Величина выручки указывается без учета НДС и акцизов (п. 3 ПБУ 9/99, примечание 7 в Приложении N 5 к Приказу N 66н). Что касается вывозных таможенных пошлин, уплачиваемых организацией в связи с перемещением товаров через таможенную границу, то согласно разъяснениям Минфина России, содержащимся в Письме от 09.01.2013 N 07-02-18/01, эти обязательные платежи не уменьшают выручку, отражаемую в Отчете о финансовых результатах.

Внимание!

Субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, вправе признавать выручку по мере поступления денежных средств от покупателей (заказчиков) при соблюдении условий, определенных в пп. «а», «б», «в», «д» п. 12 ПБУ 9/99, а также могут не применять ПБУ 2/2008 (п. 12 ПБУ 9/99, п. 2.1 ПБУ 2/2008).

Порядок заполнения данной строки субъектами малого предпринимательства не отличается от общеустановленного порядка заполнения строки 2110 «Выручка» Отчета о финансовых результатах, форма которого приведена в Приложении N 1 к Приказу Минфина России N 66н. При этом субъекты малого предпринимательства вправе не детализировать данный показатель (пп. «а» п. 6 Приказа Минфина России N 66н).

О том, что признается выручкой и какие данные бухгалтерского учета используются при заполнении строки 2110 «Выручка», см. разд. 3.2.1.

Пример заполнения строки 2110 «Выручка» см. в разд. 3.2.1.3.

3.6.2.2. Строка «Расходы по обычной деятельности»

По этой строке Отчета о финансовых результатах организации — субъекты малого предпринимательства отражают величину признанных расходов по обычным видам деятельности, формирующих финансовый результат отчетного периода (п. п. 5, 7, 9 ПБУ 10/99). Данный показатель включает (примечание 8 в Приложении N 5 к Приказу N 66н):

— себестоимость продаж;

— коммерческие расходы;

— управленческие расходы.

О том, что относится к расходам по обычным видам деятельности, подробнее см.:

— разд. 3.2.2.1 «Какие расходы формируют себестоимость проданных товаров, продукции, работ, услуг»;

— разд. 3.2.4.1 «Какие расходы включаются в состав коммерческих»;

— разд. 3.2.5.1 «Какие расходы являются управленческими».

Внимание!

Если организацией — субъектом малого предпринимательства (за исключением эмитентов публично размещаемых ценных бумаг) выручка от продажи продукции и товаров признается не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, а после поступления оплаты, то и расходы признаются после погашения задолженности (п. 18 ПБУ 10/99).

3.6.2.2.1. Какие данные бухучета используются при заполнении строки «Расходы по обычной деятельности»

Значение показателя строки «Расходы по обычной деятельности» (за отчетный период) определяется на основании данных о суммарном за отчетный период дебетовом обороте по счету 90, субсчет 90-2 «Себестоимость продаж», в корреспонденции со счетами 20, 23, 26, 29, 40, 41, 43, 44 и др. Рассматриваемый показатель указывается в круглых скобках.

Показатель данной строки за аналогичный отчетный период предыдущего года переносится из Отчета о финансовых результатах за тот отчетный период.

Справочно:

Субъекты малого предпринимательства (кроме эмитентов публично размещаемых ценных бумаг) могут не производить ретроспективный пересчет сравнительных показателей бухгалтерской отчетности. Эти организации вправе отражать последствия изменения учетной политики перспективно, за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету (п. 15.1 ПБУ 1/2008). Таким образом, сравнительные показатели (показатели за предыдущие годы), отражаемые в бухгалтерской отчетности этих организаций, обязательному пересчету в связи с изменением учетной политики не подлежат.

Ретроспективный пересчет сравнительных показателей бухгалтерской отчетности не производится субъектами малого предпринимательства (кроме эмитентов публично размещаемых ценных бумаг) и в случае исправления ошибок прошлых лет, выявленных после утверждения бухгалтерской отчетности за отчетный год, в котором совершены ошибки (п. п. 9, 14 ПБУ 22/2010).

Строке «Расходы по обычной деятельности» присваивается код 2120, 2210 или 2220 в зависимости от того, какая составляющая данного показателя имеет наибольший удельный вес — себестоимость продаж, коммерческие расходы или управленческие расходы.

3.6.2.2.2. Пример заполнения строки «Расходы по обычной деятельности»

ПРИМЕР 31

Показатели по субсчету 90-2 счета 90 в бухгалтерском учете:

Решение

Показатель строки «Расходы по обычной деятельности» составляет:

за 2014 г. — 79 220 тыс. руб.;

за 2013 г. — 87 966 тыс. руб.

Наибольший удельный вес в составе показателя имеет величина себестоимости продаж ((79 219 990 руб. — 860 342 руб. — 6 345 970 руб.) / 79 219 990 руб. x 100% = 91%). Поэтому строке «Расходы по обычной деятельности» присваивается код 2120.

Фрагмент Отчета о финансовых результатах в примере 31 будет выглядеть следующим образом.

3.6.2.3. Строка 2330 «Проценты к уплате»

По данной строке организации — субъекты малого предпринимательства отражают величину прочих расходов организации в виде начисленных к уплате процентов (п. 23 ПБУ 4/99, п. 17 ПБУ 15/2008).

Внимание!

Субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, вправе признавать прочими расходами все расходы по займам, включая те, которые непосредственно связаны с приобретением, сооружением и (или) изготовлением инвестиционного актива (п. 7 ПБУ 15/2008).

Если организация — субъект малого предпринимательства признает выручку после поступления оплаты, а расходы после погашения задолженности на основании п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99 соответственно, то и проценты по заемным обязательствам такая организация включает в прочие расходы после их фактической уплаты.

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ).

Порядок заполнения данной строки субъектами малого предпринимательства не отличается от общеустановленного порядка заполнения строки 2330 «Проценты к уплате» Отчета о финансовых результатах, форма которого приведена в Приложении N 1 к Приказу Минфина России N 66н.

О том, что относится к процентам к уплате и какие данные бухгалтерского учета используются при заполнении строки 2330 «Проценты к уплате», см. разд. 3.2.9.

Пример заполнения строки 2330 «Проценты к уплате» см. в разд. 3.2.9.3.

3.6.2.4. Строка «Прочие доходы»

По данной строке отражается информация о прочих доходах организации (п. 18 ПБУ 9/99). Поскольку форма Отчета о финансовых результатах для организаций — субъектов малого предпринимательства не содержит отдельных строк для отражения сумм доходов от участия в других организациях и процентов к получению, данные суммы могут быть включены в показатель строки «Прочие доходы».

О том, что относится к прочим доходам организации (включая доходы от участия в других организациях и проценты к получению), см.:

— разд. 3.2.7.1 «Что относится к доходам от участия в других организациях»;

— разд. 3.2.8.1 «Что относится к процентам к получению»;

— разд. 3.2.10.1 «Что относится к прочим доходам организации».

3.6.2.4.1. Какие данные бухучета используются при заполнении строки «Прочие доходы»

Величина показателя «Прочие доходы» за отчетный период определяется на основании данных о суммарном за этот период кредитовом обороте по субсчету 91-1 «Прочие доходы» счета 91 за минусом дебетового оборота по субсчету 91-2 «Прочие расходы» счета 91 в части НДС, акцизов и иных аналогичных обязательных платежей.

Прочие доходы могут показываться в Отчете о финансовых результатах за минусом расходов, относящихся к этим доходам, если (п. 18.2 ПБУ 9/99, п. 21.2 ПБУ 10/99, п. 34 ПБУ 4/99):

1) правила бухгалтерского учета предусматривают или не запрещают такое отражение доходов;

Показатель строки «Прочие доходы» за аналогичный отчетный период предыдущего года переносится из Отчета о финансовых результатах за тот отчетный период.

Справочно: Субъекты малого предпринимательства могут не производить ретроспективный пересчет сравнительных показателей бухгалтерской отчетности…

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ).

Строке «Прочие доходы» присваивается код 2310, 2320 или 2340 в зависимости от того, какая составляющая данного показателя имеет наибольший удельный вес — доходы от участия в иных организациях, проценты к получению или иные прочие расходы.

3.6.2.4.2. Пример заполнения строки «Прочие доходы»

ПРИМЕР 32

Показатели по субсчетам 91-1 и 91-2 счета 91 в бухгалтерском учете (включая аналитические счета учета доходов от участия в уставных капиталах других организаций, процентов к получению, процентов к уплате):

| Сумма | |

| 1 | 2 |

|

|

10 249 280 |

| 250 000 | |

| 280 635 | |

| 900 000 | |

| 1 770 000 | |

| 826 000 | |

| 450 000 | |

| 5 460 000 | |

| 1.8. Проценты к получению | 281 160 |

| 1.9. Иные прочие доходы | 31 485 |

|

|

6 347 314 |

| 680 000 | |

| 346 120 | |

| 1 800 000 | |

| 1 250 000 | |

| 550 000 | |

| 260 000 | |

| 600 000 | |

| 2.8. Иные прочие расходы | 465 194 |

| 270 000 | |

| 126 000 |

Фрагмент Отчета о финансовых результатах за 2013 г.

Решение

Вариант 1. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы развернуто.

Сумма прочих доходов за вычетом НДС составляет:

за 2014 г. — 9853 тыс. руб. (10 249 280 руб. — 270 000 руб. — 126 000 руб.);

за 2013 г. — 11 368 тыс. руб.

Наибольший удельный вес в показателе строки «Прочие доходы» за отчетный период приходится на доходы от участия в других организациях (5460 тыс. руб. / 9853 тыс. руб. x 100% = 55%). Поэтому строке присваивается код 2310.

Вариант 2. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы свернуто.

Шаг первый.

Определим сальдо прочих доходов и расходов за 2014 г., которые показываются в Отчете о финансовых результатах свернуто:

Шаг второй.

Определим показатель строки «Прочие доходы».

Сумма прочих доходов составляет:

за 2014 г. — 6873 тыс. руб. (250 000 руб. + 150 000 руб. + 250 000 руб. + 450 000 руб. + 5 460 000 руб. + 281 160 руб. + 31 485 руб.);

за 2013 г. — 8966 тыс. руб.

Наибольший удельный вес в показателе строки «Прочие доходы» за отчетный период приходится на доходы от участия в других организациях (5460 тыс. руб. / 6873 тыс. руб. x 100% = 79%). Поэтому строке присваивается код 2310.

Фрагмент Отчета о финансовых результатах в примере 32 будет выглядеть следующим образом.

3.6.2.5. Строка 2350 «Прочие расходы»

По данной строке отражается информация о прочих расходах организации, кроме процентов к уплате (п. 21 ПБУ 10/99).

О том, какие расходы организации относятся к прочим, см. разд. 3.2.11.1.

Внимание!

Организации — субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, признающие выручку не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, расходы также признают после погашения задолженности (абз. 2 п. 18 ПБУ 10/99).

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ).

3.6.2.5.1. Какие данные бухучета используются при заполнении строки 2350 «Прочие расходы»

Показатель этой строки за отчетный период определяется на основании данных о суммарном за этот период дебетовом обороте по субсчету 91-2 «Прочие расходы» счета 91 (за исключением аналитических счетов учета процентов к уплате и учета НДС, акцизов и иных аналогичных обязательных платежей). Величина прочих расходов указывается в Отчете о финансовых результатах в круглых скобках.

Прочие расходы могут не показываться в Отчете о финансовых результатах развернуто по отношению к соответствующим доходам, если (п. 21.2 ПБУ 10/99, п. 18.2 ПБУ 9/99, п. 34 ПБУ 4/99):

1) правила бухгалтерского учета предусматривают или не запрещают такое отражение расходов;

2) доходы и связанные с ними расходы, возникающие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности, не являются существенными для характеристики финансового положения организации.

Вариант 1. Если организация суммы прочих доходов и прочих расходов отражает развернуто, то:

———————————

<*> За исключением процентов к уплате, а также НДС, акцизов и иных аналогичных обязательных платежей, отраженных на субсчете 91-2.

Вариант 2. Если организация суммы прочих доходов и расходов отражает свернуто, то:

———————————

<**> За исключением процентов к уплате.

Показатель строки 2350 «Прочие расходы» (за аналогичный отчетный период предыдущего года) переносится из Отчета о финансовых результатах за этот отчетный период предыдущего года.

3.6.2.5.2. Пример заполнения строки 2350 «Прочие расходы»

ПРИМЕР 33

Воспользуемся условиями примера 32, дополнив их данными по строке 2350 «Прочие расходы» Отчета о финансовых результатах за 2013 г.

Показатели по субсчетам 91-1 и 91-2 счета 91 в бухгалтерском учете (за исключением аналитических счетов учета процентов к получению, процентов к уплате, доходов от участия в уставных капиталах других организаций):

| Оборот за отчетный период (2014 г.) | Сумма |

| 1 | 2 |

|

10 249 280 |

| 1.1. Доходы в виде штрафов, пеней, неустоек за нарушение условий договоров, а также сумм, полученных в возмещение убытков (ущерба) | 250 000 |

| 1.2. Положительные курсовые разницы | 280 635 |

| 1.3. Корректировка оценочных резервов | 900 000 |

| 1.4. Доходы от продажи внеоборотных активов | 1 770 000 |

| 1.5. Доходы от предоставления имущества в аренду | 826 000 |

| 1.6. Активы, полученные безвозмездно | 450 000 |

| 1.7. Доходы от участия в уставных капиталах других организаций | 5 460 000 |

| 1.8. Проценты к получению | 281 160 |

| 1.9. Иные прочие доходы | 31 485 |

|

6 347 314 |

| 2.1. Расходы в виде штрафов, пеней, неустоек за нарушение условий договоров, а также сумм, выплачиваемых в возмещение убытков (ущерба) | 680 000 |

| 2.2. Отрицательные курсовые разницы | 346 120 |

| 2.3. Отчисления в оценочные резервы | 1 800 000 |

| 2.4. Расходы, связанные с продажей внеоборотных активов | 1 250 000 |

| 2.5. Расходы, связанные с предоставлением имущества в аренду | 550 000 |

| 2.6. Убыток прошлых лет, выявленный в отчетном году (несущественная ошибка) | 260 000 |

| 2.7. Ущерб, причиненный организации (при отсутствии виновных лиц) | 600 000 |

| 2.8. Иные прочие расходы | 465 194 |

| 2.9. Аналитический счет учета НДС с сумм дохода от продажи внеоборотных активов | 270 000 |

| 2.10. Аналитический счет учета НДС с арендной платы | 126 000 |

Фрагмент Отчета о финансовых результатах за 2013 г.

Вариант 1. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы развернуто.

Вариант 2. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы свернуто.

Решение

Вариант 1. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы развернуто.

за 2014 г. — 5951 тыс. руб. (6 347 314 руб. — 270 000 руб. — 126 000 руб.);

за 2013 г. — 5826 тыс. руб.

Вариант 2. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы свернуто.

Шаг первый.

Определим сальдо прочих доходов и расходов, которые показываются в Отчете о финансовых результатах свернуто:

— доходы (за вычетом НДС) и расходы от сдачи имущества в аренду — 150 000 руб. (826 000 руб. — 126 000 руб. — 550 000 руб.);

— доходы (за вычетом НДС) и расходы, связанные с продажей внеоборотных активов, — 250 000 руб. (1 770 000 руб. — 270 000 руб. — 1 250 000 руб.);

— положительные и отрицательные курсовые разницы — (-65 485) руб. (280 635 руб. — 346 120 руб.);

— суммы созданных оценочных резервов (с учетом корректировок) — (-900 000) руб. (900 000 руб. — 1 800 000 руб.).

Шаг второй.

Определим показатель строки 2350 «Прочие расходы».

Сумма прочих расходов составляет:

за 2014 г. — 2971 тыс. руб. (680 000 руб. + 65 485 руб. + 900 000 руб. + 260 000 руб. + 600 000 руб. + 465 194 руб.);

за 2013 г. — 3425 тыс. руб.

Фрагмент Отчета о финансовых результатах в примере 33 будет выглядеть следующим образом.

3.6.2.6. Строка «Налоги на прибыль (доходы)»

По данной строке организации — субъекты малого предпринимательства отражают суммы начисленных за отчетный период:

— налога на прибыль организаций <*>.

Справочно: Организации — субъекты малого предпринимательства вправе не применять ПБУ 18/02…

Организации — субъекты малого предпринимательства вправе не применять Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02. Если организация использует данное право, то в ее бухгалтерском учете не признаются условный расход по налогу на прибыль, постоянные и временные разницы, постоянные и отложенные налоговые активы и обязательства.

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ);

— единого налога на вмененный доход (ЕНВД);

— налога, уплачиваемого при применении упрощенной системы налогообложения (УСН);

— единого сельскохозяйственного налога (ЕСХН);

— налога на игорный бизнес.

———————————

<*> Если организация — субъект малого предпринимательства применяет ПБУ 18/02, то вместо суммы налога на прибыль, начисленного за отчетный период, такая организация включает в показатель строки «Налоги на прибыль (доходы)» текущий налог на прибыль, очищенный от влияния изменения отложенных налоговых обязательств и активов (примечание 9 в Приложении N 5 к Приказу N 66н). Иначе данная составляющая показателя рассматриваемой строки может быть определена как сумма условного расхода (условного дохода) по налогу на прибыль, скорректированная на суммы постоянных налоговых обязательств и активов (п. п. 21, 22 ПБУ 18/02).

Такими организациями в показатель строки «Налоги на прибыль (доходы)» помимо перечисленного выше включаются:

— сумма списанных в дебет счета 99 «Прибыли и убытки» отложенных налоговых активов (п. 17 ПБУ 18/02, Инструкция по применению Плана счетов);

— сумма списанных в кредит счета 99 отложенных налоговых обязательств (п. 18 ПБУ 18/02, Инструкция по применению Плана счетов);

— разницы, возникшие в результате пересчета отложенных налоговых активов и отложенных налоговых обязательств в связи с изменением налоговой ставки по налогу на прибыль организаций (абз. 4 п. 14, абз. 3 п. 15 ПБУ 18/02).

Поскольку в форме Отчета о финансовых результатах для субъектов малого предпринимательства строка «Чистая прибыль (убыток)» следует непосредственно за строкой «Налоги на прибыль (доходы)» и иные показатели между этими строками не предусмотрены, в показатель строки «Налоги на прибыль (доходы)» могут включаться также:

— штрафные санкции, уплачиваемые организациями за нарушения налогового и иного законодательства (п. 83 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, Инструкция по применению Плана счетов, Письмо Минфина России от 15.02.2006 N 07-05-06/31);

— доначисления (суммы к уменьшению) по налогу на прибыль за предыдущие налоговые периоды (п. п. 9, 14 ПБУ 22/2010, п. 22 ПБУ 18/02, Письма Минфина России от 23.08.2004 N 07-05-14/219, от 10.12.2004 N 07-05-14/328).

Строке «Налоги на прибыль (доходы)» присваивается код 2410 или 2460 <**> в зависимости от того, какая составляющая данного показателя имеет наибольший удельный вес — налог на прибыль организаций за отчетный период или иное (налоги, уплачиваемые в связи с применением специальных налоговых режимов, налог на игорный бизнес, доначисления по налогу на прибыль за предыдущие годы).

———————————

<**> Если организация применяет ПБУ 18/02, то рассматриваемой строке может быть также присвоен код 2430 или 2450 в случае, когда среди составляющих ее показателя наибольшее значение имеет абсолютная величина изменения отложенных налоговых обязательств или отложенных налоговых активов соответственно.

3.6.2.6.1. Какие данные бухучета используются при заполнении строки «Налоги на прибыль (доходы)»

Значение показателя по строке «Налоги на прибыль (доходы)» за отчетный период определяется на основе данных аналитического учета по счету 99 в части перечисленных выше налогов и платежей <*>.

———————————

<*> Если организация — субъект малого предпринимательства применяет ПБУ 18/02, то при определении показателя строки «Налоги на прибыль (доходы)» учитываются также дебетовый и кредитовый обороты по счету 99 в корреспонденции со счетами 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» соответственно.

Если в части перечисленных выше операций дебетовый оборот по счету 99 превышает кредитовый, то показатель по строке «Налоги на прибыль (доходы)» приводится в круглых скобках.

Показатель строки «Налоги на прибыль (доходы)» за аналогичный отчетный период предыдущего года переносится из Отчета о финансовых результатах за этот отчетный период.

Справочно: Субъекты малого предпринимательства могут не производить ретроспективный пересчет сравнительных показателей бухгалтерской отчетности…

Субъекты малого предпринимательства (кроме эмитентов публично размещаемых ценных бумаг) могут не производить ретроспективный пересчет сравнительных показателей бухгалтерской отчетности. Эти организации вправе не пересчитывать сравнительные показатели, отражаемые в бухгалтерской отчетности, как при изменениях учетной политики (за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету), так и в случае исправления ошибок прошлых лет, выявленных после утверждения бухгалтерской отчетности за отчетный год, в котором совершены ошибки (п. 15.1 ПБУ 1/2008, п. п. 9, 14 ПБУ 22/2010).

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ).

3.6.2.6.2. Пример заполнения строки «Налоги на прибыль (доходы)»

ПРИМЕР 34

Организация — субъект малого предпринимательства не применяет ПБУ 18/02, уплачивает ЕНВД по одному из видов деятельности, по остальным видам деятельности применяет общую систему налогообложения.

Обороты по счету 99 в корреспонденции со счетом 68 в бухгалтерском учете:

| Оборот за отчетный период (2014 г.) | Сумма |

| 1 | 2 |

|

1 292 647 |

|

366 403 |

|

632 234 |

|

135 000 |

Фрагмент Отчета о финансовых результатах за 2013 г.

Решение

Показатель строки «Налоги на прибыль (доходы)» составляет:

за 2014 г. — 1693 тыс. руб. (1 292 647 руб. — 366 403 руб. + 632 234 руб. + 135 000 руб.);

за 2013 г. — 1395 руб.

Наибольший удельный вес в показателе строки за отчетный период приходится на налог на прибыль, начисленный за отчетный период (1 292 647 руб. / (1 292 647 руб. — 366 403 руб. + 632 234 руб. + 135 000 руб.) x 100% = 76%). Поэтому строке присваивается код 2410.

Фрагмент Отчета о финансовых результатах в примере 34 будет выглядеть следующим образом.

3.6.2.7. Строка 2400 «Чистая прибыль (убыток)»

По данной строке организации — субъекты малого предпринимательства отражают информацию о чистой прибыли (убытке), полученной за отчетный период и за аналогичный отчетный период предыдущего года (п. 23 ПБУ 4/99).

3.6.2.7.1. Какие данные бухучета используются при заполнении строки 2400 «Чистая прибыль (убыток)»

При составлении промежуточной бухгалтерской отчетности величина чистой прибыли (чистого убытка) отчетного периода определяется как сальдо счета 99 «Прибыли и убытки» на конец отчетного периода (Инструкция по применению Плана счетов). Кредитовое сальдо по счету 99 соответствует чистой прибыли, а дебетовое сальдо по счету 99 — чистому убытку (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, Инструкция по применению Плана счетов).

При составлении годовой бухгалтерской отчетности сумма чистой прибыли (убытка) отчетного года равна обороту по счету 99 в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» (Инструкция по применению Плана счетов).

Величина чистой прибыли (убытка) по данным бухгалтерского учета должна совпадать с величиной чистой прибыли (убытка), определенной расчетным путем на основании показателей Отчета о финансовых результатах.

Полученный убыток показывается в Отчете о финансовых результатах в круглых скобках.

Показатель строки 2400 «Чистая прибыль (убыток)» за аналогичный отчетный период предыдущего года переносится из Отчета о финансовых результатах за этот отчетный период предыдущего года.

Справочно: Субъекты малого предпринимательства могут не производить ретроспективный пересчет сравнительных показателей бухгалтерской отчетности…

Субъекты малого предпринимательства (кроме эмитентов публично размещаемых ценных бумаг) могут не производить ретроспективный пересчет сравнительных показателей бухгалтерской отчетности. Эти организации вправе не пересчитывать сравнительные показатели, отражаемые в бухгалтерской отчетности, как при изменениях учетной политики (за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету), так и в случае исправления ошибок прошлых лет, выявленных после утверждения бухгалтерской отчетности за отчетный год, в котором совершены ошибки (п. 15.1 ПБУ 1/2008, п. п. 9, 14 ПБУ 22/2010).

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ).

3.6.2.7.2. Пример заполнения строки 2400 «Чистая прибыль (убыток)»

ПРИМЕР 35

Показатели по счету 99 в бухгалтерском учете:

Показатели Отчета о финансовых результатах за отчетный период (2014 г.).

тыс. руб.

| Показатель | По графе «За 2014 г. « | По графе «За 2013 г. « |

| 1 | 2 | 3 |

|

87 341 | 98 972 |

|

(79 220) | (87 966) |

|

(607) | (372) |

|

6873 | 8966 |

|

(2971) | (3425) |

|

(1693) | (1395) |

Решение

Величина чистой прибыли организации за 2014 г. по данным бухгалтерского учета составляет 9723 тыс. руб.

Величина чистой прибыли по данным Отчета о финансовых результатах составляет:

за 2014 г. — 9723 тыс. руб. (87 341 тыс. руб. — 79 220 тыс. руб. — 607 тыс. руб. + 6873 тыс. руб. — 2971 тыс. руб. — 1693 тыс. руб.);

за 2013 г. — 14 780 тыс. руб. (98 972 тыс. руб. — 87 966 тыс. руб. — 372 тыс. руб. + 8966 тыс. руб. — 3425 тыс. руб. — 1395 тыс. руб.).

Фрагмент Отчета о финансовых результатах в примере 35 будет выглядеть следующим образом.

См. образец заполнения Отчета о финансовых результатах субъекта малого предпринимательства.

Бухгалтерская отчетность включает в себя несколько форм, одной из которых является отчет о финансовых результатах форма 2. Однако, именно при помощи ее можно проследить полученные в процессе деятельности доходы, понесенные расходы и итоговый результат - прибыль либо убыток. Данный отчет нужно составлять на основании данных бухучета для госорганов, собственников компании и прочих учреждений.

Закон определяет, что каждый хозяйственный субъект, являющийся юридическим лицом, должен осуществлять ведение бухучета в полном объеме.

При этом никакие исключения по применяемой системе исчисления налогов либо организационной форме не предусматриваются.

А комплект бухгалтерской отчетности, в которую включается и отчет о финансовых результатах должен обязательно подаваться фирмой в налоговую службу и статистику.

Кроме этого, в обязательном порядке этот отчет должны формировать коллегии адвокатов и некоммерческие организации.

Закон освобождает от обязательного составления этого бланка только тех, кто занимается деятельностью в качестве индивидуального предпринимателя, а также подразделения, открытые в России иностранными компаниями. Они могут сами формировать данные отчеты и подавать их в госорганы в добровольной форме.

Раньше составлять и подавать отчеты не нужно было компаниям, которые применяют в качестве системы расчета налогов УСН.

Внимание! Кроме этого, фирма может иметь статус субъекта малого бизнеса. В этом случае отчеты все равно необходимо оформлять и отправлять в госорганы, но делать это разрешено в упрощенном виде.

Пользуясь этой льготой, необходимо будет составлять по упрощенным формам как бухгалтерский баланс форма 1, так и отчет о финансовых результатах форма 2.

Какую форму использовать — упрощенную или полную

Если организация не соответствует установленным критериям малого бизнеса, то использовать упрощенные формы она не имеет права. В этой ситуации необходимо оформлять и баланс, и отчет о прибылях и убытках в их полной версии.

Компании, которые могут заполнять упрощенную форму, определены в действующем законе «О бухучете», к ним отнесены:

- Фирмы, которые получили статус малого бизнеса;

- Компании, осуществляющие некоммерческую деятельность;

- Фирмы, участвующие в разработках и исследованиях согласно положениям о центре Сколково.

Таким образом, только указанные субъекты наделяются правом использовать упрощенные формы отчетов.

Однако, исходя из реальных обстоятельств деятельности и особенностей работы компаний они могут выбирать, в том числе отказаться от простых форм и оформлять полные. При этом свой выбор им обязательно нужно закрепить в учетной политике.

Внимание! Существуют исключения, при которых заполнять отчетность по упрощенным формам, даже если соблюдаются требования законов, недопустимо.

К ним можно отнести:

- Компании, отчетность которых, согласно действующим законам, подпадает под обязательный аудит;

- Фирмы, которые являются жилищными либо жилищно-строительными кооперативами;

- Потребительские кредитные кооперативы;

- Фирмы, производящие микрофинансирование;

- Государственные организации;

- Государственные партии, а также их региональные представительства;

- Адвокатские бюро, палаты, юридические консультации;

- Нотариусы;

- Некоммерческие фирмы.

Сроки сдачи отчета

Пакет бухгалтерской отчетности состоит из баланса форма 1, отчет о финансовых результатах форма 2 и других форм. Всех их нужно направлять в налоговую инспекцию и Росстат не позднее 31 марта года, который идет за годом построения отчета. Эта дата действует только для этих госструктур и при предоставлении годового отчета.

Для статистики, при наступлении указанных в законе условий, также может потребоваться сдача аудиторского заключения, подтверждающего правильность сведений годовой отчетности. Это необходимо сделать в срок 10 дней с момента опубликования данного заключения аудиторской компанией, однако не позднее 31 декабря года, идущего за годом построения этих отчетов.

Помимо ФНС и Статистики, отчетность также может быть предоставлена другим органам, а также публиковаться в свободном доступе. Это может происходить из-за особенностей деятельности, которую ведет юрлицо. Например, если фирм занимается туристической деятельностью, то она обязана в срок 3 месяца с момента утверждения годового отчета, предоставить его также в Ростуризм.

Если компания встала на учет после 1 октября, то действующее законодательство определяет для них иной срок предоставления бухгалтерской отчетности впервые. Они могут сделать это первый раз до 31 марта второго идущего после года составления отчета.

Например, ООО «Гарс» было зарегистрировано 23 октября 2017 года. Первый раз бухгалтерскую отчетность они будут подавать до 31 марта 2019 года, и в ней будет отражен весь период деятельности, начиная с открытия.

Внимание! Фирмы на общих основаниях должны составлять бухгалтерскую отчетность ежегодно. Однако, в отдельных ситуациях баланс и отчет о финансовых результатах форма 2 могут также оформляться помесячно и поквартально.

Такая отчетность носит название промежуточной. Как правило, ее предоставляют собственникам и руководителям компаний для оценки ситуации и принятия решений, кредитным учреждениям при оформлении получения денежных средств и т.д.

Куда предоставляется

Закон устанавливает, что пакет бухгалтерской отчетности, в который также включен бланк окуд 0710002 отчет о прибылях и убытках, сдается:

- Для налогового органа - по месту регистрации организации. Если у фирмы есть отдельные подразделения и филиалы, то бухгалтерскую отчетность по своему расположению они не подают. Сведения по ним включаются в общую сводную отчетность головной организации, которая отправляет ее по своему расположению.

- Органы Росстата - необходимо отправлять в те же сроки, что и в ФНС. Если это не сделать, к компании и ответственным лицам будут применяться штрафы.

- Учредителям, владельцам компании - они должны произвести утверждение отчетности;

- Иным органам, если это прямо указано в действующем законодательстве.

Если производится заключение крупного контракта на поставку или оказание услуг, то стороны могут попросить друг друга предоставить комплект бухгалтерской отчетности.

Однако это производится только по обоюдному согласию, и администрация компании имеет право отказать в этом. Но такой отказ в настоящее время несущественен, поскольку существует множество сервисов, которые могут произвести проверку контрагента по ИНН либо ОГРН.

Внимание! Очень часто отчетность запрашивают банковские учреждения, при рассмотрении ими заявок на предоставление кредита. Особенно если ООО или ИП берет .

Способы предоставления

Отчет о прибылях и убытках форма 2 можно передать в госорганы следующими способами:

- Лично прийти в госорган, либо уполномочить на это доверенное лицо, и сдать отчетность на бумажном носителе. При этом предоставлять необходимо два экземпляра - на одном будет поставлена отметка о приеме. Иногда также требуется предоставление файла в электронном виде на флэш-носителе. Такой способ подачи доступен для фирм с численностью до 100 человек.

- Отправить почтовым отправлением либо курьерской службой. При отправке Почтой России письмо должно быть ценным, а также содержать опись документов, которые в него вложены.

- При помощи сети интернет через спецоператора связи, программу сдачи отчетности либо сайт ФНС. Для этого способа подачи требуется наличие .

Отчет о финансовых результатах форма 2 скачать бланк

Скачать в формате Word.

Скачать бланк бесплатно (без кодов строк) в формате Excel.

Скачать (с кодами строк) в формате Excel.

Скачать в формате Excel.

В формате PDF.

Как заполнить отчет о прибылях и убытках форма 2: полная версия

При заполнении отчета о прибылях и убытках форма по окуд 0710002 нужно придерживаться определенной последовательности действий.

Титульная часть

Под названием отчета нужно написать период, за который он оформляется.

Затем в правой таблице указывается дата составления.

Затем в правой таблице указывается дата составления.

Ниже в графе записывается полное либо короткое наименование компании, а в таблице справа - присвоенный ей код по справочнику ОКПО. Здесь же строкой ниже - код ИНН.

В следующей графе необходимо словами написать основной вид деятельности компании, а в правой таблице - его цифровое обозначение согласно ОКВЭД2.

Следующим шагом записывается, в каких единицах измерения составляется отчет - тысячах руб., либо миллионах.

Отчет построен в виде большой таблицы, где по строкам указаны необходимые показатели финансовой деятельности, а столбцы представляют собой показатели отчетного периода времени и предыдущих. Таким образом производится сопоставление данных за несколько периодов деятельности.

Таблица на лицевом листе

Строка 2110

представляет собой доход, который был получен за отчетный период по всем видам деятельности. Эти сведения необходимо взять из кредитового оборота по счету 90 субсчет «Доходы». Из данной цифры необходимо убрать сумму полученного налога НДС.

Строка 2110

представляет собой доход, который был получен за отчетный период по всем видам деятельности. Эти сведения необходимо взять из кредитового оборота по счету 90 субсчет «Доходы». Из данной цифры необходимо убрать сумму полученного налога НДС.

Следом идут строки, в которых общую сумму доходов можно разложить по отдельным видам деятельности. Малые предприятия могут не производить данную расшифровку.

Строка 2120 представляет собой расходы, которые предприятие понесло при изготовлении продукции либо оказании работ, услуг. Для этой строки нужно взять оборот по счету 90, субсчет «Расходы».

Внимание! В зависимости от метода определения себестоимости, который применяется в бухучете, в сумму могут также включаться управленческие расходы. Однако, если это не сделано, то необходимо данный показатель отразить далее отдельно по строке 2220 .

Если это необходимо, то в последующих строках можно сделать расшифровку всех расходов в зависимости от направлений деятельности.

Строка 2100 представляет собой валовую прибыль либо убыток. Для расчета этого показателя нужно из значения строки 2110 отнять значение строки 2120 .

Строка 2210 содержит расходы, которые предприятие произвело в связи с продажей своих товаров, услуг - рекламу, доставку товаров, упаковку и т. д.

Строка 2200 представляет собой общую прибыль либо убыток от продаж. Она рассчитывается так: от строки 2100 необходимо отнять показатели строк 2210 и 2220 .

Строка 2310 содержит доходы организации в виде дивидендов от участия в других юрлицах, а также прочие поступления в компанию как учредителю.

Строка 2320 содержит информацию о суммах начисленных процентов на предоставленные компанией займы.

Строка 2330 отражает сведения о размере процентов, которые организация должна уплатить за пользование привлеченными заемными средствами.

Строка 2340 содержит информацию о выручке от неосновных видов деятельности - к примеру, за продажу материалов, основных средств и т. д.

В строке 2350 должны отражаться сведения о произведенных расходах по неосновным поступлениям - например, продажа либо выбытие основных средств.

В строку 2300 записывается прибыль компании до обложения ее налогом. Для этого необходимо сложить показатели по строкам 2200 , 2310 и 2340 , после чего вычесть из результата данные строк 2330 и 2350 .

В строку 2410 записывается сумма налога на прибыль. Ее необходимо указать на основании заполненной налоговой декларации (к примеру, на прибыль).

В строке 2421 нужно отразить значение постоянного налогового обязательства либо актива, которые оказали влияние на прибыль в отчетном году.

В строках 2430 и 2450 надо указать расхождения между сведениями о доходах и расходах по бухгалтерскому и налоговому учетах, которые являются временными, поскольку их принятие к учету будет осуществляться в различные периоды.

При этом в строку 2430 нужно записать сумму налога, которая в будущем его увеличит, а в строку 2450 - которая его уменьшит.

В строку 2460 записываются показатели, которые оказывают влияние на прибыль либо убыток, однако не нашли отражение в предыдущих графах отчета. К примеру, сюда относятся штрафы, торговый сбор и прочее.

Внимание! Сумма по этой графе может быть как положительной, если оборот по дебету счета 99 больше, чем по кредиту, и отрицательной - если наоборот.

Строка 2400 показывает чистую прибыль. Для его расчета нужно от показателя строки 2300 отнять показатель строки 2410, после чего произвести его корректировку на строки 2430 , 2450 и 2460 .

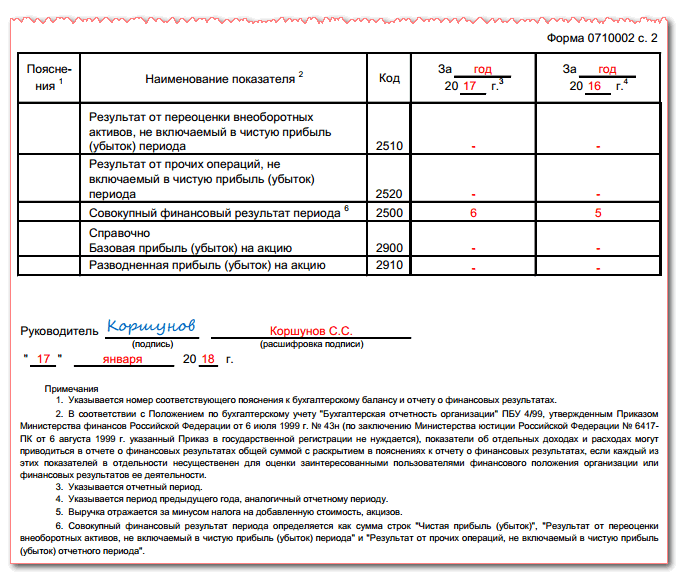

Таблица на обороте

Строка 2510

отражает изменение стоимости имущества компании при проведении переоценки.

Строка 2510

отражает изменение стоимости имущества компании при проведении переоценки.

В строку 2520 нужно отнести прочие результаты, которые не оказали влияние на определение чистой прибыли. Это могут быть, к примеру, существенные ошибки предыдущего года, которые были определены только после утверждения отчетности за текущий отчетный год.

Строка 2500 показывает совокупный результат. Для его получения нужно результат строки 2400 скорректировать на показатели строк 2510 и 2520 .

Строки 2900 и 2910 заполняются для справки, и включают в себя информацию о базовом и разводненном доходе либо убытке на одну акцию.

В конце документы должен быть подписан руководителем и проставлена дата его подписания.

Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Отчет о прибылях и убытках в определенных условиях может составляться в упрощенной форме. Главное ее отличие от стандартного вида данного отчета, в том что она включает намного меньше показателей, которые характерны для большинства субъектов бизнеса.

Связано также это с тем, что предприятия, формирующие отчетность по данному типу, не имеют специализированных показателей, отраженных в полной форме, например, доходы от участия в деятельности других организаций.

В упрощенную форму отчета о прибылях включается:

- Выручка организации (стр. 2000 ).

- Расходы компании по основным направления деятельности.

- Проценты, перечисляемые фирмой за пользование средств заемщиков и кредиторов (стр. 2330).

- Прочие доходы.

- Прочие расходы (стр. 2350).

- Налог на прибыль. Здесь он отражается уже со всеми учтенными отложенными и постоянными налоговыми активами и обязательствами.

- Чистая прибыль (стр. 2400).

Внимание! При этом существующий алгоритм расчета значений строк отчета о прибылях и убытках в полной форме действует и для упрощенной, поэтому он не должен вызвать затруднения для бухгалтера.

Распространенные ошибки при заполнении формы 2 бухгалтерского баланса

Основные ошибки при заполнении формы 2 баланса:

- Большинство неточностей и ошибок при составлении отчета о прибылях и убытках у бухгалтеров возникает из-за арифметических вычислений по установленному законодательством алгоритму. В связи с этим рекомендуется при подготовке отчетности использовать специализированные комплексы и сервисы, в которых при подстановке необходимых значений остальные строки вычисляются автоматически.

- Наиболее часто при заполнении формы №2 встречается ошибка, суть которой заключается в том, что бухгалтер вместо выручки за минусом начисленного НДС подставляет в соответствующую графу всю сумму поступлений о покупателей и заказчиков.

- Положения по бухучету и налоговое законодательство предполагает деление доходов компании по группам. В связи с этим в отчете доходы компании показываются в нескольких строках.

- Довольно часто бухгалтера неправильно идентифицируют суммы поступлений, признаваемых доходами, и поэтому ошибаются при указании этих сумм в отчете о прибылях и убытках. Например, доходы от участия в других компаниях или проценты к получению могут включаться в строку «Прочие доходы», когда структурой отчета для них предусмотрены отдельные строки.

- Многие специалисты забывают учитывать нормы Положения по бухучету «Учет налога по прибыли», и опускают отражение в отчете отклонений между налоговым и бух учетом по определению прибыли.

- Отчет о прибылях предусматривает справочный раздел, в котором показатели нужно вносить для уточнения отдельных статей в форме №2. Нужно помнить, что если указывать в полном объеме всю необходимую информацию.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

В состав бухгалтерской отчетности входит такой бланк, как отчет о финансовых результатах форма 2. В отличие от баланса он отражает динамические показатели, такие как доход, расход, полученную в результате хозяйственной деятельности прибыль. Данный регистр формируется на основании сведений бухучета, и запрашивается часто собственниками, при оформлении кредитов, а также компетентными органами.

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

При этом никаких исключений не делается и не учитываются организационная форма предприятия, используемая система налогообложения и т. д. Бухгалтерская отчетность, а в ее составе и отчет о финансовых результатах, должны направляться в органы Ростата и ИНФС в обязательном порядке.

Организации некоммерческой сферы и коллегии адвокатов также должны представлять отчет о прибылях и убытках форма 2, так как этот бланк обязателен к заполнению всеми субъектами.

Освобождены от такой обязанности только граждане, которые в качестве организационно-правовой формы. Такое же право существует и у подразделений иностранных компаний. Отчетность все эти субъекты могут составлять и направлять в органы на добровольной основе. Ранее отчетность не надо было составлять и сдавать в соответствующие органы только применяющим УСН компаниям.

Фирма может относится к предприятиям малого бизнеса. В этом случае положениями законов для подобных компаний предусмотрен упрощенный порядок формирования отчетности.

Внимание! Даже, если использовать данную льготу, фирма должна составлять и сдавать бухгалтерские формы отчетности, но в упрощенном виде. Компании обязаны помнить, что этот состав отчетности включает в себя и отчет о финансовых результатах форму 2 и .

Какую форму использовать – упрощенную или полную

Предприятие, не соответствующее критериям отнесения к малому бизнесу, должно сдавать бухгалтерский баланс форма 1 и отчет о финансовых результатах форма 2 в полном объеме по предусмотренным бланкам отчетности.

Организации, имеющие право использовать упрощенные отчеты, определяются законодательством «О бухучете», к ним относятся:

- Компании, отнесенные к малому бизнесу.

- Организации некоммерческой сферы.

- Участники проектов исследования, разработок по законодательству о Сколково.

Только эти субъекта дано право составлять бухгалтерскую упрощенную отчетность. Они самостоятельно на основании сложившихся обстоятельств и особенностей предприятия могу принимать решение о применении форм отчетности. Данное решение они должны закрепить в учетной политике компании.

Однако, использование упрощенной отчетности недопустимо для таких хозяйствующих субъектов как:

- Фирмы, отчетность которых должна обязательно проверяться обязательным аудитом. Они определяются соответствующим законодательством.

- Компании, относящихся к жилищным и жилищно-строительным кооперативам.

- Кредитные потребительские кооперативы.

- Микрофинансовые компании.

- Государственным организациям.

- Партии и их отделения в регионах.

- Коллегии адвокатов, адвокатскими бюро, адвокатскими палатами, юридическими консультациям.

- Нотариусам.

- Предприятиям некоммерческой сферы.

Сроки сдачи отчета

Бухгалтерская отчетность, включающая в себя бухгалтерский баланс форма 1, отчет о финансовых результатах форма 2 и т.д., должна направлять в налоговые органы и Росстат не позднее 31 марта последующего года. Данное временное ограничение существует только для выше перечисленных органов.

Однако, для статистики возможно при наступлении определенных событий потребуется приложить к стандартному пакету еще и аудиторское заключение в отношении составленного годового отчета. Компания должна сдать его в Росстат в течение десяти дней с момента издания заключения аудиторами, но не позднее 31 декабря последующего после отчетного года.

Кроме того, отчетность может подавать и в другие компетентные органы, а также публиковаться в силу особенностей осуществляемого вида деятельности в соответствии с нормами законодательства. К примеру, компании, являющиеся туроператорами, должны представлять формы бухотчета в Ростуризм в течение трех месяцев с момента ее утверждения.

Нормами права устанавливается иной порядок представления отчетности для оформленных с 1 октября компаний. Они могут воспользоваться правом и сдавать отчетность не до 31 марта последующего года, а через год.

Например, ООО «Рассвет» было зарегистрировано в ИФНС 23 октября. По решению руководства годовой отчет фирма сдаст до 31 марта 2019 года, включив сведения за весь данный период деятельности в один отчет.

Внимание! Компании должны оформлять отчетность ежегодно. Отчетность, особенно отчет о финансовых результатах форма 2, может представляться кроме как за год, еще и помесячно или поквартально.

Как правило, в этом случае ее получателями выступают собственники, которые используют ее для принятия управленческих решений, кредитные учреждения для оформления займов и кредитов и т. д. Такая бухгалтерская отчетность называется промежуточной.

Куда предоставляется

Законами устанавливается, что бухгалтерская отчетность и входящий в ее состав бланк окуд 0710002 отчет о прибылях и убытках, сдаются:

- В соответствующие налоговые органы - подавать ее нужно по месту регистрации. В связи с этим, если у субъекта существуют обособленные подразделения, он не должен направлять свои отчеты в ИФНС. Их сведения включаются в консолидированные отчет головной компании, которая сдает его по своему юридическому адресу.

- В территориальные органы Росстата - направлять отчетность необходимо в обязательном порядке, если компания не хочет, чтобы применили к ней штрафы в достаточно крупных размерах.

- Владельцам и учредителям фирмы - отчет за год должен ими утверждаться.

- Иным государственным органам, если это напрямую указано в федеральных законах.

При заключении крупных контрактов партнеры могут в подтверждение благонадежности и финансовой состоятельности запросить у контрагентов бухгалтерскую отчетность.

Руководство может принять решение предоставить ее или отказать. Однако, оно должно понимать, что эти данные можно получить, воспользовавшись специальными программами или сервисами проверки партнеров.

Внимание! Также довольно часто формы отчетности запрашиваются банками и иными кредитными организациями при получении компанией различных кредитов. Например, если необходимо получить .

Способы предоставления

Отчет о финансовых результатах форма 2, входящий в годовой отчет, можно отправить в компетентные органы используя следующие способы:

- Прийти в учреждения и сдать бухгалтерскую отчетность ответственному лицу лично на бумажном носителе в двух экземплярах. Иногда могут попросить еще предоставить ее электронный файл. Данный способ не доступен для компаний, с числом работников более ста человек.

- Отправить ценным письмом через почтовые отделения или курьерскую службу. Почта запросит в обязательном порядке опись данного письма.

- С помощью электронного документооборота можно сдать годовой отчетность во все указанные органы, если есть . С этой целью может использоваться специализированная программа, сайт налоговых органов и т.д.

Бланк и образец заполнения отчета о финансовых результатах по форме 2

2017 скачать бесплатно в формате Word.

Скачать 2017 в формате Excel.

Скачать в формате Excel.

Скачать в формате Excel.

Cкачать бесплатно в формате Pdf.

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220 .

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210 .

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220 .

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330 ,2350 .

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 - уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410 , к которой прибавляются (вычитаются) строки 2430 , 2450 , 2460 .

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 - прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520 .

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Упрощенная форма по окуд 0710002 отличается от основной, тем что в табличной части у нее значительно снижено число отражаемых показателей деятельности.

В ней указываются:

- Выручка предприятия (строка 2000).

- Расходы фирмы по обычным направления деятельности.

- Проценты, уплачиваемые компанией за использование заемными средствами (строка 2330).

- Прочие доходы.

- Прочие расходы (2350).

- Налоги на прибыль с учетом всех отложенных и постоянных активов и обязательств.

- Чистая прибыль (2400).

Внимание! Показатели считаются в аналогичном порядке, как и при стандартном отчете. Просто, как правило, у организаций, применяющих данную форму, все иные сведения отсутствуют.

Распространенные ошибки при заполнении формы 2 бухгалтерского баланса

Многие ошибки при заполнении данной формы вызваны арифметическими неточностями. Поэтому заполняя отчет, лучше всего использовать специализированные комплексы, которые все вычисления производят автоматически.

При заполнении чаще всего допускают следующие ошибки:

- Довольно часто при заполнении показателя «Выручка» бухгалтеры забывают из дохода исключить сумму начисленного НДС.

- Также распространенной ошибкой является распределение доходов по видам без учета Положения по бухучету. Некоторые специалисты могут включать проценты или доходы от участия в других организациях в состав прочих доходов.

- При определении текущего налога надо учитывать ПБУ «Учет расчетов по налогу на прибыль», что многие не делают на практике.

- Также нужно производить расшифровку некоторых показателей отчетности, которые приводятся в самом конце форме в виде справки. Специалисты довольно часто игнорируют этот момент.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

"Упрощенка", 2014, N 1

У организаций, ведущих учет по упрощенной системе налогообложения, годовая бухгалтерская отчетность состоит из двух форм - баланса и формы N 2 "Отчет о финансовых результатах" (далее - отчет). Форма N 2 является наиболее сложным документом, поскольку показатели, которые в нее нужно вписывать, не вытекают автоматически из остатков по счетам бухгалтерского учета, как это происходит в случае с балансом.

В данной статье мы расскажем, где "упрощенцам" брать цифровые значения для заполнения формы N 2 , и рассмотрим несколько конкретных вопросов, без ответов на которые заполнить отчет не получится.

Ведь многие "упрощенцы" будут в этом году сдавать бухгалтерскую отчетность впервые. А эта статья как раз вам поможет разобраться в нюансах.

Вопрос N 1. По какой форме составлять отчет

Прежде чем приступить к составлению формы N 2, определитесь, какой бланк вы будете использовать. Напомним, "упрощенцы", являясь субъектами малого предпринимательства, имеют право выбора: заполнять полный отчет или сокращенный . Оба варианта формы приведены в Приложениях к Приказу Минфина России от 02.07.2010 N 66н "О формах бухгалтерской отчетности организаций" (далее - Приказ N 66н).

Суть вопроса. В отчете по упрощенной форме показатели укрупнены. Это значит, что в одну строку нужно записывать сумму нескольких показателей, которые в отчете по обычной форме разносятся по отдельным строкам. Соответственно, если вы разобрались с нюансами заполнения отчета по обычной форме , упрощенную заполнить не составит труда.

Логично, что если вы, заполняя баланс, используете сокращенную форму , такую же выбирайте и для отчета о финансовых результатах. И наоборот. Поскольку баланс и форма N 2 - это взаимосвязанные документы, степень раскрытия информации в них должна быть однородной.

На наш взгляд, отчет по общепринятой форме является более информативным. И далее в статье мы будем говорить о том, какие заполнять строки именно этого бланка (форма содержится в Приложении N 1 к Приказу N 66н). А поскольку упрощенный отчет (его форма содержится в Приложении N 5 к Приказу N 66н) состоит из тех же показателей, только укрупненных, вам не составит труда заполнить упрощенный отчет, если разберетесь с обычным.

Вопрос N 2. Где брать числовые данные

Как мы уже упоминали, показатели для заполнения формы N 2 не являются остатками по счетам бухучета на конец года. В большинстве случаев в отчет нужно вписывать дебетовый оборот по конкретному счету (или субсчету) либо сумму оборотов по нескольким счетам, не имеющим остатка на конец года. Поэтому далее мы будем рассматривать каждую строку отчета , поясняя, откуда брать информацию. И для каждой строки будем указывать код, установленный в Приложении N 4 к Приказу N 66н.

Коды строк отчета, оформляемого по обычной форме , приведены в Приложении N 4 к Приказу N 66н. При заполнении упрощенной формы отчета используются те же числовые коды для соответствующих строк, однако с учетом следующего нюанса. В упрощенном отчете показатели укрупнены, и в одну строку вы можете заносить сумму нескольких показателей, код для этой строки нужно выбирать тот, который соответствует наибольшему показателю. Такое правило установлено п. 5 Приказа N 66н. Например, в упрощенном отчете нет строк "Себестоимость продаж", "Коммерческие расходы" и "Управленческие расходы". Все эти величины нужно показывать суммированно по одной строке "Расходы по обычной деятельности". Кода именно для этой строки в Приложении N 4 к Приказу N 66н нет. Но он и не требуется. Так как по строке "Расходы по обычной деятельности" вам нужно будет указать либо код себестоимости, либо коммерческих, либо управленческих расходов - в зависимости от того, какой вид трат у вас имеет наибольшую сумму.

Единственный случай, когда в бухучете выручка фиксируется не по дате отгрузки, а по факту оплаты, - это когда вы заключили договор купли-продажи с особым порядком перехода права собственности. На основании такого договора товары (работы, услуги) считаются реализованными только после перечисления покупателем вам денег. Но для этого эти условия обязательно должны быть четко прописаны в договоре. Значит, и выручка, начисляемая в бухучете, уже является оплаченной. Но это исключение из правил, потому что во всех других ситуациях выручка в бухучете фиксируется в момент перехода права собственности независимо от денежных расчетов.

Итак, для того чтобы заполнить строку "Выручка", вам нужно взять суммарный оборот за год по кредиту счета 90, субсчет "Выручка". На нем в течение года вы учитывали выручку от реализации. Затем обнулили этот субсчет 31 декабря при реформации баланса, но до этого целый год выручка накапливалась.

Обратите внимание! Годовую бухгалтерскую отчетность вам нужно успеть подать в налоговую инспекцию не позднее трех месяцев после окончания года (пп. 5 п. 1 ст. 23 НК РФ). Соответственно, последний день сдачи отчетности - 31 марта 2014 г.

Себестоимость продаж (код 2120 ). В данный показатель включены все затраты на закупку сырья, товаров, материалов и других материальных ресурсов. То есть те расходы, которые непосредственно влияют на формирование себестоимости реализуемых товаров (услуг). В отчете вы заполняете данные об этих расходах по факту их начисления в бухучете, оплата значения не имеет. То есть в строку "Себестоимость продаж" вы переносите оборот за год по дебету счета 90, субсчет "Себестоимость продаж". Напомним, что на нем в течение года вы учитывали расходы в корреспонденции со следующими счетами:

20 "Основное производство";

23 "Вспомогательные производства";

29 "Обслуживающие производства и хозяйства";

41 "Товары";

43 "Готовая продукция";

45 "Товары отгруженные".

Заполняя данные о себестоимости, вычтите из дебетового оборота субсчета "Себестоимость продаж" коммерческие и управленческие расходы. То есть обороты в корреспонденции со счетами 44 "Расходы на продажу" и 26 "Общехозяйственные расходы". Такие операции в вашем учете отражены следующими проводками:

Дебет 90, субсчет "Себестоимость продаж", Кредит 44 "Расходы на продажу"

Отражены в составе себестоимости коммерческие расходы;

Дебет 90, субсчет "Себестоимость продаж", Кредит 26 "Общехозяйственные расходы"

Отражены в составе себестоимости управленческие расходы.

Читайте также. О том, как правильно отразить коммерческие и управленческие расходы в учетной политике, мы рассказали в журнале "Упрощенка", 2013, N 5 , с. 28.

Если вы заполняете сокращенную форму отчета, то вычитать ничего не нужно, так как дебетовый оборот по субсчету "Себестоимость продаж" полностью отражается в составе показателя "Расходы по обычной деятельности".

Обратите внимание! Все прочие доходы и расходы отражаются в бухучете "по начислению". И форма N 2 заполняется так же - "по начислению". Фактическое получение или уплата денег значения не имеет.

Прочие расходы (2350) . Сюда вы записываете начисленные пени, штрафы, неустойки по договорам, расходы на банковское обслуживание, суммы уценки активов, а также просроченную дебиторскую задолженность и другие расходы, которые не связаны с основной деятельностью фирмы. По аналогии с основными расходами прочие расходы в бухгалтерском учете относят в тот период, когда они возникли. И это не зависит от того, когда по понесенным расходам была получена выгода.

В бухгалтерском учете прочие расходы накапливались у вас весь год по дебету счета 91, субсчет "Прочие расходы". Соответственно, именно этот дебетовый оборот вы и проставляете в форму N 2 . Не забудьте при этом вычесть сумму, указанную по строке "Проценты к уплате", которую вы уже заполнили ранее.

Пример. Отражение показателей счета 91 "Прочие доходы и расходы" в отчете

Данные о прочих доходах и расходах ООО "Маруся" за 2013 г. приведены в табл. 2. В 2012 г. бухгалтерский учет организацией не велся, поэтому в соответствующем столбце стоят прочерки.

Таблица 2

Обороты ООО "Маруся" за 2013 год

|

Наименование показателя |

За 11 месяцев, руб. |

За декабрь 2013 г., руб. |

|

Проценты к получению (по займам для сотрудников) |

||

|

Проценты к уплате (по банковскому кредиту) |

||

|

Прочие доходы (от аренды имущества) |

||

|

Прочие расходы (комиссия банка) |

В 2013 г. общество не вкладывало средства в уставные капиталы других компаний.

В декабре 2013 г. по счету 91 прошли следующие суммы:

Дебет 73, субсчет "Расчеты с персоналом по прочим операциям",

Кредит 91 субсчет "Прочие доходы",

4200 руб. - начислены проценты к получению за декабрь;

Дебет 91, субсчет "Прочие расходы", Кредит 66 "Расчеты по краткосрочным кредитам и займам"

6700 руб. - начислены проценты к уплате;

Дебет 76, субсчет "Арендные обязательства", Кредит 91, субсчет "Прочие доходы",

10 000 руб. - начислена арендная плата к получению от арендаторов;

Дебет 91, субсчет "Прочие расходы", Кредит 51 "Расчетные счета"

6000 руб. - списана комиссия за услуги банка.

На основании этих данных бухгалтер заполняет форму N 2 (заполненный фрагмент отчета мы привели на этой странице):

в строке "Проценты к получению" проставляют 50 400 руб. (46 200 руб. + 4200 руб.), при этом в отчет заносится показатель, округленный до целой тысячи;

в строке "Проценты к уплате" - 80 400 руб. (73 700 руб. + 6700 руб.);

в строке "Прочие доходы" - 120 000 руб. (110 000 руб. + 10 000 руб.);

в строке "Прочие расходы" - 70 000 руб. (64 000 руб. + 6000 руб.).

┌─────────────────────────────────────────────────────────────────────────┐

│ Отчет о финансовых результатах ООО "Маруся" за 2013 год, тыс. руб. │

│ (фрагмент) │

│┌─────────────────────────────┬─────┬─────────────────┬─────────────────┐│

││Доходы от участия в других │ 2310│ - │ - ││

││организациях │ │ │ ││

││Процент к получению │ 2320│ 50 │ - ││

│├─────────────────────────────┼─────┼─────────────────┼─────────────────┤│

││Процент к уплате │ 2330│ (80) │ (-) ││

│├─────────────────────────────┼─────┼─────────────────┼─────────────────┤│

││Прочие доходы │ 2340│ 120 │ - ││

│├─────────────────────────────┼─────┼─────────────────┼─────────────────┤│

││Прочие расходы │ 2350│ (70) │ (-) ││

│└─────────────────────────────┴─────┴─────────────────┴─────────────────┘│

└─────────────────────────────────────────────────────────────────────────┘

Прибыль/убыток до налогообложения (2300) . Данный показатель характеризует эффективность всей вашей хозяйственной деятельности. При его анализе важно оценивать соотношение между доходами по основной и прочей деятельности. То есть если доля прочих доходов составляет большую часть, то деятельность компании нельзя оценивать как стабильную.

Рассчитывать показатель нужно, поскольку налоговое бремя у всех разное. Данный показатель позволяет контролирующим ведомствам вести усредненную статистику по работе компаний.

┌──────────────────┐ ┌─────────┐ ┌────────────┐ ┌─────────────┐

│ │ │ │ │ Доходы │ │ │

│ Прибыль/убыток │ = │ Прибыль │ + │ от участия │ + │ Проценты │ -

│до налогообложения│ │от продаж│ │ в других │ │ к получению │

│ │ │ │ │организациях│ │ │

└──────────────────┘ └─────────┘ └────────────┘ └─────────────┘

┌────────┐ ┌──────┐ ┌───────┐

│ │ │ │ │ │

- │Проценты│ + │Прочие│ - │ Прочие│

│к уплате│ │доходы│ │расходы│

│ │ │ │ │ │

└────────┘ └──────┘ └───────┘

Если же вы заполняете упрощенную форму отчета, то промежуточные показатели прибыли (убытка) не рассчитываются, а выводится сразу итоговый финансовый результат. Поэтому строки "Прибыль/убыток до налогообложения" в такой форме отчета нет.

Текущий налог на прибыль (2410) . В этой строке вам нужно проставить прочерки, так как у "упрощенцев" нет налога на прибыль. "Упрощенный" налог вы запишете в строке "Прочее".

Если вы заполняете упрощенную форму N 2, то в ней нет строки "Текущий налог на прибыль", зато есть строка "Налоги на прибыль (доходы)". Тогда именно в ней проставьте сумму налога по УСН, которую вы рассчитали на конец года. Обратите внимание: налог показывается независимо от того, уплачен ли он.

(2400) . Итак, мы подошли к расчету финального показателя отчета. Рассчитайте чистую прибыль (убыток), отняв из прибыли (убытка) до налогообложения начисленную сумму "упрощенного" или минимального налога.Проверить, правильно ли вы рассчитали сумму чистой прибыли (убытка), можно, сравнив полученную величину с суммой, перенесенной на счет 84 "Нераспределенная прибыль/непокрытый убыток" после реформации баланса. Цифры должны совпадать.

Если вы заполняете упрощенный отчет, для того чтобы получить чистую прибыль (убыток), просуммируйте все данные о доходах, которые получила ваша фирма и из полученной величины суммы вычтите все расходы.

Информацию "Справочно" бухгалтерам, которые работают на "упрощенке", заполнять не нужно, так как эти строки предназначены для расчетов, которые уточняют налог на прибыль.

Нюансы, требующие особого внимания. Отчет о финансовых результатах заполняется "по начислению". То есть в нем указываются начисленные доходы и расходы по правилам бухгалтерского учета. Факт оплаты значения не имеет.

При использовании упрощенных форм отчетности бухгалтер самостоятельно решает, какие коды вписывать в строки с укрупненными показателями. Потому как указать нужно код для того показателя, который имеет наибольший вес.

В форму N 2 заносится сумма того налога, который начислен к уплате по итогам года. Если вам нужно платить минимальный налог, значит, указывайте его в размере начисленной суммы.

В.В.Журавлева

Эксперт журнала "Упрощенка"

Подписано в печать

Отчет о прибылях и убытках — одна из двух основных форм бухотчетности, которые все юрлица обязаны составлять и представлять в проверяющие инстанции. Рассмотрим правила ее заполнения в 2017-2018 годах.

Что отражает отчет о прибылях и убытках

Современная, применяемая с отчетности за 2011 год форма называется отчетом о финансовых результатах (п. 1 ст. 14 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). Хотя изменения в текст приказа Минфина России от 02.07.2010 № 66н, утвердившего эту форму, в части названия были внесены только в 2015 году (приказом Минфина России от 06.04.2015 № 57н).

Это переименование, собственно, стало единственным (не считая ряда манипуляций со словом «справочно» во 2-й таблице отчета) изменением содержания формы отчета о прибылях и убытках с момента его утверждения приказом № 66н. Одновременно из подписей под ним исчезла подпись главного бухгалтера, которая не считалась обязательной уже с отчета за 2011 год.

Действовавшая ранее (для отчетности за 2006-2010 годы) аналогичная форма была введена приказом Минфина России от 22.07.2003 № 67н. Она также называлась отчетом о прибылях и убытках и как форма 2 числилась в перечне форм бухотчетности. Поскольку сущность отчета при переутверждении формы изменилась мало, ее часто продолжают называть отчетом о прибылях и убытках (или для краткости формой 2). Воспользуемся этими наименованиями и мы.

Общие итоговые цифры в отчете о прибылях и убытках за определенный период показывают, каким и из чего сложился финансовый результат организации. Эти цифры приводят в сопоставлении с аналогичным периодом как минимум 1 предшествующего года. Таким образом, отчет о прибылях и убытках дает возможность анализировать показатели не только на отчетную дату, но и в динамике.

Обязательной и предназначенной для представления в контролирующие органы (ИФНС, Росстат) является годовая отчетность. Ее неотъемлемая составная часть - форма 2, которую вместе с бухбалансом заполняют все без исключения юрлица.

Отчет, составляемый на промежуточные даты отчетного года, может понадобиться:

- экономической службе;

- руководителям;

- учредителям;

- банкам;

- инвесторам;

- контрагентам.

Как правило, его формируют по тем же принципам (нарастающим итогом с учетом данных по закрытию очередного месяца года). Однако может быть востребован и отчет, составленный за конкретный период (месяц или квартал) или включающий в себя неполный последний месяц.

Какова структура формы 2 предприятия 2017-2018 годов

Структура отчета о прибылях и убытках 2017-2018 годов соответствует действующей начиная с отчетности за 2011 год. В ней по-прежнему выделяются подлежащие заполнению:

- заголовочная часть отчета, в которой указывается период, за который он составлен, дата составления, приводятся все основные статистические коды (с их текстовой расшифровкой) и ИНН юрлица, а также порядок единицы измерения, в которой в отчет вносятся цифры;

- основная таблица, содержащая сам расчет финансового результата;

- справочная таблица;

- подпись руководителя и дата подписания.

В форме отчета о прибылях и убытках, приведенной в приказе № 66н, основная таблица состоит из 4 граф:

- пояснения, которые заполняют при наличии отклонений от предложенных формой строк или наличии в отчете цифр, требующих более подробного раскрытия;

- унифицированные наименования показателей (строки таблицы, в которых последовательно от суммы полученной выручки до учета ОНО и ОНА, влияющих на налог на прибыль, рассчитывается финрезультат работы за указанный в заголовке период);

- цифровые значения этих показателей, соответствующие отчетному периоду;

- цифровые значения этих показателей, соответствующие аналогичному периоду предшествующего года.