Пфр нулевая отчетность для работодателей

Всю отчетность за работников можно разделить на три категории:

- Отчетность в ИФНС (Налоговая служба);

- Отчетность в ПФР (Пенсионный фонд);

- Отчетность в ФСС (Фонд социального страхования).

Отчетность в ИФНС

Среднесписочная численность работников

По итогам каждого года все ИП и организации (независимо от выбранной системы налогообложения) обязаны подавать в ИФНС сведения о среднесписочной численности своих работников (СЧР).

При расчете среднесписочной численности довольно много нюансов. Так, например, в отчете не нужно учитывать внешних совместителей, а также сотрудников, работающих по договорам ГПХ (гражданско-правового характера).

Справка по форме 2-НДФЛ

Справка 2-НДФЛ составляются по каждому работнику, и сдается в ИФНС по итогам года в срок до 1 апреля . В ней необходимо отразить сведения по всем сделанным сотруднику выплатам, предоставленным налоговым вычетам и удержанным суммам подоходного налога .

Нередки случаи, когда справка 2-НДФЛ может понадобиться непосредственно и самому сотруднику, например, при оформлении кредита, устройстве на новую работу или подаче декларации 3-НДФЛ.

Расчет по форме 6-НДФЛ

Расчет 6-НДФЛ - еще один вид отчетности для работодателей. Его должны сдавать организации и ИП с работниками, начиная с 1 квартала 2016 года.

В отличие от справок 2-НДФЛ (оформление которых никто не отменял) форма 6-НДФЛ составляется не отдельно по каждому сотруднику, а по всей компании или ИП в целом.

Расчет по страховым взносам

Расчет по страховым взносам - это новый вид отчетности для всех работодателей. По нему обязаны отчитываться все организации и ИП с работниками, начиная с 1 квартала 2017 года.

Новый отчет включает в себя сведения обо всех уплаченных работодателем страховых взносах за своих сотрудников (кроме взносов на травматизм, данные по которым включаются в отчет 4-ФСС).

Отчетность в ПФР

Отчет по форме СЗВ-СТАЖ

Сведения о страховом стаже застрахованных лиц по форме СЗВ-СТАЖ - это новая форма отчетности в ПФР для работодателей. Ее необходимо сдавать за год. Первый раз данный отчет необходимо будет сдать за 2017 год, до 1 марта 2018 года.

Отчет по форме СЗВ-М

Отчет по форме СЗВ-М - это новая ежемесячная отчетность в ПФР для работодателей. Её необходимо сдавать, начиная с апреля 2016 года (в том числе за сотрудников работающим по договорам ГПХ).

Расчет по форме РСВ-1

До 2017 года по итогам каждого квартала все работодатели должны были сдавать в Пенсионный фонд расчет по форме РСВ-1. В нем необходимо было указывать сведения по начисленным и уплаченным страховым взносам за работников в ПФР и ФФОМС.

С 1 января 2017 года указанный расчет отменяется . Последний раз расчет необходимо будет сдать за 2016 год в срок до 15 февраля 2017 года в бумажной форме и до 20 февраля в электронной.

Отчетность в ФСС

По итогам каждого квартала все работодатели должны сдавать в фонд социального страхования отчет по форме 4-ФСС. На его основании фонд возмещает работодателю часть сумм страховых выплат сотруднику.

С 1 января 2017 года в указанный расчет включаются сведения только по травматизму и профзаболеваниям.

В 2017 году срок сдачи отчетности в ФСС зависит от её формы. 4-ФСС в электронной форме необходимо подавать не позднее 25-го числа месяца, следующего за отчетным кварталом, а расчет на бумажном носителе - не позднее 20 числа.

Более подробно про

Компании придется сдавать РСВ-1, даже если не было никаких выплат. Выясним, как формируется нулевая форма РСВ-1 за 4 квартал 2016 года. Образец поможет разобраться быстрее.

С расчетом РСВ-1 страхователь передает в ПФР сведения о начисленных в пользу застрахованных лиц выплатах. А как формировать отчет, когда их не было? Оказывается, все зарегистрированные страхователи обязаны отправлять в ПФР форму РСВ-1 вне зависимости от того, выплачивались какие-то суммы или нет. Только нужно заполнять все разделы отчета, а какие и как - мы сегодня и выясним.

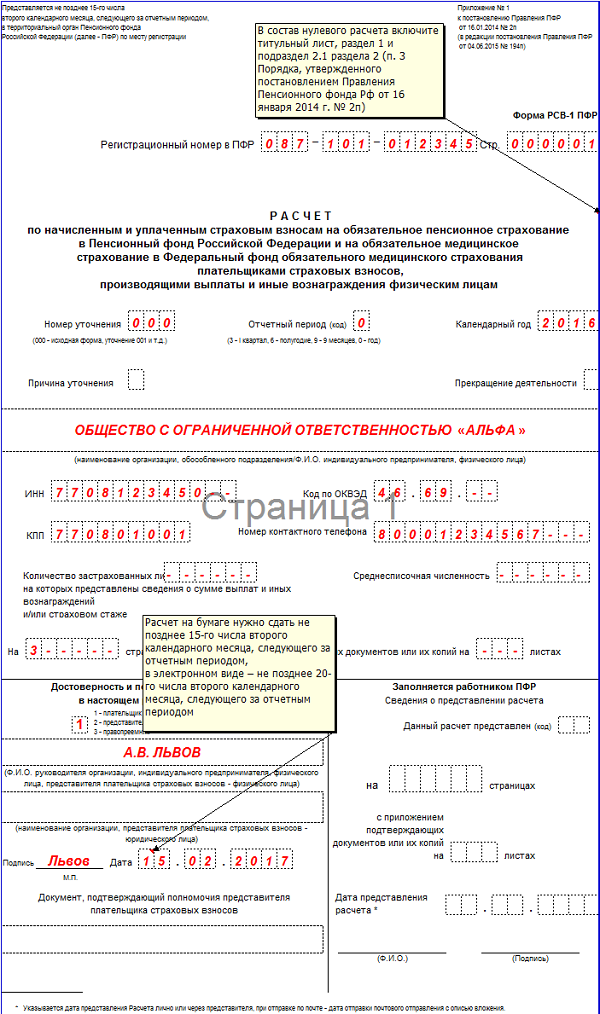

РСВ-1 за 4 квартал 2016 года: нулевая форма, образец

Посмотрите образец заполнения нулевой формы РСВ-1 за 4 квартал 2016 года, а дальше прочитайте, кто ее сдает и как заполеняет.

Какие разделы и листы обязательно заполнять в нулевой форме РСВ-1 за 4 квартал 2016 года

Правление ПФР утвердило бланк отчета РСВ-1 (постановление от 16.01.14 № 2п), его нужно взять за основу при формировании нулевой формы РСВ-1 за 4 квартал 2016 года, образец.

Этим же постановлением фонд утвердил порядок, по которому все состоящие на учете в ПФР плательщики должны сдать в нулевом отчете первый и второй разделы, а также титульный лист (п. 3 Порядка).

Сведения на титульном листе нулевой формы РСВ-1 за 4 квартал 2016 года

На титульном листе нулевой формы РСВ-1 за 4 квартал 2016 года (образец выше) нужно заполнить все поля и графы. Прежде всего, укажите номер и причину уточнения, если расчет подается не в первый раз и вносит изменения в ранее поданные сведения (п. 5.1 Порядка).

Для первичного расчета номер уточнения будет - 000. Кроме этого нужно отметить отчетный период и год, в форме РСВ-1 за 4 квартал 2016 года поставьте в соответствующей графе - 0. А еще надо внести сведения об организации, ИНН и КПП, адрес, контактную информацию и ОКВЭД (п. 5.5 – 5.9 Порядка).

Также потребуется указать количество работников (застрахованных лиц) и среднюю численность работников (п. п. 5.10, 5.11 Порядка), это два разных показателя! Средняя численность рассчитывается, как численность работников за каждый месяц отчетного периода, поделенная на количество таких месяцев (Приказ Росстата от 28.10.13 № 428).

РСВ-1 за 4 квартал 2016 года нулевая образец: какие еще разделы заполнить

Помимо титульного листа форма РСВ-1 за 4 квартал 2016 года, нулевая образец , должна состоять из раздела 1 и раздела 2. В первый раздел надо вносить данные о начисленных и уплаченных взносах.

В тех графах, где у вас отсутствуют показатели, поставьте прочерк. Обращаем внимание, что некоторые строки расчета включают в себя данные о взносах предыдущего периода (строки 110 и 130).

В разделе 2 надо показать данные о страховых взносах, рассчитанных по определенному тарифу, при отсутствии взносов, также впишите прочерк. Надо помнить, что раздел 2 заполняется отдельно на каждый тариф (п. 3 Порядка).

Почему надо передавать сведения о работниках

Обращаем внимание читателей, что ситуация, при которой в компании нет ни одного работника, невозможна. Поэтому расчет РСВ-1 за 4 квартал 2016 года, нулевой образец можно считать нулевым лишь условно.

Напоминаем, что есть разъяснение чиновников, согласно которому директор компании, будучи единственным учредителем, состоит с фирмой в трудовых отношениях (Приказ Минздравсоцразвития РФ от 08.06.10 № 428н).

Так что при наличии единственного сотрудника плательщик взносов должен подать в ПФР еще раздел 6 и подраздел 2.5.1 (п. п. 16, 29 Порядка). В разделе 6 собирается информация о работнике, его ФИО, ИНН, СНИЛС, а в подраздел 2.5.1 внесите данные о пачках документов (п. п. 16 – 17.6 Порядка).

Можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате(если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

| Куда подавать | Какая отчетность | Срок подачи |

|---|---|---|

| с 2017 года | ||

| ИФНС | Единый социальный страховой сбор(ЕССС) | I кв. - 2 мая 2017 года; II кв. - 31 июля 2017 года; III кв. - 30 октября 2017 года; IV кв. - 30 января 2018 года |

| ИФНС | 6-НДФЛ (кроме взносов ФСС на травматизм) | Ежеквартально не позднее 30-го числа следующего месяца: За 2016 год - по 1 апреля 2017 года За 3 месяца 2017 года - по 2 мая 2017 года За 6 месяцев 2017 года - по 31 июля 2017 года За 3 месяца 2017 года - по 30 октября 2017 года За 2017 год - по 2 апреля 2018 года |

| ИФНС | 2-НДФЛ (кроме взносов ФСС на травматизм) | Справка о невозможности удержания НДФЛ теперь должна быть представлена до 1 марта. Обычная 2-НДФЛ до 1 апреля. |

| ПФР | СЗВ-М | Ежемесячно, в течение 15 дней после окончания месяца |

| ПФР | Отчет о страховом стаже СЗВ-СТАЖ и ОДВ-1 | Ежегодно, не позднее 1 марта следующего года (до 1 марта 2018 года) |

| ПФР | СЗВ-ИСХ и СЗВ-КОРР | Нужны, чтобы досдать или уточнить старые сведения |

| ФСС | (ФСС НС и ПЗ) Расчет по взносам на травматизм | Ежеквартально: на бумаге ‒ не позднее 20-го числа следующего месяца, электронно ‒ не позднее 25-го числа следующего месяца |

| за 2016 год | ||

| ПФР | РСВ-1 | Не позже 15 февраля 2017 года бумажный, до 20 февраля – электронный расчет |

| ФСС | 4-ФСС | До 20 января 2017 года – бумажный, до 25 января – электронный отчет |

2016

Начиная с отчетности за сентябрь 2016 года ПФР обновил требования(формат) к сдаче СЗВ-М(письмо от 2 сентября 2016 г. № 15-26/12513). Сам бланк не менялся.

ПФР уменьшил требования и теперь ошибкой не будет неверный КПП; лишние дефисы, пробелы и точки; лишний дефис перед последними двумя цифрами в СНИЛС. Всего вместо 30 ошибок в проверяющей программе оставили 14.

| Требование | Какая ошибка возникнет, если его нарушить |

|---|---|

|

Контрольные цифры ИНН физического лица должны быть числом, подсчитанным по алгоритму формирования контрольного числа ИНН |

20 (предупреждение, но фонд примет отчет СЗВ-М) |

|

Элемент ИНН застрахованного лица должен быть заполнен |

|

|

Указывается СНИЛС, содержащийся в страховом свидетельстве |

30 (ПФР примет отчет частично, данные на сотрудника с ошибкой не примут) |

|

Указывается ФИО, содержащееся в страховом свидетельстве |

|

|

Статус ИЛС в реестре "Застрахованные лица" на дату проверяемого документа не должен быть равен значению "УПРЗ" |

|

|

Должен быть указан хотя бы один из элементов "Фамилия" или "Имя" |

|

|

Проверяемый файл должен быть корректно заполненным XML-документом |

50 (СЗВ-М не будет принята) |

|

Проверяемый файл должен соответствовать XSD-схеме |

|

|

Электронная подпись должна быть корректной |

|

|

Элемент "Регистрационный номер". Указывается номер, под которым страхователь зарегистрирован как плательщик страховых взносов, с указанием кодов региона и района по классификации, принятой в ПФР |

|

|

Идентификационный номер налогоплательщика должен быть указан в соответствии с данными ПФР |

|

|

При предоставлении сведений о застрахованных лицах с типом формы "исходная" не должно быть ранее представленных сведений с типом "исходные" за отчетный период, за который представляются сведения |

|

|

Период представления СЗВ-М должен быть не ранее апреля 2016 года |

|

|

Для всех типов форм СЗВ-М отчетный период, за который подается форма, должен быть меньше либо равен месяцу, в котором проводится проверка |

Пример(образец) заполнения СЗВ-М:

Как заполнять?

ФИО сотрудников нужно всегда вписывать полностью.

Хорошо проверьте СНИЛС, ведь за ошибку даже в 1 цифре - 500 штраф. СНИЛС обязательно должен быть записан так "123-456-789 01"(два тире и пробел в середине).

ИНН у работников указывают только при наличии у него ИНН. Если вы в справке 2-НДФЛ писали ИНН то нужно и в СЗВ-М его писать иначе штраф 500 р. Если у сотрудника нет ИНН то поле оставьте пустым(без прочерков).

Кого включать?

Включить в список нужно любых работников трудящихся по трудовым или гражданско-правовым договорам(даже если в этом месяце они не получили вознаграждения) а также - внештатников, совместителей в т.ч. внешних, декретниц, студентов, тех кто на испытательном.

Включать нужно любых работников с которыми действовал договор в течение отчетного месяца. Т.е. если работник пришёл в конце месяца или уволился в этом месяце, то его нужно включить в расчёт.

Нулевая

Нулевой СЗВ-М не может быть даже если один учредитель и больше никого - его необходимо включить в форму.

Кстати, нулевую УСН вы можете сформировать и отправить в ИФНС онлайн с . При этом сделать вы это можете абсолютно бесплатно.

Исправления

Если нужно исправить ошибку(например, неверные ФИО или ИНН или СНИЛС), то необходимо сдать две формы – отменяющую(в п.3 "отмн") и дополняющую(в п.3 "доп"). В отменяющей форме приводят только ошибочные данные. В дополняющей - записывают аналогичные данные, только верные. Эти формы подают одновременно.

Если забыли вписать работника - сдайте только дополняющий бланк(в п.3 "доп").

Если сотрудница сменила фамилию(вышла замуж, например) то вписывать нужно ту фамилию которая в СНИЛС(даже если паспорт уже успела поменять а СНИЛС старый).

Если включили работника по ошибке - сдайте только отменяющий форму(в п.3 "отмн").

До 2017 года было 2 недели на исправление ошибок. С 2017 года этот срок сократили до 5 рабочих дней.

Штраф

500 р за каждый не сданный отчет(за каждого работника).

500 р за каждую ошибку(искажение).

300 - 500 р с 2017 года штраф на директора, ИП или главбуха 15.33.2 КоАП РФ .

Как выписывают штраф?

- Если СЗВ-М не подать совсем или отчет содержит ошибки , то компанию ожидает штраф после 10-го(15-го с 2017 года) числа.

- Если после сдачи отчетности из ПФР пришёл отрицательный протокол по причине того что там нет некоторых работников , то у компании есть две недели(потом штраф) чтобы его исправить(Приказ Минздравсоцразвития России от 14 декабря 2009 г. № 987н п.41).

Сроки

6 июня крайний срок чтобы сдать отменяющую или дополняющую СЗВ-М(письмо ПФР от 4 мая 2016 г. № 04/406/1984).

Срок сдачи нового ежемесячной отчетности в ПФР - не позднее 10-го(15-го с 2017 года) числа следующего месяца. Например, первый отчет за апрель 2016 года нужно сдать к 10 мая.

Если сотрудников 25 и более - только в электронном виде .

С 1 января 2017 года если сотрудников 25 и более и предоставить отчет на бумаге - штраф 1000 рублей(часть 4 статьи 17 Закона от 1 апреля 1996 № 27-ФЗ в редакции закона 3 июля 2016 г. № 250-ФЗ).

Самому работнику

Если Вы увольняетесь до 31 мая 2016 года, то для того, чтобы Вам пересчитали пенсию, нужно подать заявление в Пенсионный Фонд. К заявлению нужно приложить копию трудовой книжки. После 31 мая 2016 года этого делать уже не нужно, так как работодатель будет сдавать новые ежемесячные отчётности, по которым пересчёт пенсии будет происходить автоматически.

Индексация пенсий отменяется, но плановое повышение на баллы всё-таки производиться будет.

Закон

Федеральный закон от 29.12.2015 N 385-ФЗ "О приостановлении действия отдельных положений законодательных актов

Закон уже вступил в силу.

Внести в Федеральный закон от 1 апреля 1996 года N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования" (Собрание законодательства Российской Федерации, 1996, N 14, ст. 1401; 2001, N 44, ст. 4149; 2003, N 1, ст. 13; 2007, N 30, ст. 3754; 2008, N 18, ст. 1942; N 30, ст. 3616; 2009, N 30, ст. 3739; N 52, ст. 6417, 6454; 2010, N 31, ст. 4196; N 50, ст. 6597; 2011, N 29, ст. 4291; N 49, ст. 7037, 7057; 2012, N 50, ст. 6966; 2013, N 52, ст. 6986; 2014, N 26, ст. 3394; N 30, ст. 4217; N 45, ст. 6155; N 49, ст. 6915) следующие изменения:

1) абзац тринадцатый статьи 1 после слова "признаются" дополнить словом "месяц,";

2) в статье 11:

а) дополнить пунктом 2.2 следующего содержания:

"2.2. Страхователь ежемесячно не позднее 10-го числа месяца, следующего за отчетным периодом - месяцем, представляет о каждом работающем у него застрахованном лице (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации о страховых взносах начисляются страховые взносы) следующие сведения:

1) страховой номер индивидуального лицевого счета;

2) фамилию, имя и отчество;

3) идентификационный номер налогоплательщика.";

б) в абзаце первом пункта 4 слова "пунктами 2 и 2.1" заменить словами "пунктами 2 - 2.2";

3) в статье 17:

а) часть третью после слов "отчетного периода," дополнить словами "который составляет более месяца и";

б) дополнить новой частью четвертой следующего содержания:

"За непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных пунктом 2.2 статьи 11 настоящего Федерального закона, к такому страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица. Взыскание указанной суммы производится органами Пенсионного фонда Российской Федерации в порядке, аналогичном порядку, установленному статьями 19 и 20 Федерального закона от 24 июля 2009 года N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".";

Программа

С помощью этого онлайн-сервиса можно формировать СЗВ-М, 4-ФСС, РСВ-1, вести налоговый учет на УСН и ЕНВД, формировать платежки и подавать любую отчетность через интернет и пр.

- Салат из огурцов на зиму «Пикантный Салат из огурцов пикантный на зиму

- Телячья вырезка в духовке

- Кукурузная крупа – что это?

- Ажурные блинчики на молоке — рецепты тонких блинов с дырочками Блины ажурные тонкие дрожжевые

- Отличается насыщенный пар

- Чем звуки отличаются от букв?

- Какой разновидности языков естественных или формальных может

- Прямоугольный параллелепипед — Гипермаркет знаний

- Рассказ о себе на английском

- Английский язык в сфере туризма Словарный запас для путешествий на английском

- Как сделать мутный бульон прозрачным

- Отстранение работника, не прошедшего в установленном порядке обязательный медицинский осмотр Отказаться от медкомиссии на работе

- Табель учета рабочего времени: расшифровка сокращений Как в табеле обозначается учебный оплачиваемый отпуск

- Какая норма продолжительности рабочего времени в неделю устанавливается данным работникам?

- Сергей михеев — железная логика (видео) последний выпуск Политолог михеев

- Евгений сатановский — последние видео Сатановский последние публикации

- Священник Игорь Затолокин

- Человек — существо духовное

- Основные ошибки заполнения

- Отчет рсв в году сроки сдачи