Подача заявления на налоговый вычет через госуслуги. Как оформить налоговый вычет онлайн

Оформить налоговый вычет — например, имущественный, граждане России могут через онлайновые каналы коммуникации. Изучим то, как они могут быть задействованы на практике.

Получить налоговый вычет онлайн (точнее, отправить в ФНС документы для его получения) российскому гражданину можно 2 основными способами:

- через сайт ФНС;

- через портал Госуслуги.

Есть, безусловно, и альтернативные методы взаимодействия в ФНС через интернет — например, с использованием специализированных систем документооборота, таких как СБИС или «Контур». Но, указанные методы, как правило, более предпочтительны для рядового гражданина, поскольку полностью бесплатны, а доступ к ним оформляется достаточно просто, без особых формальностей.

В свою очередь, если рассматривать лучший вариант из 2-х соответствующих методов, то таковым — но лишь с точки зрения налоговой отчетности, правомерно назвать задействование именно сайта ФНС. Дело в том, что пользование его опциями не требует оформления и хранения на носителе пользователя отдельной квалифицированной электронной подписи, поскольку ЭЦП для сайта ФНС хранится в облаке. На «Госуслугах» используется подпись, которая хранится у пользователя.

Поэтому, рассматривая то, как вернуть налоговый вычет онлайн, будем ориентироваться, прежде всего, на порядок действий в контексте пользования сайтом ФНС.

Изучим то, каким может быть данный порядок.

Возврат вычета через сайт ФНС: порядок действий пользователя

Важнейшее условие начала пользования сайтом ФНС — наличие у гражданина собственного аккаунта в Личном кабинете портала налоговой службы. Для того, чтобы зарегистрировать данный аккаунт, человеку нужно лично обратиться в ФНС с паспортом. Специалисты налоговой службы бесплатно создадут для заявителя доступ в Личный кабинет, выдадут логин и пароль для входа в него.

Примечательно, что активировать Личный кабинет на сайте ФНС можно с помощью аккаунта на «Госуслугах» (при условии, что у владельца данного аккаунта есть действующая электронная подпись). Если это так, то в ФНС идти не нужно (но при необходимости можно обратиться в ведомство за консультациями по активации Личного кабинета по телефону или через интернет).

Имея на руках логин и пароль от Личного кабинета, налогоплательщик для того, чтобы получить возврат НДФЛ, должен отправить в ФНС налоговую декларацию по форме 3-НДФЛ.

Для этого нужно:

- Войти в личный кабинет.

- Выбрать пункт «Налог на доходы физических лиц», затем - «Заполнить декларацию».

- Ввести требуемые персональные данные (при необходимости пользуясь подсказками на странице), сведения о доходах.

Фактически, речь идет о заполнении полного электронного аналога декларации 3-НДФЛ. Здесь нужно корректно рассчитать текущий вычет, сведения по предыдущим вычетам. Заполняемая форма позволяет в автоматическом режиме проверять расчеты на предмет ошибок, и это весьма удобная опция.

- Прикрепить к форме декларации электронные копии документов на вычет (например, договор купли-продажи квартиры, банковские чеки и т. д.).

Общий объем файлов, которые прикрепляются к форме декларации, не должен превышать 5 мегабайт. Как правило, данного показателя удается достичь, если каждый из отсканированных документов будет иметь:

- разрешение, не превышающее 300 DPI;

- величину не более 1024 на 768 пикселей;

- формат JPEG или аналогичный ему.

При необходимости картинку можно сделать черно-белой. Это не ухудшит ее читаемости, но может значительно уменьшить размер файла. Кроме того, все отсканированные документы можно отправить в ФНС архивом ZIP или RAR.

В любом случае все отправляемые документы следует предварительно просматривать на предмет читаемости.

- Отправить форму декларации и прикрепленные к ней документы, заверив их электронной подписью, которая выдается сайтом ФНС.

- Заполнить заявление на перечисление вычета.

Для этого нужно перейти в раздел «Итоги», расположенный в окне «Заполнение декларации», затем выбрать опцию «Возврат и уплата налогов», после - «Заявление». Затем нужно ввести необходимые данные и отправить документ в ФНС, заверив его электронной подписью.

Отслеживать статус документов, отправленных в ФНС, нужно в разделе «Документы налогоплательщика». Отслеживать статус проверки декларации — на странице «Статус 3-НДФЛ». При необходимости можно связаться с ФНС в целях получения дополнительных консультаций.

Стоит отметить, что в некоторых случаях налоговая служба может запрашивать представление дополнительных документов — причем, не через интернет, а в офлайне. Поэтому, для налогоплательщика важно указать в отправляемой заявке в ФНС корректные контактные данные для оперативной связи с ведомством.

Как направить декларацию через сайт «Госуслуги»?

Рассмотрев то, как заполнить 3-НДФЛ онлайн на сайте ФНС, изучим и то, как образом соответствующий документ может быть направлен в налоговую службу через «Госуслуги». Для решения данной задачи пользователю нужно:

- Оформить усиленную неквалифицированную электронную подпись в установленном порядке. Скорее всего, она будет размещена на внешнем носителе, и его нужно будет подключить к компьютеру.

- Авторизоваться на сайте «Госуслуги», используя имеющийся логин и пароль.

- Найти услугу «Подача декларации» через систему поиска.

- Установить программу «Налогоплательщик ЮЛ» с сайта ФНС.

С помощью нее нужно сформировать файловый вариант декларации 3-НДФЛ. Заполняется он по алгоритму, схожему с тем, что характеризует работу с онлайновой формой декларации на сайте ФНС.

Необходимо, сформировав декларацию с помощью указанной программы, сохранить ее в файл. Затем — сформировав заявку на отправку документа в аккаунте «Госуслуг», прикрепить данный файл к ней. После все документы отправляются в ФНС. При этом система «Госуслуг» выдаст номер запроса в налоговую службу. Его нужно будет записать для отслеживания статуса заявки.

Оформление вычета онлайн: преимущества и недостатки

Рассмотренная нами схема оформления вычета онлайн имеет как преимущества, так и недостатки.

Рассмотренная нами схема оформления вычета онлайн имеет как преимущества, так и недостатки.

К очевидным преимуществам отправки 3-НДФЛ и заявления на вычет через интернет можно отнести:

- экономию времени, во многих случаях — денежных средств налогоплательщика (например, если он живет далеко за городом, и для оформления вычета в обычном, офлайновом формате, ему бы пришлось ехать в город);

- возможность задействования автоматической проверки декларации с помощью онлайновых интерфейсов, что позволяет избежать ошибок при ее заполнении;

- удобные, во многом понятные даже неопытному пользователю интерфейсы — как на сайте ФНС, так и на «Госуслугах».

В числе минусов рассматриваемой схемы отчетности:

- необходимость, как минимум, 1 явки в ФНС для регистрации личного кабинета (но она, вместе с тем, может быть осуществлена налогоплательщиком раньше);

- необходимость в оформлении квалифицированной подписи для «Госуслуг» (и она, конечно, к моменту отправки отчетности также уже может быть на руках у гражданина);

- вероятность сбоев в получении доступа к интернету (данное обстоятельство, конечно, не имеет прямого отношения к функционированию сайтов, но все же требует рассмотрения);

- вероятность получения со стороны ФНС требования о предоставлении тех или иных документов офлайн (и это практически сводит на нет многие из указанных преимуществ схемы).

Но, так или иначе, онлайновые способы оформления вычетов можно охарактеризовать как активно набирающие популярность. Они просты в осуществлении и бесплатны для пользователя.

Наконец-то я получила налоговый вычет за обучение и смогу рассказать вам, как это делается от и до. До того, как заняться всем этим делом, мне казалось, что это темный лес и я совершенно не знала с чего начать. Читала много информации в Интернет, но эта информация на разных сайтах сильно разнилась.

Итак, кто может получить налоговый вычет за обучение?

Смотрите в цитате, это информация с сайта [ссылка]:

Социальный налоговый вычет по расходам на обучение вправе получить физическое лицо, оплатившее:

- собственное обучение любой формы обучения (дневная, вечерняя, заочная, иная) ;

- обучение своего ребенка (детей) в возрасте до 24 лет по очной форме обучения;

- обучение своего опекаемого подопечного (подопечных) в возрасте до 18 лет по очной форме обучения;

- обучение бывших своих опекаемых подопечных в возрасте до 24 лет (после прекращения над ними опеки или попечительства) по очной форме обучения;

- обучение своего брата или сестры в возрасте до 24 лет по очной форме обучения, приходящимся ему полнородными (т.е. имеющими с ним общих отца и мать) либо неполнородными (т.е. имеющими с ним только одного общего родителя).

Я буду рассказывать о получении вычета за себя, за 3 года обучения на заочном обучении .

Вычет можно получить за 3 предыдущих года обучения, не считая нынешнего года, то есть в 2016 году можно получить за 2013, 2014, 2015 г.

Получаю я вычет в Межрайонной инспекции ФНС России №5 по Республике Карелия, сама при этом нахожусь в г. СПБ.

Благодаря сайту nalog. ru это сделать можно находясь где угодно, весь документооборот происходит в электронном виде, посредством личного кабинета налогоплательщика.

Получить доступ можно тремя способами, но нам нужны два:

Первый:

С помощью логина и пароля, указанных в регистрационной карте . Получить регистрационную карту вы можете лично в любой* инспекции ФНС России, независимо от места постановки на учет. При обращении в инспекцию ФНС России по месту жительства при себе необходимо иметь документ, удостоверяющий личность. При обращении в иные инспекции ФНС России при себе необходимо иметь документ, удостоверяющий личность, и оригинал или копию свидетельства о постановке на учет физического лица (свидетельство о присвоении ИНН)/уведомления о постановке на учет.

Второй:

Мне подошел второй способ через гос.услуги ([ссылка]). Доступ к нему получить очень легко, просто придти в ближайший МФЦ (они по всему городу есть) с паспортом.

У меня доступ уже был, поэтому я с легкостью зашла в личный кабинет налогоплательщика.

ДОКУМЕНТЫ КОТОРЫЕ НАДО СОБРАТЬ:

- чеки оплаты за обучение за все года, за которые хотите получить вычет.

При утере чеков можно-

1. Обратиться в банк (но не во всех банках вам предоставят именно то, что нужно, а нужны именно платежные чеки, квитанции, другое налоговая не принимает. В одном из банков нам просто распечатали бумагу о подтверждении оплаты, это не подходит! На чеке или квитанции должны быть прописаны данные плательщика, получателя, наименование учебного заведения и так далее.

2. Налоговая сама делает запрос в ваше учебное заведение (здесь зависит от того, ответит ли заведение на этот запрос или нет)

- договор с учебным заведением,

- лицензия и свидетельство о государственной аккредитации (чаще всего, эти документы можно распечатать на сайте вашего учебного заведения.)

- справка о форме обучения (очное, заочное и так далее)

- если оплата во время обучения подорожала, необходимо как-то это подтвердить.(доп. соглашением, если такое имелось, либо выпиской из учебного заведения о стоимости обучения, где будет указанна сумма оплаты.)

- справку 2-НДФЛ с места работы за те года, за которые вы хотите получить вычет.

- получить в банке реквизиты, куда вам должны будут зачислить вычет.

Все эти документы будет необходимо отсканировать, для дальнейшей отправки в электронном виде.

В Интернете скачиваете программу для заполнения декларации (это сделать не сложно, таких программ много на разных сайтах)

Важно скачать именно за нужный год, нельзя в программе за 2015 год заполнять декларацию за 2013 или 2014. Я скачала три программы за 2013, 2014, 2015 год.

Разберем один 2013 год.

ИНСТРУКЦИЯ ПО ЗАПОЛНЕНИЮ ДЕКЛАРАЦИИ 3-НДФЛ ЗА 2013 ГОД

Открываем программу, перед вами появилось окошко:

Заполняем все как заполнено здесь, но указываем номер налоговой инспекции по месту регистрации (это то что указано в вашем паспорте).

Чтобы определить номер необходимо зайти на сайт [ссылка]

Введите там данные о месте регистрации и сервис вам выдаст номер налоговой.

Заполняем графы которые заполнены здесь, естественно свои(все, как в паспорте)

После этого переходим в третью вкладку- доходы полученые в РФ

Здесь в графе источник выплат нажимаем на зеленый крестик и вносим данные о вашей организации, там где вы работаете. Если в этом году вы продали, например машину, нажимаете снова на крестик и в вносите данные того, кому вы продавали.

После этого берем в руки 2-НДФЛ и заполняем доходы, вписываем все доходы по очереди, всё как написано в 2-НДФЛ в графе- доходы облагаемые по ставке 13%.

И вот так заполоняем долго и муторно, каждый доход, с указанием месяца, кода вычета итд

Если вы 2-НДФЛ указан- Код вычета, его тоже заполняем.

Все конечные суммы должны совпасть с 2-НДФЛ.

Доходы от продажи имущества указываем, нажав на нужный источник выплат. Если, например, автомобиль вы продали дешевле, чем купили, то необходимо указать это в расходах,чтобы вам не начистили налог в 13 %. Код вычета, как на картинке.

Нажимаем на красную галочку и в открывшемся окне указываем сумму потраченную на обучение.

Больше ничего для этого вычета заполнять не нужно.

Сохраняем все в Файле XML

Заходим в личный кабинет налогоплательщика на сайте [ссылка]

Переходим во вкладку - НАЛОГ НА ДОХОДЫ ФЛ => 3НДФЛ =>Заполнить/отправить декларацию онлайн.

В открывшимся окне нажимаем- Заполнить сформированную декларацию.

Прикрепляем наш файл, который мы делали ранее. Жмем далее и прикрепляем сканы всех документов. Отправляем неквалифицированной подписью.

После этого декларация несколько часов, а может дней будет подписываться и по завершению вы увидите:

Если вы в декларации допустили ошибки,то необходимо будет отправить еще одну, но уже с корректировкой 1, а не 0 и так далее.

С момента отправки декларации до момента завершения проверки прошло 3 месяца

Вроде бы так и должно быть по закону.

Если есть какие-либо ошибки, налоговая с вами общается по средством почты России и реже по телефону. Поэтому лучше самим периодически звонить. Если требуется отправить недостающие документы, это можно сделать через:

Если вы отправите все необходимое, то проблем быть не должно. Поэтому я рекомендую получать налоговый вычет именно такими способом.

Как и многие государственные услуги, налоговый вычет можно оформить через Единый портал Госуслуги. Это очень удобно, ведь заполнить заявку и отправить ее можно через Личный кабинет пользователя, который признан официальным инструментом для подачи деклараций в ИФНС. О том, как это сделать правильно, расскажет эта статья.

Что такое налоговый вычет?

Под налоговым вычетом понимают сумму, на которую уменьшается размер подоходного налога (НДФЛ). Размер НДФЛ составляет 13% от дохода физического лица. Но в некоторых случаях это возврат определенной части уже уплаченного подоходного налога. Существует несколько видов вычетов, зафиксированных в Налоговом кодексе:

- стандартный: назначается определенным категориям физических лиц (инвалидам, работникам некоторых организаций, ветеранам);

- социальный: является налоговым вычетом за обучение, лечение и т. д., позволяет компенсировать до 13% потраченной суммы через Госуслуги;

- имущественный: оформляется при покупке жилплощади, выплате ипотеки (возврат составляет 13% от процентной ставки по ипотеке);

- профессиональный: назначается индивидуальным предпринимателям, гражданам, работающим по гражданско-правовому договору, изобретателям, ученым и т. п.

Для получения услуги необходимо соблюдение следующих условий:

- ее получатель должен быть гражданином России или иметь вид на жительство, являться налоговым резидентом;

- заявитель должен быть трудоустроен официально, с его зарплаты должен вычитаться подоходный налог;

- при получении возврата средств за недвижимое имущество, оно должно находиться на территории России;

- при оформлении возврата средств за недвижимость, она не должна быть приобретена у близких родственников, а также за счет нанимателя.

Использование портала Госуслуги

Начиная с 2015 года пользователи Госуслуги могут сдавать отчетность в ИФНС прямо через портал. Все сведения будут переданы напрямую в ФНС России. Причем пользоваться этой услугой могут не только жители крупных мегаполисов и областных центров, но и люди, проживающие в небольших городках, отдаленных от столицы. Возможность получения налогового вычета в электронном виде через gosuslugi.ru по достоинству оценят те, кто не может обращаться в ведомство лично, к примеру, люди, часто уезжающие из города или имеющие плотный рабочий график.

Нельзя не отметить, что подать документы на налоговый вычет через Госуслуги будет проще, чем при личном обращении в ФНС.

Заполнение онлайн-заявки

Пользователю, решившему оформить налоговый вычет через Госуслуги, необходимо будет отсканировать документы и заполнить заявку. Все документы можно подать в онлайн-форме:

- заявителем заполняется заявление на налоговый вычет от физ. лица (форма есть на сайте Госуслуги);

- все основные данные переносятся со справки 2-НДФЛ (по доходам за прошедший год), ее необходимо иметь в цифровом виде (отсканированный файл);

- заявителю нужно иметь в цифровом формате все документы, подающиеся в качестве приложения.

Кроме того, заявителю потребуется , с помощью которой можно подтвердить личность получателя услуг. Если заявку оформляет физическое лицо, достаточно иметь неквалифицированную ЭП. Она выдается бесплатно сроком на 1 год.

Итак, чтобы подать онлайн-заявку на оформление услуги, нужно:

- зайти на портал Электронного правительства;

- авторизоваться;

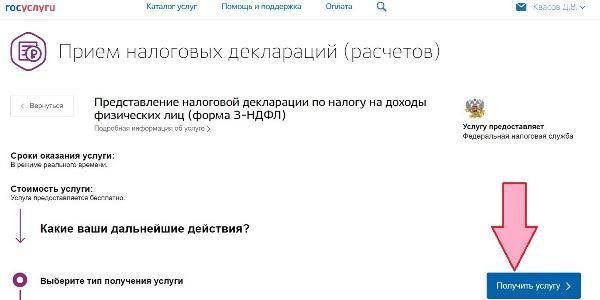

- в разделе «Налоги и финансы» нажать на «Прием деклараций»;

- выбрать услугу «Предоставление формы 3-НДФЛ».

В открывшейся информационной карточке услуги можно посмотреть порядок ее получения:

- первым делом пользователь выбирает возможность сформировать декларацию в режиме онлайн;

- далее нужно выбрать вариант заполнения новой декларации или продолжить внесение данных в уже созданную форму, если пользователь ранее уже начинал эту процедуру;

- после этого заявку усиливают электронной подписью и отправляют в налоговую.

На заметку: на странице ФНС доступна программа «Декларация», позволяющая сформировать документ по форме 3-НДФЛ и 4-НДФЛ в автоматическом режиме. В ходе добавления данных пользователем программа проверяет их корректность, предотвращая ошибки.

Программа «Декларация» находится в разделе «Программные средства». Кнопку для перехода в раздел можно найти внизу на главной странице.

Как записаться на прием в ФНС?

Помимо подачи онлайн-заявки, пользователь портала Электронного правительства может записаться в налоговую через Госуслуги на налоговый вычет. Для этого на информационной странице услуги нужно выбрать вариант «Запись в ведомство», а затем нажать на кнопку «Записаться на прием».

Подав электронную онлайн-заявку на портале государственных услуг, пользователь может отслеживать ее статус в Личном кабинете.

Сайт Госуслуг – это удобный инструмент, позволяющий подавать декларации в инспекцию не выходя из дома. Второй способ заполнения заявки через интернет – использование страницы ФНС России. Для получения доступа к ее функционалу нужно создать личный аккаунт и, посетив отделение ИФНС, получить пароль доступа.

- Кому принадлежит земля под сарае

- Мясо по-французски в духовке: из свинины, с картошкой, из курицы, с грибами, из говядины, с ананасом, из фарша и другие рецепты

- Как вкусно приготовить мясо по-французски из свинины в духовке – рецепт с пошаговыми фото

- Икра из патиссонов: лучшие рецепты Икра из патиссонов на зиму простой рецепт

- Бананово-шоколадная паста Банан шоколадная паста

- Осетинский пирог с сыром и зеленью

- Осетинские пироги — лучшие пошаговые рецепты

- Пирожки с тыквой в духовке на дрожжевом, песочном, слоеном тесте

- Идеальные сырники с манкой (всегда держат форму) Рецепт вкусных сырников с манкой

- Сырники из творога с манкой рецепт с фото пошагово на сковороде пышные Рецепт сырников из творога пошагово с манкой

- Вкус Средиземноморья: паста с соусами из баклажан и помидоров

- Рассказ о себе на английском

- Английский язык в сфере туризма Словарный запас для путешествий на английском

- Как сделать мутный бульон прозрачным

- Простые рецепты алкогольных коктейлей в домашних условиях Коктейли с помощью шейкера рецепты

- Алкогольные коктейли — крепкие и легкие: лучшие рецепты

- Национальная кухня венгрии Венгерское мясное блюдо в соусе

- Готовим коктейли алкогольные дома: пошаговые рецепты Какие коктейли можно сделать шейкере

- Владимир Долгих: уходящая номенклатура

- Страдание Святого великомученика Никиты Великомученик никита о чем молятся