Ндфл новый порядок сдачи отчетности. Исчисление ндфл: момент определения дохода, полученного работником для начисления налога. Порядок уплаты налога

Сегодня мы расскажем, какую надо подготовить отчетность по НДФЛ за 2016 год. Сроки сдачи отчетности зависят от того, по какой форме подаются сведения: 2-НДФЛ или 6-НДФЛ.

Сроки сдачи отчетности по НДФЛ за 2016 год

Сроки сдачи отчетности НДФЛ за 2016 год зависят от того, по какой форме вы будете готовить отчет. Компания, которая исполняет функции налогового агента по НДФЛ, должна сдавать два отчета (п. 2 ст. 230 НК РФ):

- расчет по форме 6-НДФЛ, его нужно сдавать каждый квартал;

- справка по форме 2-НДФЛ, подается один раз в год.

Расчет по форме 6-НДФЛ за 2016 год

Расчет по форме 6-НДФЛ за 1 квартал, полугодие и 9 месяцев направляется не позднее последнего дня месяца, следующего за отчетным периодом, а отчетность по форме 6-НДФЛ за 2016 год нужно направить до 1 апреля следующего года.

Получается, что за 2016 год форму 6-НДФЛ нужно сдать до 1 апреля 2017 года, однако, с учетом переноса срока сдачи, крайний срок для сдачи отчета - 3 апреля 2017 года (п. 7 ст. 6.1 НК РФ). Обращаем внимание, что кроме штрафа в 1000 рублей за несданный вовремя отчет по форме 6-НДФЛ, у компании могут еще и заблокировать банковские счета (п. 6 ст. 6.1, п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ).

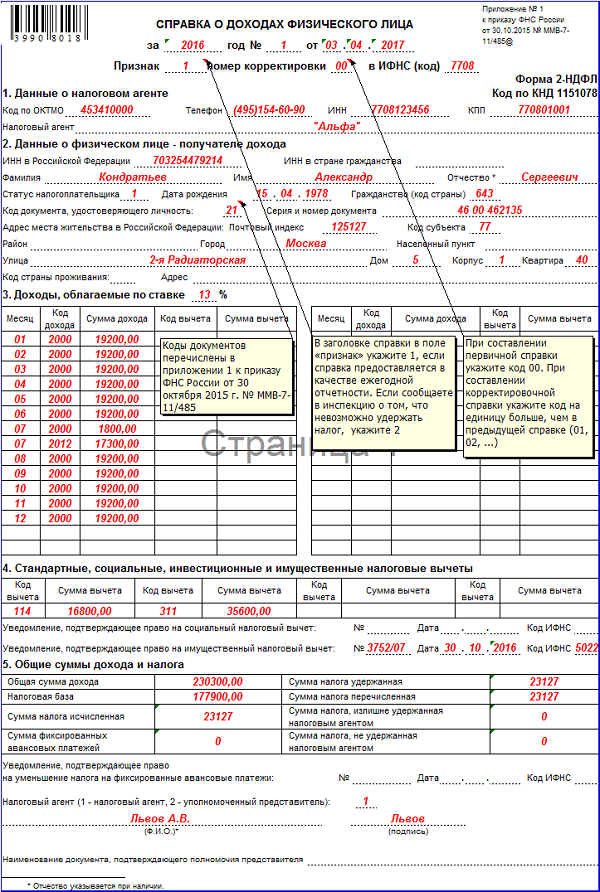

Справка по форме 2-НДФЛ за 2016 год

Срок сдачи справки по форме 2-НДФЛ за 2016 год зависит от того, какой признак указан в документе: 1 или 2. Справку с признаком 2 надо сдать до 1 марта по окончании отчетного года, т. е. до 1 марта 2017 года (п. 5 ст. 226 НК РФ).

А справку с признаком документа 1 - до 1 апреля, с учетом переноса срока - до 3 апреля 2017 года (в тот же срок, что и расчет 6-НДФЛ). За несдачу справки по форме 2-НДФЛ законодательством также предусмотрены санкции. Компанию привлекут к ответственности в виде штрафа на сумму 200 рублей за каждую неподанную справку (п. 1 ст. 126 НК РФ).

Как налоговики будут проверять вашу справку 2-НДФЛ? Инспекция сопоставит данные из 2-НДФЛ с годовой формой 6-НДФЛ, автоматически найдет любые нестыковки и потребует объяснений. Если объяснения компании не устроят инспекторов, это будет поводом включить компанию в кандидаты на углубленную проверку. Готовьте отчетность вместе с советами экспертов журнала «Российский налоговый курьер». Так вы избежите лишнего внимания со стороны инспекции. сегодня и получите дополнительные бонусы,

Когда отчетность по НДФЛ подается в электронной форме

Отчетность по НДФЛ за 2016 год в отдельных случаях требуется составлять в электронной форме, на срок сдачи это не влияет. Условия для формирования отчетности в электронном виде и для расчетов по форме 6-НДФЛ, и для справок 2-НДФЛ общие.

Необходимость в формировании электронного отчета зависит от численности физлиц, которым компания выплатила доходы в за предыдущий год (за 2015 год). Если численность таких получателей выплат составила 25 и более человек, то отчеты нужно сформировать в электронном виде. Если численность физлиц была меньше 25 человек, компания вправе оформить отчетность на бумаге (п. 2 ст. 230 НК РФ).

В какой срок нужно сдать 2-НДФЛ за 2016 год с признаком 1 и 2? Конкретные сроки сдачи 2-НДФЛ в 2017 году приведены в данной статье в виде таблицы.

Кто должен сдавать 2-НДФЛ за 2016 год

Налоговые агенты обязаны удерживать и перечислять НДФЛ c выплаченных физлицам доходов. Также они обязаны сдавать сведения об этом в ИФНС. По итогам 2016 года эти сведения нужно представить по форме 2-НДФЛ.

Ежеквартальная сдача в ИФНС расчетов по форме 6-НДФЛ в 2016 году не освобождает налоговых агентов от представления в 2017 году справок 2-НДФЛ по итогам 2016 года. Эти формы – совершенно разные. Расчет 6-НДФЛ формируется в целом по организации, а справка 2-НДФЛ – по каждому человеку.

Срок сдачи: общий подход

Организации и ИП в 2017 году обязаны сдать в ИФНС 2-НДФЛ на каждое физлицо, получившее доход. Сделать это нужно в следующие сроки:

Если организация ликвидируется или реорганизуется в середине года, то такую справку нужно подать за период с начала налогового периода до даты ликвидации или реорганизации (п. 3 ст. 55 НК РФ, письмо ФНС России от 26 октября 2011 г. № ЕД-4-3/17827).

Срок сдачи 2-НДФЛ за 2016 год

За 2016 год налоговым агентам по НДФЛ нужно отчитаться в 2017 году. Сроки сдачи следующие:

Ответственность за справки 2-НДФЛ 2016 года

Если в срок не сдать справки 2-НДФЛ за 2016 года, то ИФНС сможет оштрафовать организацию или ИП по статье 126 Налогового кодекса РФ. Штраф может быть в размере 200 рублей за каждую справку за 2016 год.

Также за непредставление или несвоевременное представление справки 2-НДФЛ за 2016 год по заявлению налоговиков суд вправе применить административную ответственность в виде штрафа в размере:

- для граждан – от 100 до 300 руб.;

- для должностных лиц – от 300 до 500 руб.

Такая ответственность применяется к должностным лицам организации, например, к директору (ст. 15.6 КоАП РФ).

Также если инспекторы найдут недостоверные сведения и данные справках в 2-НДФЛ за 2016 года, то также могут выписать штраф на 500 рублей за каждый недостоверный документ.

Штрафа за недостоверные данные можно избежать если налоговый агент самостоятельно выявит ошибку в справке 2-НДФЛ за 2016 год и своевременно (до того как ошибку найдет ИФНС) подаст корректирующую справку 2-НДФЛ. Однако досрочная подача справок от штрафа не поможет. К примеру, организация подала справки 2-НДФЛ за 2016 год в феврале 2017 года. В марте 2017 года налоговики нашли неточности и сообщили об этом. В таком случае, даже если до 1 апреля 2017 года организация исправит ошибки и представит уточненные справки, ее все равно оштрафуют (письмо Минфина России от 30.06.2016 № 03-04-06/38424).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Новая форма отчетности 6-НДФЛ

С 2016 года вступили в силу изменения по НДФЛ. Федеральная налоговая служба приказом ФНС России от 14.10.2015 № ММВ-7-11/450 утвердила новую форму отчета по налогу на доходы физических лиц 6-НДФЛ. По данной форме необходимо отчитываться индивидуальным предпринимателям и организациям, производящим выплаты наемным работникам по трудовым договорам и работникам по гражданско-правовым договорам.

Сдавать в инспекцию 6-НДФЛ надо ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом. Отчитаться по итогам первого квартала необходимо не позднее 4 мая 2016 года. Письмом ФНС России № БС-4-11/22387 от 21.12.2015 № БС-4-11/22387 скорректирован срок представления расчета 6-НДФЛс учетом праздничных дней (п. 7 ст. 6.1 НК РФ).

Сроки сдачи отчета по форме 6-ндфл в 2016 году представлены в таблице:

Передавать отчет на бумаге можно, если численность работников, которым вы выплачивали доходы, до 25 человек (п. 2 ст. 230 НК РФ ).

За несвоевременную сдачу отчетности по новой форме законодательством предусмотрены санкции. Штраф за непредставление ежеквартального отчета составит 1000 руб. за каждый месяц просрочки (п. 1.2 ст. 126 НК РФ ). Кроме того, инспекторы могут заблокировать расчетный счет компании за опоздание с расчетом более чем на 10 рабочих дней (п. 3.2 ст. 76 НК РФ ). В ней прописана ответственность за недостоверные сведения - 500 руб. за каждый документ с ошибками. Не важно, в каком - 2-НДФЛ или 6-НДФЛ.

Как заполнить расчет 6-НДФЛ

Порядок заполнения расчета 6-НДФЛ регламентируется Приказом ФНС № ММВ-7-11/450 от 14.10.2015 г.

Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Расчет состоит из Титульного листа, Раздела 1, Раздела 2

На титульном листе указываются реквизиты организации, а также КПП и ОКТМО.

По каждому обособленному подразделению расчет подаются отдельно по месту учета обособленного подразделения и указываются ИНН и КПП каждого подразделения.

В Разделе 1 указываются доходы, облагаемые по каждой ставке налога. В случае если организация выплачивала доходы, облагаемые НДФЛ по разным ставкам, необходимо заполнить строки 010-050 Раздела 1 для каждой из этих ставок.

В связи с этим, Раздел 1 может иметь несколько страниц. Строка «Итого по всем ставкам» заполняется один раз на первой странице

Доходы, начисленные в виде дивидендов, выделяются отдельно.

Раздел 2 расчета 6-НДФЛ содержит сведения о полученных доходах и удержанном налоге. Он заполняется нарастающим итогом с начала года до периода, за который представляется отчетность.

На основе информации из раздела 2 инспекция оценит, как организация выполняла свои обязанности. Главными для целей налогового контроля являются даты удержания и перечисления НДФЛ, они отражаются в разделе 2 по строкам 110 и 120 соответственно. Эти даты напрямую связаны с определением даты получения физическим лицом дохода. Даты фактического получения дохода отражаются в разделе 2 по строке 100.

Если после сдачи расчета, Вы обнаружили неточности или содержание недостоверной информации, необходимо представить уточненный расчет 6-НДФЛ.

Ежемесячная отчетность в Пенсионный Фонд РФ по форме СЗВ-М.

С 2016 года работодателей обязали сдавать ежемесячно пенсионную отчетность. Данная норма прописана Федеральным Законом № 385-ФЗ от 29.12.2015 г.

Необходимость сдачи ежемесячной отчетности обусловлена отказом от индексации пенсий работающим пенсионерам в 2016 году. Ежемесячные сведения нужны ПФРдля правильного расчета пенсий. Их будут индексировать только неработающим пенсионерам, поэтому фонду необходимо знать кто работает, а кто нет.

С 1 апреля 2016 года организациям предстоит сдавать индивидуальные сведения в ПФР каждый месяц. Срок сдачи ежемесячной отчетности в ПФР 2016 – не позднее 10 числа месяца, следующего за отчетным.

В ежемесячную отчетность в ПФР в 2016 год у необходимо будет включать данные о каждом застрахованном лице, в том числе и о сотрудниках, с которыми заключен гражданско-правовой договор. В отчетности необходимо будет указать страховой номер индивидуального лицевого счета, а также фамилию, имя и отчество сотрудника. Новая форма отчетности называется «СЗВ-М ».

За непредставление ежемесячной отчетности или сдачу недостоверных сведений в 2016 году будет взиматься штраф в размере 500 рублей за каждого работника, но не менее 2000 рублей. То есть ли у вас 10 работников, и вы своевременно не представите отчетность, то размер штрафа составит 5000 руб. А вот если у вас всего один работник, то штраф будет составлять 2000 рублей, а не 500 рублей.

Налоговые агенты в 2016 году столкнутся с изменениями по ведению отчетности перед государством по подоходному взносу, уплачиваемому за физических лиц. Еще в апреле 2015 года было постановлено, что теперь эта форма будет представлять собой отдельный документ по аналогии с представляемыми бланками в иные фонды – социального страхования и пенсионный.

Государство пошло на эту меру из-за того, что на настоящий момент недостаточно данных для проведения камеральных проверок исчисления и удержания НДФЛ налоговыми агентами. Эту сферу необходимо контролировать более тщательно, так как отсутствие информации приводит к тому, что суммы подоходного налога собираются лишь частично.

В какие сроки необходимо подавать расчеты и оплачивать НДФЛ

Впервые данные следует представлять в 2016 году. Для этого уже установлены сроки:

- годовой отчет – до 1 апреля;

- ежеквартальный, за 9 месяцев или полугодие – до последнего дня апреля, июля, октября или января.

Итак, предпринимателям в следующем году придется первый раз подать отчетность за квартал не позднее 3 мая. Согласно расписанию майских праздников, на этот день будет перенесена отчетная дата 30 апреля.

В бюджет НДФЛ должен быть перечислен не позднее следующего дня после того, как физическому лицу был выплачен доход. Если работник получил отпускные или выплату по больничному листу, то подоходный налог на эти виды перечислений вносится в казну не позднее конца месяца, в котором был произведен расчет.

Новая форма ведения отчетности – 6-НДФЛ

С начала 2016 года отчетность необходимо будет вести еще по одной форме – 6-НДФЛ. Ее ввели для подачи квартальных отчетов и оформляется она следующим образом:

- титульный лист;

- первый раздел: указывается количество физических лиц (работников предприятия), получающих доход и сумма удержанного с них подоходного налога;

- второй раздел: с построчным выводом налогов по каждой разновидности дохода, выводятся вычеты, и показывается разница между этими показателями, отдельно показываются суммы НДФЛ;

- по необходимости второй раздел делится на несколько подпунктов по каждому виду дохода: премии, отпускные, больничные и другие;

- в третьем разделе описаны все виды уплаченных с начала периода вычетов: имущественные, стандартные, социальные, инвестиционные;

- в последнем разделе вписаны даты доходов и суммы удержанных налогов.

Это форма имеет общий вид и отдельно по физическим лицам разграничения не имеется. Все суммы выведены нарастающим итогом. Необходимо это для того, чтобы инспекторы налоговой легко могли поднять бумаги и сравнить удержанные с работников суммы с поступлениями в бюджет.

Сдать отчет за квартал нужно в течение месяца, который идет вслед за ним. Раз в год следует готовить годовой отчет, в котором будут выведены общие итоги за предшествующие 12 месяцев.

Если говорить о форме подачи, то она различается для предприятий малого бизнеса и более крупных организаций. Для фирм, в которых доходы получают более 25 служащих, обязательна подача в электронной форме. Для небольших компаний можно оформить отчет на бумаге.

Какие изменения коснутся отчетности 2-НДФЛ

С налоговых агентов не снимается необходимость подавать отчетность по НДФЛ в форме №2. Первый раз необходимо представить ее до 1 апреля будущего года. Это привычный для бухгалтеров срок, и никаких нововведений в этом плане не будет. Необходимо представлять справки 2-НДФЛ на каждого сотрудника, где будут отражены его доходы и количество удержанных налогов за последний год.

Сейчас разрешается подача документов в бумажном виде до 10 человек, а в 2016 году эта цифра увеличится в 2,5 раза, и можно будет подать справки на 25 сотрудников. Если численность работников компании выше, то подача документов осуществляется через электронную форму.

Ответственность за несвоевременную подачу отчетов

Ужесточаются меры за несвоевременную подачу документов и уплату налогов. По мнению государства, это можно сравнить с незаконным использованием бюджетных средств. Возможность оспорить санкции, наложенные налоговым органом, в суде и низкий уровень штрафов препятствует наполняемости бюджета. Небольшое количество информации, которое сейчас есть у сотрудников ИФНС, препятствует контролю за сбором налогов. Таким образом, может сложиться ситуация, в которой с работников взносы в бюджет удержаны в полном объеме, а непосредственно в казну они не поступают. С 2016 года в законодательство будут введены следующие изменения:

- если ежеквартальная отчетность подана не в срок, то это обойдется 1000 рублей за каждый полностью или частично просроченный месяц;

- если на счет налоговой службы не поступят денежные средства в течение десяти дней после окончания расчетного периода, то могут быть приостановлены операции плательщика по счетам в банке, в том числе и проводимые электронным способом;

- за недостоверные сведения полагается штраф, равный 500 рублей за один документ.

По последнему случаю и в настоящее время предусмотрен штраф, равный 200 рублям за непредставление документа. Итого, за фальсифицированные или непроверенные данные налоговому агенту с начала следующего года нужно будет отдать 700 рублей.

Куда необходимо подавать сведения

Квартальные отчеты необходимо представлять в отделение ИФНС по месту учета организации. При этом есть ряд нюансов, которые нужно учесть:

- если у компании имеются обособленные подразделения, то подаются документы в отдел инспекции по местонахождению этих объектов;

- крупные фирмы отчитываются по месту учета или по нахождению каждого подразделения;

- ИП передают отчеты по месту своего учета, если работают по патентной системе или ЕНВД.

Эти положения перечислены в комментируемом законе и нужно их учитывать при подаче документов.

Как передается отчетность

На сегодня можно подавать документы по форме 2-НДФЛ в бумажном и электронном виде. Напомним, что теперь допустимое количество человек для подачи документации в стандартном бумажном виде с 10 увеличено до 25. Кроме того, есть еще несколько новых принципиальных моментов:

- отчетность передается исключительно через телекоммуникационные каналы;

- любые носители, которые раньше использовались (DVD, CD, USB), с начала следующего года будут запрещены.

Таким образом, крупным организациям отныне необходимо будет пользоваться специальными программами для подачи сведений в электронном виде. Как правило, они все работают с популярной системой 1С.

Если налог удержать невозможно: как действовать

Есть ряд случаев, когда удержать НДФЛ невозможно. Например, если предприятие выдало доход физическому лицу в натуральной форме, выделить из него подоходный налог становится невозможным.

Действующее законодательство обязует в этом случае агентов составить справку 2-НДФЛ, в которой в поле «Признак» прописан код «2». Ее нужно подать в отделение ИФНС не позднее конца января (31 числа). Справки с особым кодом составляются только на тех физических лиц, которым в течение года доход частично или полностью выплачивался в иной форме. Таким образом, налогоплательщики сообщат в ИФНС о невозможности удержать и перевести подоходный налог в бюджет. В справке будет также отражена сумма взноса, который не представляется возможность вычесть в пользу государства из дохода сотрудника.

Изменения коснутся времени, которое дается на подачу справок. С 2016 года у налогоплательщиков дополнительно будет целый месяц, чтобы подвести итоги года. Теперь справки можно будет представить до 1 марта. При численности человек в организации свыше 25 человек данные также подаются через телекоммуникационные системы.

Предпринимательская деятельность, если она осуществляется в законном порядке, всегда сопровождается подачей отчетной документации в контролирующие органы. Формы ее и порядки заполнения и подачи настолько разнообразны, что предприниматели путаются между квартальными и годовыми отчетными документами, формами их составления, а также сроками подачи. В данном случае спасением становится бухгалтер, который будет держать под контролем учетную и отчетную документацию, не допуская ошибок в ней. 6-НДФЛ – это та отчетная форма, относительно которой часто возникают вопросы, так как 6-НДФЛ за год имеет нюансы составления и сдачи.

Пустой бланк 6-НДФЛ для заполнения можно скачать по .

Скачать несколько образцов заполнения 6-НДФЛ за разные кварталы можно по ссылкам:

Итак, чтобы уложиться в сроки сдачи 6-НДФЛ в 2017 году, предпринимателю необходимо знать, как готовится и подается данная отчетная форма. Для передачи ее на рассмотрение существуют следующие способы:

- Отправить по почте заказным письмом с описью содержимого.

- Принести отчет лично или отправить доверенным лицом с наличием документа, подтверждающего этот факт.

- Отправить в электронном формате с использованием ТКС.

Не все способы будут доступны для предпринимателей. Так, для сдачи 6-НДФЛ за 2016 год в бумажном формате численность рабочих, оформленных на предпринимательском объекте, не должна превышать человек. В случае превышения этого количества, путь для передачи один – электронный.

Назначение формы

6-НДФЛ предоставляется в виде квартального отчетного документа и отражает положение вещей по этому налогу. Форма имеет часть, которая посвящена обобщенным показателям по всем выплатам и удержанным налогам, а также часть, которая позволяет рассмотреть эти процессы более детализировано. Срок сдачи 6-НДФЛ за год отличается от срока, предоставленного законодательством для квартального отчета. Так, за квартал предприниматель отчитывается до конца месяца, который следует за отчетным кварталом.

Подача документа для отображения налога на доходы физического лица должна состояться именно в оговоренный срок, так как органы налогового контроля используют для воздействия на нерасторопных предпринимателей штрафные санкции.

Подробности о заполнении формы 6-НДФЛ в 1С ЗУП и 1С Бухгалтерия смотрите в видео:

Годовой отчет

Сдача 6-НДФЛ за последний квартал года не предусмотрена вовсе. Данные по последнему кварталу вносятся именно в годовой отчет в развернутом виде, а общая часть уже содержит годовые показатели. На базе этих данных в ходе проверки осуществляется сверка, которая подтверждает правильность расчетов в течение года на основании уже поданных квартальных документов.

Для сдачи 6-НДФЛ за 2016 год сроки довольно ощутимо продлены (относительно квартальной отчетности). Так, в общем порядке сдать документ требовалось бы до 31 января нового года. Но в случае с годовой отчетностью этот срок продлевается до первого апреля 2017 года.

Если рассматривать, какие изменения для 6-НДФЛ в 2017 году предусмотрены по срокам сдачи, то стоит упомянуть про перенос последнего предназначенного для этого дня. Ведь в 2017 году первое апреля выпадает на выходной, а значит, последний день для подачи отчетного документа — это третье апреля . Такой перенос осуществляется по общим правилам, которые предусмотрены законодательством.

Некоторые нюансы

Часто у предпринимателей возникают вопросы, связанные с тем, когда сдавать 6-НДФЛ за год, а когда не сдавать. На данный вопрос существует единый ответ – сдается отчетная форма в том случае, если выплачивались доходы физическим лицам, даже если это всего одна выплата в форме одному из учредителей компании. Такой доход уже считается основанием для подачи. Также основанием для составления отчетности является момент, когда выплата произведена была, а удержать налог из нее не удалось. Как, например, бывает при выплатах подарочных сумм. Сроки, когда сдавать 6-НДФЛ за 2016 год, в случае с любым вариантом и объемом отчетного документа не нарушаются и соответствуют первому апреля нового года.

Сдача 6 НДФЛ в 2017 году произойдет с отображением в отчетности всех показателей за период в год – в первой части, а также детализированной информации за последний квартал – в части второй. Как можно использовать квартальные отчеты 2016 года.

Итак, 6 НДФЛ – это одна из отчетных форм документации предпринимательского объекта, которая отражает процессы удержания и уплаты налога на доход физического лица налоговым агентом. Такой документ составляется наряду с основной документацией и подается в налоговый орган по месту регистрации предпринимательства до 1 апреля в годовом случае и до конца следующего за отчетным периодом месяца — в случае квартальном.

- Все книги про: «жизнь необыкновенные… Краткое содержание жизнь необыкновенных и удивительных

- Что известно о Викторе Золотове и его коррупционных связях

- Россиянам напомнили, как ненасытный "вор и лжец" золотов обкрадывает жителей страны

- Продукты на страже онкологии: полезное и вредное Е вызывающие раковые заболевания

- Крепость орешек Зело жесток сей орех был

- Серия - Русская фантастика

- Игорь прокопенко - тайны апокалипсиса

- Книга сентября: мемуары Карины Добротворской

- Любовь до смерти и после: «100 писем к Сереже» Карины Добротворской

- Магические способности по дате рождения — особенности расчета

- PR в мифологии Древнего Китая

- Толкования Густава Миллера

- По эротическому соннику Даниловой

- Простое варенье из абрикосов без косточек на зиму — густое и очень вкусное

- Увидеть во сне рыжие волосы у себя

- Рецепты приготовления кабачков со вкусом груздей на зиму

- Талисман денежная мельница

- Магия заклинания на латыни с транскрипцией и с переводом

- Гадание на тени от бумаги: правила ворожбы, толкование символов, варианты обрядов

- Характеристика княгини Трубецкой из поэмы Николая Алексеевича Некрасова «Русские женщины