Рентабельный доход. Финансовый анализ и инвестиционный анализ предприятия

Осуществляя хозяйственную деятельность, субъект нуждается в постоянном анализе результатов приложения сил и средств и, соответственно, выводах о перспективном развитии личного бизнеса. В случае, когда встает необходимость анализировать производственную деятельность предприятия, одним из главных факторов подобного анализа будет производственная рентабельность.

Понятие рентабельности

Рентабельность - это показатель экономической эффективности, характеризующий доходность от функционирования предприятия. Представленная характеристика дает возможность понять степень результативности использования предприятием собственных ресурсов. В случае рассмотрения некоммерческих организаций общая рентабельность будет равняться результативности их деятельности.

Когда имеются в виду коммерческие структуры, тогда главными выступают точные количественные показатели. Рентабельность сравнивают с коэффициентом полезного действия - отношения общих затрат к конечной прибыли. По-иному, общая рентабельность - это отношение доходов к расходам. В случае если по результатам отчетного периода бизнес выступает прибыльным, тогда его следует понимать как рентабельный.

Классификация показателей рентабельности

Общий уровень рентабельности (Р.) выступает в разных видах, потому как коэффициенты эффективности бывают совершенно разными, это зависит от коммерческой деятельности.  При высчитывании разных показателей рентабельности необходимо учесть, что применяемые коэффициенты и расчетные формулы будут отличаться. Таким образом, коэффициент общей рентабельности классифицируется совокупностью следующих категорий: общая Р. активов, Р. товара, продукции и Р. производства.

При высчитывании разных показателей рентабельности необходимо учесть, что применяемые коэффициенты и расчетные формулы будут отличаться. Таким образом, коэффициент общей рентабельности классифицируется совокупностью следующих категорий: общая Р. активов, Р. товара, продукции и Р. производства.

Общая Р. активов

Коэффициент общей рентабельности активов может показать, какие займы использованы предприятием для достижения прибыли, равняющейся одному рублю. Такая характеристика имеет расчет в виде отношения прибыли, что была получена до выплаты всех существующих налогов, к средней стоимости существующих активов организации за определенный период. Таким образом, это возможность активов предприятия создавать доход. Когда говорится о Р. формирования активов организации, тогда она рассчитывается отношением конечной прибыли предприятия (до выплаты всех налогов) к средней суммарной стоимости использованных активов за аналогичный период.

Р. товара или продукции

Р. товара, продукции выступает в виде отношения прибыли, вырученной от реализации товаров и услуг, к затраченным на организацию производственного процесса предприятия средствам. Она помогает понять, в какой степени выгодно изготовление определенного товара.

Р. производства

Показатель рентабельности производственного процесса описывает, насколько целесообразно осуществление определенного бизнеса. Показатель общей рентабельности выступает в виде соотношения между производственными затратами и конечным чистым доходом. Рентабельным может считаться предприятие при положительном балансе дохода и затраченных средств.

Рентабельным может считаться предприятие при положительном балансе дохода и затраченных средств.

Другие виды Р. и расчетные формулы

С целью более полного понимания Р. надо представить визуальные формулы и провести соответствующие расчеты:

Коэффициент ROA равен прибыли, поделенной на стоимость активов и умноженной на сто процентов. ROA – рентабельность активов. В этом случае берут во внимание не только собственные активы компании, а также те, которые были привлечены извне (кредиты, займы и т.д.).

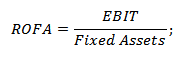

Коэффициент ROFA – это общая рентабельность основных производственных фондов. Он позволяет расценить, насколько эффективно функционирование таких фондов, а не активов, поэтому в вычислении используется их стоимость.

Коэффициент ROE равен прибыли, поделенной на капитал и умноженной на сто процентов, ROE – рентабельность капитала. Эта характеристика представляет эффективность потраченных собственных средств компании. ![]() Тут показатель ROE вычисляется как отношение чистого производственного дохода к сумме уставного капитала (в иных вариантах используется и дополнительный капитал). Разница рентабельности активов и пассивов определяет размеры заемных средств, используемых при осуществлении коммерции. Следует сказать, что этот коэффициент входит в группу основных показателей при анализировании хозяйственной деятельности организации в государствах.

Тут показатель ROE вычисляется как отношение чистого производственного дохода к сумме уставного капитала (в иных вариантах используется и дополнительный капитал). Разница рентабельности активов и пассивов определяет размеры заемных средств, используемых при осуществлении коммерции. Следует сказать, что этот коэффициент входит в группу основных показателей при анализировании хозяйственной деятельности организации в государствах.

Коэффициент ROI, или рентабельность инвестиций. Он позволяет провести оценку прибыли, полученной от изначальных инвестиций. Таким образом, это отношение прибыли к сумме изначально использованных средств. Этот коэффициент не следует считать главным показателем успешного функционирования предприятия, потому как он не отражает ситуацию, которая происходит с определенными оперативными потоками. Но эффективность последних показывается весьма наглядно.

Расчеты эффективности хозяйственной деятельности компаний осуществляются с учетом постоянных и одиночных вложений. Классифицируют рентабельность продукции и рентабельность производства в отдельности.

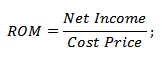

Коэффициент ROM, или рентабельность продукции, показывает, в какой степени результативны финансовые затраты. В этом случае имеется в виду отношение прибыли, которую получили от продажи продукции, и ее себестоимости. Эта характеристика используется в расчетах и для всей предоставляемой продукции, и для отдельных ее видов. Расчетная формула представляется следующим образом:

ROM = (П / Сп)*100 %,

где ROM – это рентабельность продукции, которая реализована (вычисляется в процентах), П – это прибыль от реализации, Сп – себестоимость производимого товара, который реализовали.

Рентабельность производства предоставляет возможность осуществить оценку результативности использования имущества предприятия (основных и оборотных фондов). Она находится по формуле:

Рп = (Пб / (Ф. ос.ф. + Ф. обор.средств))*100 %,

где Рп – производственная рентабельность (в процентах), Пб – балансовая прибыль (тысяч рублей), Ф. ос.фонд – стоимость основных фондов (среднегодовой, тысяч рублей), Ф. оборот. средств – размеры оборотных средств (в тысячах рублей).

Дополнительные коэффициенты рентабельности

Чтобы наиболее полно определить общую рентабельность предприятия, дополнительно используют следующие виды показателей:

Рентабельность продаж, или ROS, которая имеет следующий расчет: отношение прибыли, полученной от реализации продукции (или операционная прибыль) к доходу организации. Такой показатель выступает как отношение чистой прибыли (после вычета всех налогов) к объему продаж. Он характеризует уровень прибыли (в %), содержащийся в каждом заработанном предприятием рубле. Учитывая эту характеристику, формируются цены на оказываемые товары и услуги, и по ней можно судить о существенных организационных издержках.

ROL, или рентабельность персонала, выступает как отношение чистой прибыли к штатной численности работающего персонала за некий период. Другими словами, организации надо придерживаться какого-то порога штатной численности, чтобы получить максиимальную прибыль.

Рентабельность подрядных услуг – это разница между затратами на работы, предоставленные подрядчиком, и затратами на выполнение заказчиком услуг. Вычисляется по формуле:

Р. подр.услуг = (З. непред. – З. пред.) / З. пред.

В этом случае надо учитывать понесенные подрядчиком убытки (штрафы за вынужденное несоблюдение сроков и т.п.).

Заключение

Автор статьи надеется, что она поможет понять читателю, что представляет собой общая рентабельность предприятия. Потому что при осуществлении коммерции всегда необходимо анализировать результаты деятельности и проводить оценку результативности потраченных собственных сил и средств.

Рентабельность отражает способность компании контролировать издержки и отражает правильность и результативность выбранной ценовой политики. Также показатель часто применяется для оценки операционной эффективности компаний.

Расчет рентабельности часто проводят ежеквартально и ежегодно, отслеживая ее динамику по отношению к предыдущему периоду. Анализ рентабельности необходимо проводить для каждой группы производимых (продаваемых) товаров.

В экономическом анализе различают несколько разновидностей рентабельности, наиболее часто используются:

Рентабельность продаж – отражает эффективность финансовой деятельности организации, показывает, какая часть выручки компании проходится на прибыль;

Рентабельность производства = чистая прибыль от продаж (оказания услуг)/себестоимость*100%.

Рентабельность продаж = чистая прибыль/ выручка*100%.

Рентабельность производства - показывает, насколько результативно используется имущество предприятия.

Различают также рентабельность активов и производственных фондов (показатель отражает процент прибыли, заработанной на среднюю стоимость активов или производственных фондов), рентабельность капитала (показатель эффективности использования собственных средств компании или банка). При оценке инвестиционных проектов используется показатель рентабельность вложений - он рассчитывается как отношение чистой прибыли к стоимости первоначальных вложений.

Сущность отрицательной рентабельности

Отрицательная рентабельность - важный сигнал для руководства компании, она демонстрирует процент убыточности производства или продаж на каждый вложенный рубль в товар. Получается, что себестоимость продукции выше, чем прибыль от ее реализации, а цена недостаточно высока для покрытия всех издержек.

Чем выше будет показатель отрицательной рентабельности в абсолютном отношении, тем больше уровень цены отклоняется от своего эффективного равновесного значения.

Параметр отрицательной рентабельности носит демонстрационный характер и отражает неэффективность деятельности предприятия.Также отрицательная рентабельность сигнализирует о том, что предприятие неэффективно распоряжается собственными активами.

Что касается рентабельности производства, то отрицательная рентабельность - свидетельство того, что сумма издержек на производство и реализацию продукции выше цены ее продажи.

Если показатели рентабельности компании демонстрируют минусовое значение, это служит поводом для повышения цен на продукцию либо для поиска путей сокращения ее себестоимости. Положительный эффект в данном случае может иметь также оптимизация ассортимента.

Для инвесторов отрицательная рентабельность продаж – это сигнал для вывода средств из проекта. Данный показатель свидетельствует о том, что капвложения начали работать в минус.

Рентабельность капитала представляет собой такое его использование, когда организация полностью покрывает свои затраты и получает прибыль. Показатель рентабельности позволяет оценить эффективность использования капитала. Этот относительный коэффициент в меньшей мере подвержен влиянию инфляции, чем абсолютные показатели, поскольку выражается в соотношении прибыли и авансированных средств.

Инструкция

Обобщающим показателем, выражающим эффективность использования всего капитала предприятия, является рентабельность совокупных вложений капитала. Данный показатель определяется оп формуле:

RK = (Р + П) х 100% / К, где

Р – расходы, связанные с привлечением заемных источников,

П – прибыль, остающаяся в распоряжении предприятия,

К – величина совокупного капитала , используемого на предприятии (валюта баланса).

При анализе рентабельности капитала рассчитывают рентабельность инвестированного и собственного капитала. Рентабельность инвестированного капитала определяется как отношение чистой операционной прибыли организации за вычетом налогов к среднегодовой стоимости инвестированного капитала.

При этом ее расчет можно произвести по различным видам прибыли: валовой, операционной, то есть от основной деятельности, и чистой. Формулы вычисления выглядят следующим образом:

- Рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка х 100%;

- Операционная рентабельность = Прибыль от продаж / Выручка х 100%;

- Рентабельность по чистой прибыли = Чистая прибыль / Выручка х 100%.

Коэффициент рентабельности по чистой прибыли показывает, сколько чистой прибыли предприятие имеет с 1 рубля продаж, то есть сколько свободных средств остается в распоряжении после финансирования затрат на основную деятельность, выплаты процентов по кредитам, прочих расходов и уплаты налогов. Показатель рентабельности по валовой прибыли характеризует основную деятельность компании и позволяет определить долю себестоимости в продажах и торговую наценку.

Рентабельность продаж рассчитывается по данным отчета о прибылях и убытках (формы №2 бухгалтерского баланса) на отчетную дату. Для объективной оценки нужно рассматривать ее в динамике, то есть за несколько периодов. На основании анализа изменения коэффициента можно сделать вывод об эффективности управления бизнесом: рост свидетельствует о грамотных и верных решениях руководства организации, а снижение – о возможных проблемах в деятельности.

Изменение коэффициента рентабельности продаж в ту или другую сторону может быть связано с различными факторами: ростом абсолютного показателя прибыли, уменьшением объема реализации и т.д. Важно определить причины: при повышении цен на продукцию и услуги может быть нормальным и низкое значение, но если оно связано со снижением покупательского спроса и интереса к продукту компании, это расценивается как настораживающий фактор.

На фоне внедрения перспективных технологий или освоения новых видов деятельности часто отмечается временное уменьшение показателя рентабельности продаж. Однако при правильно выбранной стратегии развития в дальнейшем вложения окупятся, и коэффициент прибыльности может вырасти до прежнего уровня и преодолеть его.

Источники:

- прибыль и рентабельность статьи

Совет 5: Как произвести анализ рентабельности производства

Рентабельностью называется показатель, определяющий уровень доходности бизнеса. Рентабельность отражает конечные результаты финансово-хозяйственной деятельности, поскольку величина этого коэффициента характеризует соотношение эффекта с наличными или использованными ресурсами.

Инструкция

Определите прибыль от реализации продукции за анализируемый период. Обычно он рассчитывается по итогам работы за каждый квартал и за год.

Подсчитайте сумму затрат на производство и реализацию продукции. Эти данные отражаются в «Отчете о прибылях и убытках» организации.

Вычислите показатель рентабельности производства по формуле – Р=П/(Зп +Зр), где:

- П - прибыль от реализации продукции,

- Зп - затраты на производство продукции,

- Зр - затраты на реализацию продукции.

Полученный коэффициент показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию.

Организовывать – значит объединять людей или технические средства ради получения результата, а также координировать и регулировать их деятельность, руководствуясь уставом фирмы.

Именно из этого определения исходит понятие «организация». Однако сущность этой категории весьма разнообразна. Принято выделять три основных направления: организация в динамике , организация в статике и интеллектуальная организация .

Организация в динамике представляет собой процесс, направленный на упорядочивание элементов целого с целью получения целесообразного единства. По сути, это все возможные процессы, связанные с формированием и поддержанием целостности фирмы.

Организация в статике – это готовая работоспособная модель упорядоченных элементов. Говоря простым языком, это уже завершенная система, на которую предприниматель направляет свою активность ради достижения цели.

На практике эти два состояния взаимосвязаны. Процесс невозможен без участия системы, точно также как система не может существовать без влияния каких-либо процессов. Однако организации в динамике ставят главенствующее положение, так как система, по сути, является ее результатом.

Интеллектуальная организация – представление или модель устройства какой-либо структурированной системы. Под этим определением можно понимать любой проект, программу действий, которые могут дать представление об устройстве или механизме работы предприятия. Причем уровень фирмы не имеет значения. Если речь идет о фрилансе, то в качестве такой модели может рассматриваться человек.

В классическом бизнес-мире под сущностью организации понимается обычно совокупность элементов и процессов, обеспечивающих функционирование и получение прибыли.

Источники:

- Рентабельность собственного капитала

Мы рассмотрим основные коэффициенты рентабельности и формулы их расчета, используемые на практике финансового анализа.

Коэффициенты рентабельности. Определение

Коэффициенты рентабельности (нем. rentabel — доходный ) – показатели отражающие степень эффективности деятельности предприятия. Данные показатели являются относительными и оценивают прибыльность различных систем предприятия. Чем выше коэффициенты рентабельности, тем результативнее используются ресурсы предприятия.

Коэффициенты рентабельности служат инструментом управления в инвестиционной, инновационной, кадровой, ценовой, производственной и маркетинговой стратегии предприятия.

Существует множество различных показателей рентабельности, в данной статье мы рассмотрим наиболее часто встречаемые и используемые на практике коэффициенты. Для расчета коэффициентов рентабельности необходимо иметь данные бухгалтерской отчетности.

Рассмотрим 14 коэффициентов рентабельности предприятия:

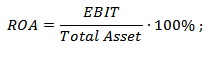

Коэффициент рентабельности активов – ROA. 3 формулы расчета

Коэффициент рентабельности активов (англ. Return On Asset , ROA ) – показатель эффективности использования предприятием активов и рассчитывается как отношение чистой прибыли предприятия (после налогообложения) к величине активов. Другими словами рентабельность активов (ROA) отражает доходность, полученную как с помощью собственного, так и заемного капитала. Чем выше коэффициент рентабельности активов, тем более эффективна деятельность предприятия.

Формула расчета ROA. Вариант #1

Первый вариант расчета коэффициента рентабельности активов представляет собой отношение чистой прибыли после налогообложения к средним суммарным активам. Формула расчета представлена ниже:

Net Income – чистая прибыль предприятия после налогообложения;

Total Asset – средние суммарные активы.

Формула расчета ROA. Вариант #2

Второй вариант расчета коэффициента учитывает прибыль с процентами по кредитам.

Tax rate – налоговая ставка;

Percent on credits — проценты по выданным кредитам.

Формула расчета ROA. Вариант #3

На практике бывает, используют третий вариант расчет коэффициента рентабельности активов, где главное отличие состоит в использовании прибыли до налогообложения и до получения процентов по кредитам.

EBIT – прибыль до налогов и начислении процентов по кредитам (операционная прибыль).

Можно заметить, что во всех формулах расчета изменяется только числитель, отражающий различные виды прибыли предприятия. Недостатком коэффициента рентабельности активов относят не способность учесть затраты на привлечение капитала.

Коэффициент рентабельности совокупных активов – ROTA. Формула расчета

Коэффициент рентабельности совокупных активов (англ. Return On Total Assets, ROTA) – показатель отражающий прибыльность использования всех активов предприятия. Коэффициент рентабельности совокупных активов представляет собой отношение прибыли предприятия перед выплатой налогов и получением процентных платежей к суммарным нетто-активам. Данный показатель показывает, как предприятие использует свои активы перед выплатой по обязательствам. Коэффициент ROTA отличается от ROA тем, что при его расчете учитывается операционная прибыль, а не чистая. Формула расчета показатели следующая:

EBIT – операционная прибыль до налогов и начислении процентов по кредитам;

Total Net Assets – сумма всех активов предприятия.

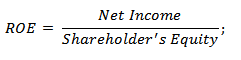

Коэффициент рентабельности собственного капитала – ROE. Формула расчета

Коэффициент рентабельности собственного капитала (англ. Return On Equity, ROE) – показатель отражающий эффективность и доходность использования собственного капитала. Данный коэффициент часто используется инвесторами для оценки капиталоемких предприятий и отражает качество управления собственным капиталом.

Инвесторами часто данный коэффициент применяется для оценки эффективности инвестиционного проекта или предприятия, для этого коэффициент рентабельности собственного капитала сравнивается с доходностью по альтернативным инвестициям или безрисковой процентной ставкой (например, с банковской ставкой). Если показатель ROE больше доходности альтернативного проекта (безрисковой ставки) значит, управление на предприятии ведется успешно. Формула расчета коэффициента рентабельности собственного капитала следующая:

где:

где:

Net Income – чистая прибыль после налогообложения;

Shareholder’s Equity – среднегодовой акционерный капитал.

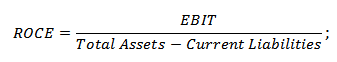

Формула расчета ROCE. Варианта расчета #1

Net Income – чистая прибыль;

Preferred Dividends – дивиденды по привилегированным акциям;

Common Equity – среднегодовая величина обыкновенного акционерного капитала.

Формула расчета ROCE. Варианта расчета #2

Ниже представлен второй вариант расчета показателя рентабельности вложенного капитала:

EBIT — прибыль до налогов и начислении процентов по кредитам;

Total Assets – сумма всех активов предприятия;

Current Liabilities – краткосрочные обязательства.

Одной из разновидностей ROCE является коэффициент ROACE (Return on Average Capital Employed ) , где берутся средние значения стоимости капитала за весь период. Данный показатель используется для анализа эффективности инвестиционных проектов.

Коэффициент рентабельности капитала скорректированного на риск RORAC. Формула расчета

Коэффициент рентабельности капитала с корректированного на риск (англ. Return On Risk-Adjusted Capital, RORAC) – показатель, как правило, используемый для анализа эффективности инвестиционных проектов. Коэффициент рентабельности, скорректированный на риск, дает возможность проводить сравнение различных инвестиционных проектов с корректировкой на различные уровни риска. Формула расчета показателя следующая:

где:

где:

Allocated Risk Capital – максимально возможный убыток в будущем или волатильность прибыли.

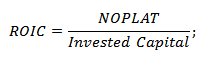

Коэффициент рентабельности инвестиционного капитала – ROIC. Формула расчета

Коэффициент рентабельности на инвестиционный капитал (англ. Return On Invested Capital, ROIC, ROI) – показатель отражающий прибыльность предприятия на инвестиционный капитал. Коэффициент рентабельности инвестиционного капитала используется инвесторами для оценки эффективности предприятия создавать добавленную стоимости на вложенный капитал. Если данный показатель высок, то предприятие инвестиционно привлекательно для инвесторов. Формула расчета коэффициента рентабельности на инвестиционный капитал следующая:

где:

где:

NOPLAT – чистая операционная прибыль после вычета налогов;

Invested Capital – инвестиционный капитала предприятия.

Инвестиционный капитал представляет собой сумму собственного капитала предприятия и долгосрочных обязательств.

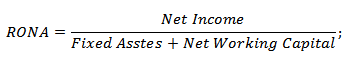

Коэффициент рентабельности чистых активов – RONA. Формула расчета

Коэффициент рентабельности чистых активов (англ. Return On Net Assets, RONA) – показывает прибыльность чистых активов предприятия, и отражает сколько создается прибыли на каждый 1 руб. чистых активов. Коэффициент рентабельности чистых активов рассчитывается как отношение чистой прибыли предприятия за отчетный период к величине чистых активов. Формула расчета показателя следующая:

Net Income – чистая прибыль до налогообложения;

Fixed Assets – внеоборотные активы;

Net Working Capital – оборотные активы за вычетом долговых обязательств.

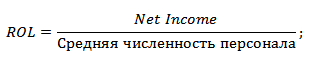

Коэффициент рентабельности персонала – ROL. Формула расчета

Коэффициент рентабельности персонала (англ. Return On Labor, ROL) – показатель отражающий прибыльность персонала, то есть, сколько создает добавленной прибыли один рабочий. Формула расчета рентабельности персонала следующая:

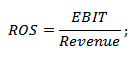

Коэффициент рентабельности продаж – ROS. Формула расчета

Коэффициент рентабельности продаж (англ. Return On Sales, ROS) – показатель отражающий эффективность продаж. Рассчитывается как отношение прибыли от продаж к выручке. Формула расчета следующая:

где:

где:

EBIT — прибыль до налогов и процентов;

Revenue – выручка от продаж.

Коэффициент рентабельности продукции (англ. ROM, рентабельность затрат ) – показатель отражающий прибыльность продаваемой продукции и рассчитывается как отношение чистой прибыли к себестоимости реализованной продукции. Аналитическая формула имеет следующий вид:

Cost Price – себестоимость реализованной продукции.

Коэффициент рентабельности основных средств (англ. Return on Fixed Assets , ROFA , RFA ) – показатель отражающий результативность основных средств производства. Формула расчета имеет следующий вид:

где:

где:

EBIT – операционная прибыль предприятия;

Fixed Assets – средняя за год величина всех основных средств предприятия.

Коэффициент рентабельности оборотных активов (англ. Return on current assets , RCA ) – показывает эффективность управления оборотными средствами предприятия и рассчитывается как отношение чистой прибыли к оборотным средствам.

Net Income – чистая прибыль предприятия;

Current Assets – оборотные активы предприятия.

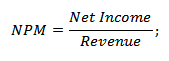

Коэффициент рентабельности чистой прибыли (англ. Net Profit Margin, NPM ) – показывает долю чистой прибыли в общей структуре продаж предприятия.

где:

где:

Net Income – чистая прибыль предприятия;

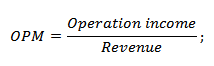

Коэффициент рентабельности операционной прибыли – OPM. Формула расчета

Коэффициент рентабельности операционной прибыли (англ. Operating margin OPM) – показывает долю операционной прибыли в выручке от продаж продукции предприятия.

Operation income – операционная прибыль предприятия;

Revenue – выручка от продаж продукции.

Видео-урок: «Расчет 12 основных коэффициентов рентабельности»

Резюме

В данной статье мы подробно разобрали основные коэффициенты рентабельности предприятия, которые отражают прибыльность различных ресурсов предприятия. Чем выше рентабельность тем больше результативность управления ресурса. Целью всех предприятий является увеличение своей рентабельности и следовательно своей стоимости и привлекательности для инвесторов и кредиторов.

Рентабельность - параметр, который многие инвесторы считают ключевым в ходе принятия решений о вложении денежных средств в тот или иной проект. Той же позиции придерживаются также и многие действующие и потенциальные предприниматели. Та или иная сфера бизнеса часто рассматривается на предмет перспективы осуществления коммерческих активностей в ней, прежде всего, исходя из ожидаемых результатов по рентабельности. Соответствующий показатель может, однако, коррелировать с самыми разными компонентами бизнес-модели фирмы. В числе таковых - основные средства. В чем специфика исчисления рентабельности в отношении таковых? В чем может заключаться полезность определения ее показателей с точки зрения развития бизнеса?

Определение рентабельности

Прежде чем говорить о том, что такое рентабельность основных средств, изучим определение соответствующего термина в более широкой трактовке. Каковы распространенные тезисы исследователей касательно рассматриваемого понятия? Под рентабельностью чаще всего понимается уровень превышения доходов над расходами предприятия, который выражается в процентах. Как правило - в годовом выражении. В том случае, если второй компонент больше первого, рентабельность оценивается как отрицательная.

Рассматриваемый термин может быть схож, к примеру, с банковским процентом. Вкладчик, отдавая финансовому учреждению некую денежную сумму в качестве депозита, через некоторое время, например через год, приходит и забирает ее с процентами. В свою очередь предприниматель, вложившись в некий бизнес, спустя определенное время вправе ожидать окупаемости своих инвестиций, а также дополнительных процентов сверху, которые будут определять рентабельность.

В некоторых случаях рассматриваемый термин имеет прямую связь с понятием прибыльности. Однако их отождествление не всегда корректно. Рентабельность - это относительный показатель, прибыльность - абсолютный. Предприятие, имеющее выручку в 20 млн. рублей и рентабельность 10%, будет более прибыльным, чем фирма, имеющая выручку в 1 млн рублей и рентабельность 70%. Однако соответствующие понятия соседствуют. Так, если нет прибыльности, значит, и нет рентабельности. Важно при выстраивании бизнес-планов, однако, корректно разграничивать данные понятия и расставлять необходимые приоритеты.

Определение основных средств

Есть еще один термин, сущность которого полезно изучить, прежде чем исследовать специфику такого показателя, как рентабельность основных средств. Какие подходы к его интерпретации распространены в среде исследователей? Под основными средствами экономисты чаще всего понимают активы фирмы, которые представлены реальными ресурсами, задействуемыми как инструмент в производстве. Это может быть оборудование фабричных линий, станки, компьютеры. Основное средство должно иметь относительно долгий срок службы - как минимум один налоговый год. Ключевые критерии отнесения того или иного ресурса к основным средствам можно представить в следующем перечне: изделие используется в производственном процессе регулярно, возмещается в корреляции с производственными циклами, сохраняет функциональность и форму на протяжении срока службы, задействуется преимущественно наемными сотрудниками компании.

В бизнесе могут задействоваться самые разные показатели рентабельности. Рассмотрим их подробнее. Это будет полезно для определения специфической роли, которую играет рентабельность основных средств: с одной стороны, это самостоятельный индикатор, с другой - элемент комплексной оценки качества бизнес-модели.

Показатели рентабельности

Прежде всего следует выделить такой индикатор, как рентабельность продаж. Он отражает величину прибыли, которая приходится на заработанную единицу той или иной валюты. Для расчета данного коэффициента необходимо величину чистой прибыли разделить на выручку за реализованную продукцию. Показатели в обоих случаях должны браться за один и тот же временной период.

Следующий значимый индикатор - рентабельность активов. Для того чтобы вычислить его, необходимо общую сумму прибыли за конкретный период разделить на среднее значение величины активов, которыми располагает фирма. Данный индикатор позволяет, прежде всего, оценить эффективность инвестирования в бизнес, а также качество управления предприятием.

Следующий важный показатель - рентабельность собственного капитала фирмы. Она определяется посредством деления величины чистой годовой прибыли компании на среднее значение, отражающее величину капитала фирмы. Обычно отражается в процентах. Рассматриваемый параметр используется с целью сопоставления результативности бизнес-активностей двух компаний, осуществляющих деятельность в разных отраслях. Подобная необходимость может возникнуть в случае, если у обоих фирм один собственник и он желает оценить эффективность своих инвестиций в тот или иной сегмент. Иногда данный параметр задействуется с целью оценки перспективности кредитования бизнеса.

Специфика рентабельности основных средств

Теперь мы можем изучить такой параметр, как рентабельность основных производственных средств. Многие экономисты считают его одним из самых универсальных с точки зрения оценки эффективности бизнес-модели фирмы в производственной части. Рентабельность основных средств показывает, какова динамика возврата инвестиций в соответствующие ресурсы - в виде прибыли, приходящейся на отдельно взятую денежную единицу, которая отражает стоимость активов.

Значимость индикатора, о котором идет речь, объясняется экспертами тем, что он позволяет проанализировать не только, собственно, экономическую эффективность инвестирования в производство, но также и качество работы специалистов, задействующих соответствующее оборудование, дает возможность обнаружить проблемные бизнес-процессы, требующие оптимизации.

Вычисление рентабельности основных средств

Каким образом можно осуществить расчет рентабельности основных средств? Как в случае с прочими ее разновидностями, определение фактических значений рассматриваемого индикатора будет основано на использовании в соответствующей «формуле» показателей, отражающих величину общей прибыли. В данном случае указанный индикатор должен задействоваться в сочетании с издержками на приобретение основных фондов. При этом эксперты рекомендуют вычислять ее среднее значение. Что вполне логично - стоимость фондов может меняться в течение налогового года. Получаемые в ходе соответствующих вычислений показатели способны отразить то, сколько прибыли может принести каждый компонент производственной инфраструктуры, находящийся в структуре основных фондов.

Посредством каких алгоритмов вычисляется рентабельность основных средств? Формула такова: берется сумма чистой прибыли и делится на стоимость соответствующих фондов. Получившийся результат умножается на 100%. Задействуемая для определения такого показателя, как рентабельность основных средств, формула очень проста, однако позволяет определить цифру, исключительно значимую с точки зрения оценки эффективности бизнес-модели компании. Основная цель вычислений, о которых идет речь - определить процент прибыли, которая коррелирует с денежной единицей средств, вложенных в основные фонды.

Практическая значимость определения рентабельности

Рентабельность основных средств и сопутствующие ей индикаторы эффективности бизнес-модели значимы не только с точки зрения оптимизации управления бизнесом. Соответствующие показатели могут становиться важным фактором успешности коммуникаций между руководством предприятия и внешними игроками - инвесторами, банками, клиентами, государством. Фирма, которая показывает высокую рентабельность основных и оборотных средств, имеет больше шансов на привлечение стороннего финансирования, на участие в масштабных национальных и международных проектах на правах партнера государства.

То же самое можно сказать и о перспективах оформления выгодных кредитов. Рентабельность - во всех ее вариантах - может рассматриваться банками как ведущий критерий при оценке платежеспособности корпоративного заемщика.

Специфика анализа рентабельности основных фондов

В ряде случаев на предприятиях может проводиться анализ рентабельности основных средств. Подобные мероприятия могут организовываться с целью:

- определения наиболее и наименее эффективных участков производства;

- оценки качества выполнения работы сотрудников;

- выявления факторов, предопределяющих увеличение рентабельности производства в целом либо на конкретных участках.

Анализ показателей рентабельности основных средств, как правило, проводится в корреляции с исследованием других отмеченных индикаторов.

Другой важный критерий - показатель рентабельности основных средств должен рассматриваться в динамике. Не исключено, что введение в структуру производства новых типов оборудования самым положительным образом скажется на эффективности бизнес-модели, однако момент, который будет об этом свидетельствовать, руководство фирмы должно зафиксировать. Одним из способов сделать это может быть вычисление рентабельности основных средств в динамике.

Отметим, что очень важно в данном случае корректно интерпретировать соответствующие динамические показатели. Структура производства, специфика выпускаемой продукции может меняться с течением времени. Так, фабричная линия по выпуску зимней одежды может в начале года быть основным цехом, в конце года - одним из второстепенных по объемам выпускаемых изделий, пока уже поставленные на рынок товары раскупаются. Показатели рентабельности в первом случае могут быть ощутимо ниже - однако, с точки зрения бизнес-модели, это может быть не критично в силу больших объемов продаж и высокого уровня прибыли для собственников бизнеса. Однако, если соответствующий показатель снизится при сохранившихся объемах производства, подобный индикатор может свидетельствовать о проблемах в бизнес-модели фирмы.

Рентабельность как индикатор эффективности бизнес-модели

Рентабельность использования основных средств и ее анализ в сочетании с исследованием других индикаторов способны показать, нуждается ли предприятие, собственно, в совершенствовании производственной базы, либо снижение эффективности бизнес-модели связано со сложностями в области продаж. При этом не исключено, что данные проблемы будут взаимосвязаны. Так, устаревшая технология производства зимней одежды может предопределить вынужденное формирование высоких отпускных цен, посредством которых фирма будет компенсировать издержки. Вследствие этого продажи могут снизиться в силу того, что покупатели окажутся не готовы приобретать вещи по установленным ценам либо будут иметь возможность покупать дешевле у конкурентов.

Повышение рентабельности основных средств, фиксируемое как устойчивый тренд, может свидетельствовать о том, что технологические процессы на предприятии соответствуют актуальным запросам со стороны рынка. Задействование новых решений на фабричных линиях может предопределить снижение издержек, как результат - формирование низких цен и последующий рост покупательского спроса на изделия фирмы, который сможет обеспечить либо в достаточной мере высокую рентабельность бизнеса в целом, либо желаемую величину прибыльности компании.

Рентабельность как индикатор качества инвестирования

Рентабельность основных средств характеризует фирму не только с точки зрения эффективности производственных линий и динамики продаж. Данный показатель может быть значимым также и в аспекте оценки качества распределения инвестиционного капитала по тем или иным структурным подразделениям бизнеса.

Возможна ситуация, при которой менеджмент организации затратит большой объем денежных средств на обновление основных фондов, после чего собственники захотят оценить показатели рентабельности соответствующих ресурсов по разным периодам. Если они будут разниться в сторону уменьшения, и притом явно не пропорционально соотношению цен на прежнее и новое оборудование, то руководителям фирмы, возможно, будет полезно пересмотреть свою стратегию инвестирования в соответствующие производственные ресурсы. Исключением, однако, может быть ситуация, при которой чистая прибыль фирмы вырастет, несмотря на снижение рентабельности основных средств.

Всегда ли для фирмы предпочтительна большая рентабельность?

Можно ли сказать о том, что большая величина рассматриваемого показателя однозначно характеризует бизнес с положительной стороны? В общем случае это так. Большой коэффициент рентабельности основных средств свидетельствует, с одной стороны, о невысоких издержках фирмы, с другой - о достаточных темпах продаж. И то и другое может быть предопределено технологичностью производственного процесса, обеспечение которой во многом зависит от грамотности инвестирования руководства фирмы в те или иные решения.

Вместе с тем слишком высокая рентабельность бизнеса, в том числе и в аспекте измерения соответствующего показателя для основных средств, может также говорить о нереализованном потенциале фирмы в части рыночной экспансии, о невысокой конкуренции в том или ином сегменте экономических активностей, а также о том, что фирма, возможно, экономит на значимых статьях расходов - например, социальных.

В свою очередь, низкая рентабельность основных средств показывает, с одной стороны, что руководство не слишком эффективно инвестирует в модернизацию производства, с другой - что фирма, возможно, работает в сегменте, где сформировалась в достаточной мере жесткая конкуренция, при которой трудно сделать производство конкретных товаров принципиально более динамичным, а также снизить издержки выпуска продукции. Соответствующий параметр полезно соотносить, как мы отметили выше, с прибыльностью. Большие обороты фирмы с меньшей рентабельностью в чистом виде могут генерировать больше капитала, чем меньшие по объему, однако сопровождающиеся высокими показателями соответствующего типа. Подобная закономерность может быть характерна также и для корреляции между прибыльностью и рентабельностью основных фондов. Если собственника фирмы устраивает чистый капитал, извлекаемый в виде дивидендов, то фактор рентабельности может быть для него второстепенным.

- Каша из топора кратко. Сказка Каша из топора. Русская народная сказка. Хитрая наука — русская народная сказка

- Яблоко от яблони недалеко падает

- Михаил Зощенко. Самое главное. Самое главное, зощенко для детей Михаил зощенко самое главное

- Великая дивеевская тайна

- Последняя тайна царицы тамары Грузинская царица тамара

- Владыка петр. Петр Воронежский, сщмч. «Что это вы так трудитесь, владыко святый?»

- Апостол иуда искариот - святые - история - каталог статей - любовь безусловная Критика неканонического восприятия Иуды Искариота

- Когнитивно-поведенческая психотерапия Бек когнитивная терапия и эмоциональные расстройства

- Сонник: книги, книги на полках, старые книги, писать книгу

- К чему снится ива по соннику

- Биография, интересные факты

- Сильная молитва луке крымскому перед операцией, об исцелении, выздоровлении больного и здравии Молитва луке крымскому после операции

- Как избавиться от соперницы навсегда заговор

- Молитвы Богородице: все молитвы ко Пресвятой Богоматери

- Православная молитва на очищение рода от грехов Молитва за предков и освобождение рода

- Что произошло с сыном Никиты Хрущева на самом деле?

- Черепаха страхование путешественников за границу — отзывы и личный опыт

- Когда стоит открывать диспут на AliExpress, если защита заказа заканчивается

- Открываем спор AliExpress: на каком языке писать обращение в техподдержку

- Национальный транс: Культура и магия гаитянского вуду Гаитянский культ 4 буквы сканворд